Christian Jimenez, Président de Diamant Bleu Gestion, partage sa vision des marchés et l’allocation du fonds flexible Diamant Bleu Monde LFP.

Quelles sont vos anticipations macroéconomiques pour l’année 2014 ?

Nous anticipons une accélération du rythme de la croissance mondiale. Le FMI prévoit une croissance mondiale de 3,6 % en 2014 contre 2,7 % pour 2013, une croissance en zone euro de 1 % en 2014 contre -0,4 % en 2013 et une croissance américaine de 2,9 % en 2014 contre 1,7 % en 2013. Ces chiffres restent modestes, mais la tendance s’affirme. L’action des banques centrales, qui va demeurer fort accommodante en 2014 en dépit de l’amorce du tapering aux Etats-Unis, constitue également un soutien à l’économie et à la reflation des actifs risqués. Ainsi, les cours de Bourse devraient progresser cette année, plus sous l’effet de la croissance des résultats que sous celui de la croissance des price earning ratios (PE), déjà bien avancée en 2013. Naturellement, pour que les résultats des entreprises s’améliorent, la croissance économique doit impérativement être au rendez-vous.

Le marché américain recèle-t-il encore un potentiel de hausse ?

Nous le croyons. Néanmoins, les valorisations s’avèrent assez élevées et certains événements pourraient conduire à un regain de volatilité : accord sur le plafond de la dette devant être trouvé très prochainement et rythme du tapering encore inconnu notamment. Une baisse temporaire et modérée des cours de Bourse américains s’avère donc possible à court terme. Il reste que les secteurs de l’industrie et des infrastructures présentent de bonnes perspectives.

Comment se présente votre allocation européenne, majoritaire dans vos portefeuilles ?

Au sein de la zone euro, les secteurs de la banque et de l’industrie nous paraissent attractifs. Si elles ont retrouvé de la valeur en 2013, les banques demeurent sous-évaluées et pourraient voir leurs cours progresser plus fortement que les indices en 2014. Nous privilégions les banques françaises et italiennes et commençons à étudier la possibilité d’un retour sur les banques espagnoles. Le secteur de l’industrie, notamment pour ce qui concerne les infrastructures et les machines-outils, nous semble porteur pour l’année et induit un biais allemand dans notre allocation sur ce secteur.

Par ailleurs, nous effectuons des paris ponctuels sur des entreprises exposées aux enjeux de la transition énergétique, aux matières premières et aux minerais (excepté l’or).

Plus généralement, nous favorisons les entreprises aux activités diversifiées et exportatrices vers la zone euro et les Etats-Unis.

Quelle stratégie mettez-vous en oeuvre sur les taux ?

Face au risque de remontée des taux d’intérêt, nos positions sont couvertes. Ainsi, notre risque de taux est marginal dans nos portefeuilles. Le portage d’obligations souveraines émises par des Etats aux notations légèrement inférieures à celles des pays “core” (Etats-Unis, Allemagne) nous permet d’encaisser des rémunérations sur spreads (écarts de taux), mais la performance des portefeuilles en 2014 proviendra essentiellement des actions. Un élément nouveau doit être néanmoins précisé sur les taux : l’amorce d’une politique de l’offre en France annoncée récemment par le Président de la République éloigne le risque d’attaques spéculatives sur l’OAT et d’une hausse des taux longs. Nous pensons donc pouvoir lever certaines couvertures sur ce segment de l’allocation.

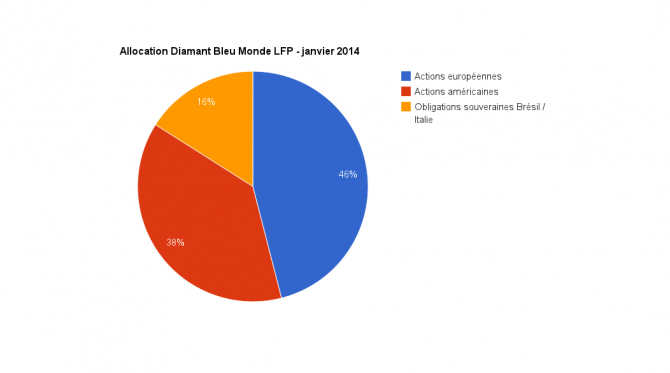

Plus précisément, quelle est la répartition de ces différentes classes d’actifs dans le portefeuille du fonds Diamant Bleu Monde LFP ?

Ce fonds flexible de 0 à 100 % en actions doit respecter une volatilité moyenne sur un an de 15 %. Au 24 janvier 2014, il est aujourd’hui exposé à 84 % en actions, pour une exposition nette de 100 % grâce à l’utilisation de contrats futures. Cette exposition nette est répartie entre les actions européennes pour 60 % (46 % en exposition brute) et les actions américaines pour 40 % (38 % en exposition brute). Les 16 % de l’allocation brute restante sont consacrés aux obligations souveraines du Brésil et de l’Italie.

Le recours aux contrats futures nous permet de faire varier très rapidement notre exposition aux marchés. En cas de risque, nous n’hésitons pas à réduire drastiquement l’exposition aux actions en vendant des futures sur indices, sans devoir revendre les titres en portefeuille. En effet, ceux-ci sont sélectionnés pour leurs qualités intrinsèques et leur capacité anticipée à croître plus que les indices.

Propos recueillis par Nadège Bénard