Investir dans l’immobilier physique sans acheter un bien dans son intégralité, c’est ce que proposent les Sociétés Civiles de Placement Immobilier (SCPI).

Découvrez en infographie ce qu’est une SCPI, comment les SCPI fonctionnent, comment investir en SCPI et avec quel financement, la fiscalité des SCPI, les 7 raisons d’investir dans l’immobilier avec les sociétés civiles de placement immobilier, les risques liés aux SCPI et comment les éviter ou, tout au moins, les réduire. Enfin, retrouvez tous nos conseils et critères pour bien choisir votre SCPI en 2025 en vidéo.

Sommaire

- Qu’est-ce qu’une SCPI ?

- Pourquoi les SCPI séduisent-elles les investisseurs ?

- Comment fonctionne une SCPI ?

- Quels sont les différents types de SCPI ?

- Quelles sont les meilleures SCPI de 2025 ?

- Immobilier éco responsable : comment investir de manière durable avec les SCPI ?

- Comment gagner de l'argent avec les SCPI ?

- Quels sont les rendements de SCPI ?

- Comment acheter des parts de SCPI ?

- Comment financer un investissement en SCPI ?

- Quelle est la fiscalité des SCPI en 2025 ?

- 7 raisons d’investir dans l'immobilier avec les SCPI en vidéo

- Quels sont les principaux risques liés à l'investissement SCPI ?

- 5 conseils pour investir en SCPI avec succès

- Quels sont les indicateurs SCPI à maîtriser pour investir en SCPI ?

- Comment choisir une SCPI ? Nos 7 critères

- SCPI, OPCI, foncières cotées : que choisir ?

Qu’est-ce qu’une SCPI ?

Les premières SCPI ont vu le jour dans les années 1960. Novateur pour l’époque, le principe est de proposer aux investisseurs un accès au marché de l’immobilier professionnel par l’achat de parts d’une société de placement uniquement dédiée à l’immobilier. La “pierre papier” (le patrimoine, c’est-à-dire la pierre, est détenu via des parts de société, c’est-à-dire le papier) rend donc l’immobilier physique accessible à tous, pour un investissement modéré et aucun souci de gestion. Investies dans de nombreux actifs, les SCPI reposent sur une mutualisation des risques.

Il s’agit donc d’un placement collectif investi en immobilier qui s’adresse aux particuliers désireux de diversifier leur épargne et de se positionner sur le marché immobilier sans investir en direct dans l’immobilier. Il permet à l’investisseur de placer son argent sur le marché immobilier et de se constituer un patrimoine qui, idéalement, lui assurera des revenus réguliers. Attention toutefois, le capital n’est pas garanti et le risque de perte en capital est bien réel. En outre, la SCPI, n’étant pas un produit coté, ne présente donc pas la même liquidité que d’autres produits financiers cotés.

Pourquoi les SCPI séduisent-elles les investisseurs ?

SCPI : la ruée post-Covid

Si la crise sanitaire et économique a marqué un coup d’arrêt à la collecte des SCPI qui affichait des montants quasiment croissants tous les ans depuis 2015, les montants collectés en 2021 sont repartis à la hausse et ont carrément explosé en 2022. Selon l’ASPIM, plus de 4 millions de Français détenaient alors des parts de véhicules de Pierre Papier.

Plusieurs facteurs ont pu expliquer l’engouement des investisseurs pour les SCPI en 2022. En effet, la pierre papier a été un moyen accessible d’investir dans l’immobilier alors que les taux remontaient et que l’investissement en direct pouvait devenir de plus en plus difficile pour de nombreux investisseurs. De plus, dans un contexte d’inflation marqué, le rendement des SCPI légèrement supérieur à 4,5 % est resté très attractif et a poussé de nombreux investisseurs à délaisser le fonds euros pour investir en SCPI via des unités de compte (UC) qui se sont avérées bien plus rémunératrices que le placement à capital garanti de l’assurance-vie.

L’impact de la crise immobilière en 2023-2024

On a assisté en 2023 à un décrochage brutal avec une baisse de la collecte de -34 % entre 2023 et 2022. Le profond ralentissement s’est poursuivi en 2024 avec une baisse de la collecte brute des SCPI de – 38 % entre 2023 et 2024, et -61 % depuis 2022. La crise du marché immobilier due à des taux élevés qui réduisent l’accès au crédit, mais aussi l’inflation des matériaux de construction et l’empilement des normes peut expliquer ce décrochage. Il faut dire que nombre de SCPI ont vu le prix de leurs parts baisser dès 2023, ce qui a pu éloigner les investisseurs. Et en 2024, sur les 200 SCPI du marché, près de 25 SCPI ont baissé le prix de leurs parts. Ce ralentissement est cependant à relativiser et à remettre en perspectives. Avec 5,7 milliards d’euros de collecte en 2023 et 4,7 milliards en 2024, on revient à un retour à la moyenne de 2015-2020 après une année 2022 exceptionnelle.

Le regain d’intérêt pour la pierre papier en 2025

En 2024, malgré une collecte nette en baisse (3,5 milliards d’euros), les taux de distribution des SCPI ont été largement en hausse, avec une moyenne de 4,72 %. Certaines SCPI ont même affiché une revalorisation du prix de leur part comme Cristal Rente, Iroko Zen ou encore Kyaneos Pierre.

Les SCPI, dont la capitalisation totale au 31 décembre 2024 atteint les 88,5 milliards d’euros, restent un moyen incontournable pour de nombreux particuliers de se positionner sur le marché immobilier.

Autant d’éléments qui devraient faire revenir les investisseurs sur le marché des SCPI, des épargnants qui peuvent aussi compter sur la baisse des taux pour doper leur pouvoir d’achat immobilier.

D’ailleurs, les nouvelles SCPI se multiplient. En 2023, seulement 7 SCPI avaient été lancées. Mais en 2024, c’est 18 nouvelles SCPI qui ont vu le jour. En 2025, sur les deux premiers mois, plusieurs SCPI ont déjà été créées.

Comment fonctionne une SCPI ?

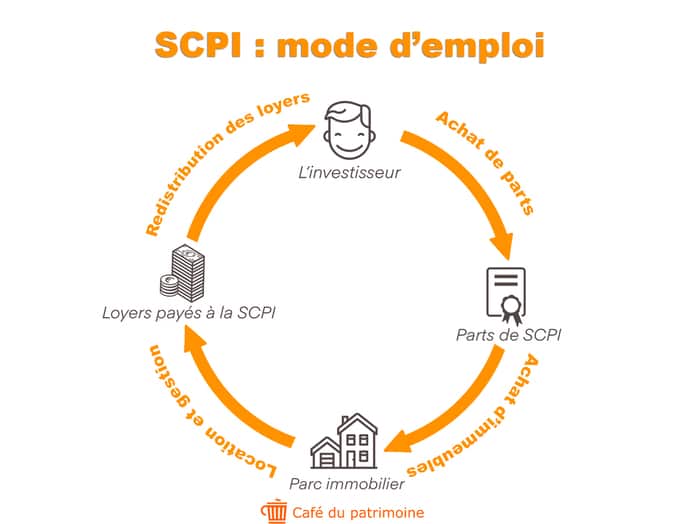

SCPI : mode d’emploi en infographie

L’épargnant achète des parts de SCPI qui elle-même achète des immeubles qui formeront son parc immobilier. Ces immeubles vont générer des loyers payés à la SCPI. La société de gestion redistribue les loyers aux porteurs de parts.

On distingue, dans leur fonctionnement, deux grands types de SCPI : les SCPI à capital fixe et les SCPI à capital variable.

SCPI à capital fixe

Le gérant détermine, à la création, un objectif de souscription (valeur du capital). Une fois ce montant atteint, le capital de la SCPI pourra être augmenté régulièrement sur décision du gérant. L’investisseur ne peut donc souscrire que pendant la phase de constitution du capital ou durant les fenêtres de souscriptions suivantes. Le prix d’achat et de vente des parts dépend alors du marché de l’offre et de la demande (marché secondaire).

SCPI à capital variable

Le gérant ne fixe pas de montant de souscription ; l’investisseur peut souscrire à tout moment. Par conséquent, le gérant doit investir tous les capitaux reçus, quelles que soient les opportunités d’investissement, ce qui peut nuire à la qualité du patrimoine de la SCPI. L’avantage pour le porteur de parts est que la valeur de celles-ci n’est ici pas déterminée par le marché, mais par le gérant lui-même, d’où une plus grande stabilité.

Quels sont les différents types de SCPI ?

Les SCPI peuvent se diviser en deux grandes catégories : les SCPI de rendement et les SCPI fiscales.

Investir en SCPI de rendement

Les SCPI de rendement sont les SCPI dites d’immobilier d’entreprise. Leur objectif est simple : la distribution de revenus réguliers ou de plus-values immobilières sur les ventes des parts. Les actifs détenus prennent la forme de bureaux et locaux commerciaux loués par des entreprises ou des institutions, publiques comme privées. Les surfaces louées peuvent donc être importantes et générer des loyers (donc un rendement pour le porteur de parts) conséquents. Le patrimoine peut varier sensiblement et se composer soit de bureaux, soit de commerces, soit de structures appartenant toutes à la même thématique (santé avec des cliniques, maisons de repos et EHPAD par exemple).

Mais une SCPI de rendement pourra aussi être investie dans ces trois types de locaux sans que l’un ne dépasse les 70 % du parc immobilier. On parle alors de SCPI diversifiées.

Investir en SCPI fiscale

Les SCPI fiscales, comme leur nom l’indique, n’ont pas pour objectif premier de générer des revenus importants mais bien de faire bénéficier aux souscripteurs d’avantages fiscaux. Aussi appelées SCPI d’immobilier résidentiel, ces sociétés civiles de placement immobilier sont investies en immobilier d’habitation (maison, appartement). Le gérant sélectionne les actifs les plus intéressants, en fonction de leur situation géographique, de leurs qualités intrinsèques (services, desserte…) et de l’évolution anticipée de leur valorisation. Le parc immobilier sera composé d’immobilier neuf ou à rénover selon le dispositif législatif et fiscal en vigueur auquel elles sont rattachées. Il s’agit par exemple de la loi Pinel pour les SCPI Pinel (attention ce dispositif n’est pas reconduit en 2025), de la loi Malraux pour les SCPI Malraux, ou bien encore de SCPI de déficit foncier à destination des investisseurs qui souhaitent réduire leur base imposable composée de revenus fonciers et la CSG/CRDS qui en découle.

Ces SCPI permettent aux contribuables de bénéficier de réductions d’impôt en contrepartie d’une durée de détention (et de location). Il est donc recommandé d’investir dans la durée pour ce type de SCPI. Il est possible de vendre vos parts sur le marché secondaire en cas de besoin, mais la revente du bien avant la fin de durée de détention à laquelle vous vous étiez engagé entraîne la nullité des avantages fiscaux obtenus. De plus, le contribuable doit rembourser à l’État les réductions d’impôts déjà perçues. En outre, le marché secondaire n’est pas toujours liquide et peut entraîner une revente avec une décote significative.

Quelles sont les meilleures SCPI de 2025 ?

Il est très difficile d’établir un classement des meilleures SCPI car la meilleure SCPI pour vous, ne sera pas nécessairement la même pour votre voisin. En effet, vous devez absolument prendre en compte vos objectifs d’investissement. Dans un premier temps, demandez-vous si votre objectif principal est de réduire votre facture à l’administration fiscale ou de dégager un rendement (placer votre argent pour percevoir des revenus). Vous pourrez déjà vous orienter entre SCPI de rendement et SCPI fiscale.

Ensuite, au sein de ces deux grandes catégories, la meilleure SCPI n’est pas forcément celle qui affiche le meilleur rendement. Vous devrez également tenir compte d’autres facteurs et notamment des actifs de la SCPI. Se poser la question où investir en SCPI est primordiale. Si vous avez déjà des investissements locatifs en région parisienne et que vous souhaitez investir en SCPI fiscale, la meilleure SCPI ne sera pas celle dont les actifs sont des appartements situés en petite et grande couronne parisienne mais bien celle qui vous permettra d’investir dans la France entière pour diversifier votre patrimoine.

Si vous souhaitez profiter d’un investissement SCPI pour investir dans l’immobilier sur un secteur d’activité en particulier comme celui de la santé, vous pourriez opter pour des SCPI comme Pierval Santé ou LF Avenir Santé. Si pour vous la SCPI doit servir avant tout à diversifier son patrimoine immobilier et à investir hors de France en privilégiant la diversité des actifs et des locataires, vous opterez alors plutôt par exemple pour les SCPI européennes comme Corum XL ou Novapierre Allemagne 2.

Enfin si vous souhaitez investir en parts de SCPI démembrées c’est-à-dire acheter soit uniquement la nue-propriété de celle-ci soit uniquement l’usufruit des parts de SCPI, alors l’analyse et les choix qui en découlent ne seront pas les mêmes. En effet, si vous n’achetez que l’usufruit sur une période courte, vous regarderez le rendement versé. Par contre, si vous achetez la nue-propriété, il faudra plutôt s’intéresser à la décote d’actif net par exemple.

Prenez également en compte votre profil de risque. Êtes-vous plus enclin à opter pour une SCPI qui comportera une notation sur l’échelle de risque du Document d’Informations Clés pour l’Investisseur (DICI) plus élevée mais avec des rendements potentiels plus élevés ou, à l’inverse, préférerez-vous jouer la sécurité en optant pour une SCPI dont le risque semble moins élevé (et ses rendements aussi) ?

Pour investir dans la meilleure SCPI, il convient de bien garder à l’esprit qu’il n’existe pas une SCPI parfaite qui conviendrait à tout un chacun. En effet, pour investir dans la meilleure SCPI, il faut avant tout analyser ses objectifs d’investissement, tenir compte de la composition de son patrimoine et se référer à son profil d’investisseur. Il convient en effet pour choisir la meilleure SCPI de déterminer selon votre patrimoine et votre profil investisseur quelle sera la catégorie de SCPI la plus adaptée.

Comparatif meilleures SCPI 2025

Afin de vous proposer un vaste choix de SCPI performantes qui sauront s’ajuster à votre profil d’investisseur, Café du Patrimoine vous propose un classement des meilleures SCPI 2025 sur la base du rendement 2024, pour diverses catégories de SCPI. Bon à savoir : les SCPI européennes sont souvent celles qui affichent les rendements les plus élevés.

SCPI Comète de la société Alderan

Cette SCPI diversifiée investie en Europe et dans le monde, créée en 2024, prend la première place du classement avec un taux de distribution 2024 de 11,18 %.

SCPI Wemo One de Wemo REIM

La SCPI Wem One, SCPI diversifiée à capital variable, investie en France et en Europe, a été lancée en avril 2024. Elle a affiché pour l’année 2024 un taux de distribution de 10 %.

SCPI Sofidynamic de Sofidy

La SCPI diversifiée, à capital variable, est investie en Europe. Elle a été lancée en janvier 2024. Son taux de distribution 2024 est de 9,52 %.

SCPI Osmo Energie de Mata Capital IM

La SCPI diversifiée investie en France et en Europe a été lancée en 2024. Elle affiche un taux de distribution de 9,33 % pour l’année 2024.

SCPI Transitions Europe de Arkea REIM

La SCPI diversifiée investie en Europe, à capital variable, possède le label ISR. Elle a été créée en novembre 2022. Elle affiche un taux de distribution de 8,25 % en 2024.

Le Top 5 des meilleurs SCPI en termes de rendement compte 4 SCPI créées en 2024. On soulignera donc l’avantage qu’ont les SCPI récentes sur les SCPI plus anciennes. Celles-ci peuvent en effet profiter d’opportunités particulièrement intéressantes grâce à davantage de négociations lors de l’acquisition des biens. Par ailleurs, ces SCPI dynamiques et agiles n’ont pas à supporter le poids d’investissements passés dont les rendements pouvaient être moins élevés en raison du contexte économique de l’époque.

Vous pouvez contacter le cabinet de gestion de patrimoine Phoenix Finance pour investir en SCPI.

Immobilier éco responsable : comment investir de manière durable avec les SCPI ?

Historiquement attribué à des fonds de type OPCVM (Sicav et FCP), le label ISR peut également être attribué depuis le 23 octobre 2020 à des fonds immobiliers (SPCI et OPCI notamment). De nombreuses sociétés civiles de placement immobilier se sont vues labellisées ISR depuis. Les véhicules immobiliers voient ainsi reconnus leurs efforts et engagements en faveur de l’investissement immobilier responsable au travers d’une démarche dite « best in progress », au travers de laquelle les sociétés de gestion s’engagent en particulier à réhabiliter d’anciens biens immobiliers pour améliorer leurs performances énergétiques, mais pas seulement.

Ainsi, les SCPI obtenant ce label ISR soumettent l’ensemble de leurs immeubles à une analyse ESG annuelle vérifiant la prise en compte des critères Environnement (Énergie, Carbone, Eau, Déchets et Biodiversité, etc.), mais aussi Social (Mobilité, Santé & confort des occupants, Services rendus aux occupants, Contribution à l’insertion sociale, etc.) et Gouvernance (Gestion de la chaîne d’approvisionnement, Résilience, Considération des locataires, etc.) dans la construction, l’entretien et la gestion du parc immobilier, en plus des critères financiers.

Ainsi, la SCPI Pierre Capital gérée par Swiss Life Asset Managers France, la SCPI Neo de Novaxia Investissements, la SCPI Fair Invest de Norma Capital, la SCPI PFO2 gérée par la société de gestion Perial Asset Management ou encore la société LF Grand Paris Patrimoine gérée par La Française REM ont obtenu le label ISR. Cette liste non exhaustive devrait considérablement s’allonger au cours des années à venir étant donné l’engouement des investisseurs pour le label ISR.

Comment gagner de l’argent avec les SCPI ?

Les revenus des SCPI

Les SCPI permettent donc de toucher un revenu régulier, le dividende, qui correspond pour une SCPI au loyer. Il s’agit du rendement de la part. Ce dividende peut être versé à une fréquence variable selon la SCPI : de façon mensuelle, trimestrielle, voire annuelle.

Les plus-values des SCPI

Le rendement total d’une SCPI pour un investisseur comprendra à la fois les loyers versés et l’évolution du prix de la part. En effet, la performance d’un placement SCPI s’apprécie certes via sa capacité à générer un rendement locatif, mais aussi via l’évolution de la valeur de la part.

Le prix des parts varie selon deux critères principaux : le marché immobilier, mais également la capacité de la société de gestion à arbitrer efficacement le portefeuille. Ce prix est évalué par un expert indépendant à intervalles réguliers. Le prix de part moyen pondéré de la capitalisation a diminué de 4,9 % entre le 1er janvier et le 31 décembre 2023.

Notez que la plus-value générée par la vente de parts de SCPI est égale à la différence entre le prix de cession (ou prix de vente) de la part de SCPI et son prix d’acquisition (ou prix d’achat). Bon à savoir : le prix de cession peut être diminué des frais de vente payés par l’investisseur tandis que le prix d’acquisition peut être augmenté des frais d’acquisition qu’il a supportés.

Quels sont les rendements des SCPI ?

Collecte, capitalisation et rendement des SCPI de 2022 à 2024

En 2021, l’ASPIM abandonne le taux de distribution sur valeur de marché (TDVM) pour calculer la performance des SCPI et le remplace par le taux de distribution (TD) afin de pouvoir plus facilement comparer la performance des SCPI avec celles des autres fonds immobiliers non cotés, les unités de compte immobilières et les OPCI. Pour Jean-Marc Coly, Président de l’Aspim, l’objectif est clair : « permettre aux investisseurs de mesurer la performance de leur placement en SCPI sur la base à la fois du rendement et de la valorisation de leur capital ». Et le constat est sans appel : avec un TD de 4,45 % en 2021, 4,53 % en 2022, 4,52 % en 2023, et 4,72 % en 2024 les SCPI s’imposent comme le véhicule de placement le plus attractif. Et le rendement de ces véhicules d’investissement pourrait bien encore augmenter en 2025.

Malgré un contexte de crise du marché immobilier, les SCPI font encore figure de placements relativement sûrs et encore rémunérateurs, à condition toutefois de bien sélectionner sa SCPI.

Comment acheter des parts de SCPI ?

En ce qui concerne l’achat de parts, l’investisseur a deux options.

- l’achat en direct : investir en direct signifie que le souscripteur achète des parts directement auprès d’une société de gestion, de sa banque ou d’un conseiller en gestion de patrimoine ou bien d’un courtier spécialisé comme par exemple Louve Invest ou encore Homunity ;

- l’achat indirect : dans ce cas, le particulier investit en SCPI via son assurance-vie par l’intermédiaire des unités de compte (il doit remplir un avenant spécifique pour les unités de compte SCPI à envoyer à son assureur).

L’investissement en SCPI ne requiert pas de formalités administratives d’acquisition comme cela est le cas lors de l’achat d’un bien immobilier en direct, lorsque l’on veut se lancer dans l’investissement locatif par exemple. Ainsi, bien qu’il s’agisse d’un investissement immobilier, il n’est pas nécessaire de passer devant un notaire. Il suffit de remplir le bulletin d’adhésion.

Comment financer un investissement en SCPI ?

Le financement d’un investissement en SCPI dépend en partie de la façon dont vous achetez vos parts. Ainsi, en cas d’achat indirect, par exemple via les supports en unités de compte d’une assurance-vie ou d’un PER, il est nécessaire de posséder les fonds pour acquérir les UC correspondant aux parts de la SCPI que vous voulez détenir. Le recours au crédit n’est pas possible.

En revanche, dans le cas de l’achat en direct, il est possible d’investir en SCPI avec de l’argent que l’on possède ou bien de recourir à un crédit immobilier et ainsi de profiter de l’effet de levier de la dette. Attention tout de même si vous comptez sur les dividendes de la SCPI pour rembourser les mensualités de votre prêt, rappelez-vous que les dividendes ne sont pas garantis. Cela signifie que la SCPI peut ne pas verser de dividendes du tout ou un dividende différent de celui du rendement cible, qui peut fluctuer à la hausse comme à la baisse selon le contexte.

Quelle est la fiscalité des SCPI en 2025 ?

La fiscalité des SCPI porte sur trois éléments : l’imposition des revenus locatifs, l’imposition des revenus financiers, et l’imposition des plus-values immobilières.

Imposition des revenus fonciers

En cas de détention des parts en direct, les revenus locatifs de la SCPI perçus sont imposés comme les revenus fonciers classiques, avec un taux d’imposition qui varie selon votre tranche marginale d’imposition auquel il faut ajouter 17,2 % de prélèvements sociaux.

Deux régimes distincts existent :

Le régime micro-foncier pour les revenus inférieurs à 15 000 euros touchés par des contribuables qui perçoivent des revenus fonciers provenant d’immeubles détenus en direct, et aux contribuables percevant des revenus par l’intermédiaire de parts de société civile immobilière. Ce régime permet de bénéficier d’un abattement forfaitaire de 30 % sur les revenus fonciers bruts. L’associé peut toutefois, sur simple demande, opter pour le régime réel d’imposition.

Le régime réel pour les contribuables qui le souhaitent ou pour lesquels le régime micro-foncier ne s’applique pas. Il permet de déduire les intérêts des prêts et les frais liés à ces derniers contractés pour l’acquisition des parts de la SCPI. Notez que si le résultat net foncier est négatif, celui-ci est déductible du revenu global dans les conditions suivantes :

- la partie du déficit ne provenant pas des intérêts d’emprunt est déductible du revenu global dans la limite de 10 700 euros ;

- la partie du déficit non imputable du revenu global (c’est-à-dire les intérêts d’emprunts et la partie qui excède 10 700 euros) est reportable sur les revenus fonciers des dix années suivantes.

Imposition des revenus financiers

Certaines SCPI placent provisoirement des fonds en attente d’investissement ou issus d’une vente de biens dans des produits financiers. Cette poche de trésorerie peut générer des intérêts qui seront eux-mêmes affectés aux revenus de la SCPI et donc imposés au barème progressif de l’impôt sur les revenus + 17,2 % de prélèvements sociaux, ou bien au prélèvement forfaitaire unique ou flat tax à 30 % si cela est plus avantageux pour vous.

Imposition sur les plus-values lors de la revente des parts de la SCPI

Enfin, l’investisseur sera également imposé sur la plus-value réalisée sur la valeur des parts de la SCPI, c’est-à-dire s’il revend ses parts de SCPI plus chères qu’il ne les a acquises.

C’est l’impôt sur les plus-values immobilières qui s’applique en cas de cession de parts ou cession d’immeubles. Dans le cas de la cession de parts, l’impôt sur les plus-values (19,2 %) s’applique si la durée de détention est inférieure à 22 ans, quant aux prélèvement sociaux (17,2 %), ils s’appliquent si la durée de détention est inférieure à 30 ans. Au-delà de 30 ans, l’exonération concerne donc l’impôt sur la plus-value et les prélèvements sociaux. Attention : toute vente inférieure à 15 000 euros ne bénéficiera pas d’une exonération. Notez qu’il existe aussi un abattement pour durée de détention, variable selon le nombre d’années de détention. Enfin, sachez qu’il existe une surtaxe lorsque la plus-value immobilière nette imposable dépasse les 50 000 euros.

S’il y a cession d’actifs financiers, l’impôt sur les plus-values mobilières s’applique. Les produits de la vente sont soumis à l’impôt sur le revenu (variable selon votre tranche marginale d’imposition) et aux prélèvements (17,2 %), ou au prélèvement forfaitaire unique de 30 % si cela est plus avantageux pour vous.

SCPI : une fiscalité adoucie avec un investissement via les UC de l’assurance vie

En cas de détention des parts de SCPI dans son assurance-vie, rappelons que l’investisseur est imposé uniquement dans le cas d’un rachat sachant que seule la part de l’intérêt rachetée sera imposée, ce qui signifie que les revenus générés par les SCPI ne sont pas imposés. Tant que les revenus issus de la SCPI ne font pas l’objet de rachat, aucune imposition ne s’appliquera dessus. En cas de retrait, c’est la fiscalité du contrat qui s’applique et non celle des revenus fonciers. Pour les contrats de moins de 8 ans, vous pourrez opter pour la Flat Tax à 30 % et s’il a plus de 8 ans et que vous détenez moins de 150 000 euros en assurance vie tous contrats confondus, vous bénéficierez d’un prélèvement forfaitaire libératoire de 24,7 %, mais aussi d’un abattement annuel de 4 600 euros (9 200 euros pour un couple) sur vos gains lors des rachats.

SCPI et IFI : des parts qui entrent dans l’assiette taxable de l’impôt sur la fortune immobilière

Il est important de souligner que l’impôt sur la fortune immobilière (IFI) concerne les biens immobiliers détenus directement : résidence principale (avec un abattement de 30 %), résidence secondaire, investissement locatif, etc., mais aussi les biens immobiliers détenus indirectement et, à ce titre, les parts de SCPI entrent dans le champ des biens imposables à l’IFI, quel que soit le type de SCPI. Les contribuables doivent déclarer à l’IFI les parts de SCPI pour la fraction représentative de biens ou droits immobiliers détenus par la société au 1er janvier de l’année d’imposition. Pas besoin de réaliser vous-même ce calcul, la société de gestion vous enverra un imprimé fiscal unique (IFU) précisant le montant à déclarer à l’administration fiscale.

7 raisons d’investir dans l’immobilier avec les SCPI en vidéo

L’investissement en SCPI présente de nombreux avantages. Nous vous exposons ici 7 atouts qui pourraient bien vous inciter à investir en SCPI vous aussi.

Diversifier son épargne

Investir dans la pierre papier est un bon moyen de diversifier votre patrimoine. Vous pourrez en effet vous positionner sur le marché immobilier facilement et ainsi ne pas vous cantonner aux placements à capital garanti ou placements financiers. Mais la SCPI permet aussi d’être propriétaire d’une partie d’un ensemble de biens et non d’un seul bien immobilier. Ainsi, vous pourrez grâce à l’acquisition de parts de SCPI, posséder une fraction d’un parc immobilier composé de nombreux actifs, potentiellement situés dans des zones géographiques différentes, mais aussi, dans le cas des SCPI de rendement, posséder des actifs de nature différente (entrepôts, commerces, bureaux, etc.) loués à des locataires différents (idéalement appartenant à des secteurs d’activité différents).

La SCPI est certes un moyen simple d’investir en immobilier, mais c’est aussi, contrairement à un investissement en direct type investissement locatif, la certitude de posséder des actifs immobiliers diversifiés.

Investir en SCPI est accessible

Les SCPI sont accessibles pour des montants modérés et donc idéales pour des investisseurs désireux de se positionner sur le marché immobilier mais qui ne possèdent pas les moyens financiers nécessaires.

Grâce à la SCPI, l’acquéreur dispose d’un patrimoine immobilier sans pour autant dépenser des centaines de milliers d’euros.

Le ticket d’entrée est en effet de l’ordre de quelques centaines d’euros. Plus exceptionnellement, le montant d’investissement initial peut coûter à l’investisseur 1 000 euros ou plus. Le prix de la part est généralement peu élevé, de l’ordre de 100 €, mais l’accès à certaines SCPI est conditionné à l’achat d’un nombre minimal de parts. Dans ce cas, la souscription de parts minimale est fixée à 5 ou 10 le plus souvent.

Attention cependant, l’investissement en SCPI s’accompagne de droits d’entrée (ou frais de souscription) élevés, de l’ordre de 8 % à 12 % de votre investissement, ce qui est proche des frais d’une acquisition immobilière en direct (frais de notaire d’environ 7,5 % et frais de l’agent immobilier d’environ 3 %).

Les frais d’entrée sont inclus dans le prix de la part à l’achat et généralement pris en compte dans les rendements communiqués par les sociétés de gestion. En cas d’achat sur le marché secondaire, ces frais peuvent être moins élevés. Mais attention, dans ce cas, il vous faudra tenir compte des droits de mutation.

De plus, investir en SCPI, c’est avoir accès « à des biens que l’on ne serait pas en mesure d’acquérir par soi-même » souligne Frédéric Puzin, Président de Corum AM qui explique : « par exemple, un particulier ne peut pas acheter un immeuble à 70 millions d’euros à Francfort avec un engagement de location très long terme ».

Pas de souci de gestion en SCPI

Lorsque vous achetez des parts de SCPI, les biens immobiliers sont gérés par un professionnel, ou plutôt un ensemble de professionnels via une société de gestion agréée par l’AMF. C’est elle qui est propriétaire des biens (bureaux, commerces, logements), qui en assure l’entretien, la location, etc. Les sociétés de gestion sont soit indépendantes, soit adossées à des groupes bancaires ou d’assurances.

En échange de ses services, la société de gestion facturera des frais de gestion, de l’ordre de 10 % des loyers versés, directement prélevés sur les revenus locatifs. Ils sont généralement pris en compte dans les rendements communiqués par les sociétés de gestion. Ces frais de gestion sont comparables à ceux d’un bien locatif dont la gestion locative est confiée à une agence.

Mutualisation des risques

Investies dans de nombreux actifs, les SCPI reposent sur une mutualisation des risques. En effet, les investisseurs achètent des parts d’une SCPI. Chaque investisseur ne détient donc pas un appartement, un local ou un immeuble en particulier, mais des parts d’un ensemble de biens, ce qui permet une réelle répartition des risques en cas de vacance, incendie, etc. d’un bien. Ces dernières années se sont développées des SCPI européennes qui permettent une diversification des biens à l’échelle européenne pour une mutualisation des risques encore plus grande.

Liquidité et revente facilitée avec la société civile de placement immobilier

Les SCPI sont plus liquides qu’un investissement direct. Il est en effet plus aisé de revendre des parts de SCPI qu’un bien immobilier puisque la valeur de la part est beaucoup plus faible que la valeur d’un bien et qu’il existe généralement un marché secondaire qui permet de revendre des parts chaque mois. La durée de placement minimale recommandée est généralement de 5 à 9 ans. Mais il est souvent plus intéressant de garder ces parts beaucoup plus longtemps. Vous avez en effet tout intérêt à ne pas céder vos parts avant un certain délai dans la mesure où les frais d’entrée vont grever votre rendement durant les 2 ou 3 premières années.

Attention tout de même, contrairement à des foncières cotées, les SCPI ne bénéficient pas de la même liquidité que des placements financiers.

Diversité des SCPI en fonction des besoins des investisseurs

De très nombreux types de SCPI qui s’adaptent aux besoins des investisseurs existent. Le fonctionnement de la SCPI diffère selon les catégories de produits.

On retiendra notamment les SCPI immobiliers d’entreprise dites « de rendement » et les SCPI immobilier résidentiel dites « fiscales » déjà évoquées précédemment. Le particulier, selon la stratégie patrimoniale qu’il souhaite mettre en place (valorisation d’un capital ou optimisation fiscale) optera pour l’une ou l’autre de ces deux options.

Les SCPI spécialisées ou thématiques peuvent également offrir au particulier une opportunité d’investissement dans un secteur précis.

Rendement intéressant au rendez-vous avec la SCPI

Comme nous l’avons vu précédemment, le rendement des SCPI, autour de 4,7 %, est relativement attractif. Un rendement à ce niveau constitue une prime de risque favorable par rapport à un placement à capital garanti. Rappelons en effet que les taux d’intérêt des livrets de l’épargne réglementée se situent plutôt aux alentours de 2 % à 3 %. Ainsi, le livret A en 2025 affiche un rendement de 2,4 % et les meilleurs fonds euros des assurance-vie (souvent obtenus avec un versement obligatoire en unités de compte non garantis en capital) sont quelquefois supérieurs à 4 % seulement. Investir dans des SCPI, qui présentent un risque certes mais relativement mesuré (il est moins risqué d’investir en SCPI qu’en small et midcaps ou en private equity), paraît donc particulièrement attractif au regard du couple rendement-risque.

Quels sont les principaux risques liés à l’investissement SCPI ?

Les SCPI présentent de nombreux atouts mais n’en sont pas moins des placements comportant aussi des risques.

Le risque de liquidité à prendre en compte quand il s’agit d’investir en SCPI

Le premier et le plus important est le risque de liquidité. En effet, si l’investissement en SCPI est plus liquide que l’investissement en direct dans un bien immobilier, cette liquidité reste toute relative. Même s’il existe un marché secondaire, la revente des parts sur ce dernier peut se faire avec une décote. Il est donc conseillé au moment d’investir dans une SCPI, de bien prendre en compte la durée d’investissement conseillée sur la plaquette de présentation de la SCPI et à ne pas investir de l’argent dont on aura besoin prochainement.

Le risque de rendement non garanti

Les revenus d’une SCPI sont non garantis. Pour diverses raisons (vacances et impayés des locataires, crise financière et/ou immobilière, etc.), la SCPI peut connaître une baisse des revenus locatifs. L’investissement en SCPI comporte un risque de perte en capital en raison d’une fluctuation de la valeur des parts.

Le prix des parts d’une SCPI peut fluctuer selon ses acquisitions, le rendement affiché, mais aussi et surtout en corrélation avec la conjoncture immobilière, une conjoncture qui suit des cycles successifs, avec des phases à la hausse et à la baisse. En théorie, même si cela paraît peu probable, le souscripteur de parts pourrait ne jamais revoir les liquidités qu’il a investies.

Le risque de faillite présent dans l’investissement SCPI

Une mauvaise gestion de la trésorerie, une concentration des actifs immobiliers sur un secteur en crise sont autant de facteurs qui peuvent conduire une SCPI à la faillite. Toutefois, en cas de défaut du gestionnaire, la loi prévoit la possibilité de transférer la gestion d’une SCPI d’une société de gestion agréée par l’AMF à une autre société de gestion agréée par l’AMF.

En effet, la défaillance d’une société de gestion n’entraîne pas la liquidation de la SCPI. Les associés restent propriétaires des biens et peuvent confier la gestion à une autre société.

Le risque d’obsolescence lié aux biens immobiliers détenus par les SCPI

On ne peut passer sous silence le risque lié à l’obsolescence des biens immobiliers, avec notamment la mise en place éventuelle de nouvelles normes de confort et d’habitabilité qui dévalorise le bien immobilier. Dans le cas de l’immobilier de bureaux, le risque est encore plus prégnant compte tenu du développement du numérique et du nomadisme d’entreprise.

5 conseils pour investir en SCPI avec succès

SCPI et publicité : soyez vigilants

Soyez vigilants à la publicité relative à ces produits. L’AMF (Autorité des Marchés Financiers) et l’ACPR (Autorité de Contrôle Prudentiel et de Résolution) soulignent bien que les distributeurs de SCPI ne sont pas censés faire « des performances passées l’unique ou le principal message de leur communication. » De plus, gardez bien à l’esprit que les produits financiers immobiliers (SCPI, OPCI, unités de compte immobilière de produits d’assurance-vie) sont des placements peu liquides dans lesquels il faut investir à long terme de l’argent dont on n’a pas besoin.

Combien investir en SCPI ?

Vous vous demandez peut-être quelle somme investir en SCPI et réfléchissez au montant minimum pour investir en SCPI. Certes, le montant minimal à investir dépendra bien sûr du prix de souscription -vous devrez au minimum verser le ticket d’entrée demandée par la société de gestion qui commercialise la SCPI que vous visez- mais vous pouvez aussi miser davantage.

Alors, quel montant investir en SCPI ?

Cela dépendra avant tout du montant de votre patrimoine global. Vous devrez alors déterminer quelle part vous souhaitez consacrer à des placements à capital garanti et quelle part vous souhaitez consacrer à des placements plus risqués. Vous devrez, au sein de cette poche, définir quel montant vous souhaitez consacrer au marché immobilier mais aussi quel montant investir en Bourse ou sur d’autres marchés, comme les matières premières par exemple. L’objectif est de se constituer un patrimoine aussi diversifié que possible. Et n’investissez en SCPI que de l’argent dont vous n’aurez pas besoin sur le court ou moyen terme.

Investissement SCPI en direct ou via une assurance vie ?

La fiscalité d’une SCPI dépendra de la manière dont vous avez investi : en direct ou via une assurance vie. Il s’agit principalement d’une question fiscale et de l’utilisation du crédit ou non.

Les loyers perçus grâce aux SCPI étant imposés comme les revenus fonciers classiques, votre taux d’imposition dépendra de la tranche dans laquelle vous vous situez au niveau du barème de l’impôt sur le revenu. Ainsi, jusqu’à 11 % d’impôt sur le revenu, l’investissement en direct semble plus judicieux.

À l’inverse, si votre tranche marginale d’impôt sur le revenu est supérieure à 11 % et si vous avez moins besoin de revenus complémentaires, l’assurance-vie semble constituer un meilleur choix. En effet, vous aurez intérêt à opter pour un investissement via une assurance-vie en fonction de la date d’ouverture de votre contrat d’assurance-vie. S’il a moins de 8 ans, vous pourrez opter pour la Flat Tax à 30 % et s’il a plus de 8 ans et que vous détenez moins de 150 000 euros en assurance vie tous contrats confondus, vous bénéficierez d’un prélèvement forfaitaire libératoire de 24,7 %, avec la possibilité de bénéficier d’un abattement sur les gains des rachats de 4 600 euros pour une personne seule et 9 200 euros pour un couple.

Mais vous devrez payer, en sus des frais de gestion de la SCPI, les frais du contrat d’assurance-vie. Néanmoins, l’économie réalisée sur les droits d’entrée de la SCPI acquise au sein d’une assurance-vie est censée compenser.

Attention cependant, dans le cas d’un investissement via une assurance-vie, vous ne pouvez pas financer votre achat de SCPI à crédit, ce qui est moins pénalisant actuellement étant donné le contexte de taux élevé qui n’incite pas particulièrement à utiliser l’effet de levier de la dette pour son placement en SCPI.

L’investissement en SCPI permet aussi de bénéficier d’une bonne liquidité de ce placement. Il est toujours possible de se séparer de son unité de compte, sans avoir à compter sur un marché secondaire peu liquide comme c’est le cas avec l’achat en direct. Il reste toutefois recommandé de conserver ses parts quelques années, même si elles sont détenues via les UC d’une assurance-vie, afin d’amortir le coût d’entrée.

L’intérêt d’investir en SCPI via les unités de compte de son assurance vie est tel pour certains profils que des spécialistes des SCPI se sont lancés dans la distribution d’assurance vie. C’est notamment le cas de Corum et son assurance vie CorumLife qui permet d’investir sur les trois plus grandes SCPI du groupe.

Investir en SCPI au comptant ou à crédit ?

Pour les parts détenus en direct, la souscription peut se faire au comptant ou à crédit, c’est-à-dire en souscrivant un emprunt immobilier pour financer son investissement. De fait, investir en SCPI avec emprunt est tout à fait possible. C’est même le meilleur moyen de se constituer un patrimoine immobilier diversifié sans devoir compter sur un apport personnel important.

Attention tout de même, il sera plus judicieux d’investir dans une SCPI de rendement ou SCPI fiscale avec un effet de levier dans un contexte de taux bas. Les revenus de la SCPI pourront alors couvrir, au moins en partie, le coût de l’emprunt et les mensualités dues. Nous attirons cependant votre attention sur le fait que le porteur de part ne peut compter sur les seuls revenus potentiels de la SCPI pour rembourser son crédit car ces derniers ne sont pas garantis.

Démembrement de propriété : investir en usufruit ou nue-propriété de SCPI

Enfin, l’investisseur SCPI devra également choisir quel mode de détention de parts il souhaite. S’il est plus répandu d’investir en SCPI avec la pleine propriété des parts, il est néanmoins possible de scinder l’usufruit et la nue-propriété des parts de la SCPI pour une période donnée (à partir de 5 ans et 10 ou 15 ans le plus souvent), à l’issue de laquelle le nu-propriétaire récupère l’usufruit qui s’éteint et possède donc la propriété pleine et entière des parts.

L’investisseur peut choisir d’acheter l’usufruit temporaire afin de percevoir des revenus réguliers pendant une période donnée. Avec un investissement peu important au départ il peut profiter d’un effet de levier puisqu’il n’achète que la valeur de l’usufruit et ne le garde que quelques années.

L’investisseur peut aussi choisir d’acheter la nue-propriété et durant toute la période du démembrement il ne sera pas imposé (ni sur l’impôt sur le revenu bien sûr, ni sur l’impôt sur la fortune immobilière). Là encore, il acquiert ses parts à un prix moindre que s’il avait opté d’emblée pour la pleine propriété. Il s’agit donc pour les contribuables fortement imposés d’un excellent moyen de se constituer un patrimoine qui offrira, la retraite venue, des revenus complémentaires ; sans cependant faire exploser sa facture à l’administration fiscale pendant sa vie active.

Envie d’investir en SCPI sans pour autant sélectionner vous-même la ou les SCPI la ou les plus à même de cadrer avec vos objectifs d’investissement ? Vous pouvez tout à fait avoir recours à un conseiller en gestion de patrimoine qui saura replacer cet investissement dans le contexte plus large de valorisation de votre patrimoine en tenant compte de vos problématiques de diversification, d’optimisation fiscale, de transmission, etc.

Quels sont les indicateurs SCPI à maîtriser pour investir en SCPI ?

Les SCPI sont des véhicules financiers complexes qui reposent sur beaucoup d’indicateurs techniques qu’il convient de bien comprendre et savoir analyser. Il peut aussi être judicieux de se faire accompagner pour bien les comprendre. Pour en citer quelques-uns, il y a les reports à nouveau, les provisions pour grosses réparations, les décotes sur les valeurs de reconstitutions, etc.

Ces indicateurs techniques sont également évolutifs puisqu’avant nous parlions de TDVM pour le Taux de Distribution sur la Valeur de Marché (dividende brut/prix de la part acquéreur moyen de l’année en question), remplacé par le taux de distribution.

Désormais, nous devons donc parler du Taux de Distribution que l’on calcule en divisant le dividende brut, avant prélèvement libératoire et autre fiscalité payée par le fonds pour le compte de l’associé, versé au titre de l’année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuées) par le prix de souscription au 1er janvier de l’année N pour les SCPI à capital variable.

Le TOF (Taux d’Occupation Financier) a également été revu. L’idée est d’avoir une seule et même définition chez tous les opérateurs de SCPI. Désormais, pour calculer le Taux d’Occupation Financier, seuls les locaux vacants disponibles à la location sont exclus du TOF.

Notez que désormais une plus grande transparence sur les frais appliqués est exigée puisque la documentation commerciale de la SCPI doit dorénavant présenter l’intégralité des frais supportés par l’investisseur.

L’ASPIM a également dévoilé un nouvel indicateur : le « Rendement global immobilier » qui présente la performance globale annuelle de la SCPI en reflétant à la fois la distribution des dividendes et la revalorisation éventuelle du patrimoine de la SCPI sur l’année passée.

Comment choisir une SCPI ? Nos 7 critères

Pour éviter autant que possible les risques évoqués précédemment et investir dans une SCPI fiable et attractive, découvrez nos 7 conseils pour sélectionner sa SCPI. Une fois le type de SCPI déterminé, attachez-vous à étudier en profondeur l’offre du marché.

Quel que soit le type de SCPI dont vous prévoyez d’acheter des parts, privilégiez :

- un acteur de référence ;

- actif sur le marché depuis une longue période ;

- au patrimoine immobilier conséquent.

1. La capacité de la société civile de placement à maintenir les revenus versés aux associés

Le recours au report à nouveau et aux réserves de plus-values, sommes engrangées au cours de périodes fastes, constitue un levier utile pour assurer ces revenus, mais doit être maîtrisé. Une utilisation trop fréquente et/ou massive doit vous alerter sur la capacité de la société de gestion à générer des revenus.

2. Le prix des parts et l’historique de la SCPI

Le prix de la part ne doit pas excéder la fraction Valeur de reconstitution / Nombre de parts. La valeur de reconstitution correspond au prix qu’il faudrait payer, selon les évaluations d’experts, pour reconstituer le patrimoine détenu par la société.

3. Le potentiel locatif et taux d’occupation financier (TOF) de la SCPI supérieur à 90 %

Il doit être de 90 % minimum. Pour estimer l’ampleur de la vacance locative, privilégiez le Taux d’Occupation Financier ou TOF : il s’agit du rapport entre les loyers facturés et les loyers potentiels si l’ensemble du patrimoine était loué.

4. La distribution des dividendes, cruciale pour choisir une SCPI

Ce qui compte surtout, c’est son évolution. Si vous observez une baisse notable du dividende sur plusieurs années, mieux vaut ne pas vous engager.

5. Des frais de gestion minorés pour garantir le rendement de votre SCPI

Ils doivent être compris entre 10 % et 13 %. Mais comme des frais trop élevés viendraient affaiblir le rendement net de la SCPI, les sociétés de gestion n’ont donc guère intérêt à gonfler leurs honoraires.

6. Une SCPI avec une stratégie d’investissement adaptée

La société doit trouver un équilibre entre : nécessité de restructurer son patrimoine (réhabilitation, travaux, arbitrages entre actifs anciens et neufs), qui est coûteuse à court terme, mais censée dégager de meilleurs revenus à moyen et long terme, et celle d’assurer ses revenus présents. Vérifiez également que la typologie des biens est adaptée à vos objectifs et votre profil de risque. Ainsi, inutile de choisir une SCPI visant un rendement élevé en se positionnant sur des actifs plus rentables mais sujets à une forte vacance potentielle (comme des entrepôts par exemple) si vous présentez une forte aversion au risque et que vous seriez parfaitement satisfait avec une SCPI visant la sécurité, certes en offrant un rendement plus faible, mais aussi plus régulier comme avec des bureaux « Prime » d’une grande agglomération par exemple.

7. Privilégier un patrimoine diversifié

Le patrimoine doit être suffisamment diversifié. Regardez donc l’encours total de la SCPI. S’il dépasse les 300 millions d’euros, la diversification est très satisfaisante et réduit considérablement les conséquences d’une défaillance d’un des locataires. Pour les mêmes raisons, il sera sage d’éviter les concentrations sur un gros locataire ou même la concentration sur un secteur d’activité en particulier.

De même, il convient d’être particulièrement vigilant avant d’investir dans une SCPI hyper spécialisée (investie seulement dans le secteur de la santé ou seulement en Allemagne par exemple).

Attention les critères peuvent être différents dans le cadre de SCPI démembrées. En effet, si vous achetez l’usufruit sur une période courte, vous devez principalement prendre en compte le rendement versé. Par contre, si vous achetez la nue-propriété, il faudra regarder la décote d’actif net par exemple.

SCPI, OPCI, foncières cotées : que choisir ?

Vaut-il mieux investir en SCPI ou en OPCI ?

L’investisseur, au moment d’investir en SCPI, se demande souvent s’il vaut mieux investir en SCPI, comme il l’avait prévu, ou bien investir en OPCI. Créés bien plus tard que les SCPI, les Organismes de Placement Collectif en immobilier (OPCI) ont vu le jour dans les années 2000 et sont enrichis, par rapport aux SCPI, d’une poche de liquidités de 10 % minimum de l’actif, ainsi que d’une allocation jusqu’à 30 % en actifs non immobiliers (actions, parts OPC de droit étranger, instruments financiers, parts ou actions d’OPCVM). L’immobilier représente tout de même de 60 % à 90 % de l’actif avec une présence des foncières cotées et Sociétés d’investissement immobilier cotées (SIIC). D’ailleurs, l’immobilier coté représente au minimum 49 % de l’actif.

Il s’agit donc de deux produits totalement différents. Les OPCI, plus liquides, mais aussi plus soumises aux aléas des marchés financiers et obligataires, comportent une part non négligeable d’actifs non immobiliers et d’immobilier coté.

Avant de vous décider entre investissement en SCPI ou en OPCI, prenez bien en compte votre profil d’investisseur et vos objectifs d’investissement ainsi que, bien sûr, la composition de votre patrimoine.

Si vous êtes déjà très investi sur les marchés actions mais ne possédez pas d’actifs immobiliers, il sera peut-être plus judicieux de se tourner vers les SCPI. Si votre patrimoine est essentiellement constitué d’actifs immobiliers (notamment immobilier locatif) mais que vous souhaitez tout de même investir dans de la pierre papier car vous avez une confiance indéfectible dans l’immobilier, il sera alors peut-être plus judicieux de se tourner vers les OPCI afin d’apporter une dose de diversification bienvenue à votre patrimoine.

Vaut-il mieux investir en SCPI ou en foncière cotée ?

L’investisseur désireux d’investir sur le marché immobilier indirectement pourra aussi éventuellement se tourner vers les foncières cotées.

Ces sociétés spécialisées dans l’investissement immobilier, dont les actions sont cotées en Bourse, sont des placements financiers alternatifs à l’immobilier physique. Deux types de foncières cotées coexistent sur le marché français : les SIIC (Sociétés d’Investissement en Immobilier cotées en Bourse), spécificité française, et les REIT (Real Estate Investment Trust), équivalent des SIIC à l’international. Ces foncières cotées doivent remplir de nombreuses obligations, et notamment en termes de versement des loyers sous forme de dividendes.

Le ticket d’entrée des foncières cotées est généralement moins élevé que celui des SCPI. À titre d’exemple, l’action Unibail-Rodamco-Westfield s’échange à la mi-mars 2025 aux alentours de 75 euros. Ce placement est aussi bien plus liquide qu’un investissement en SCPI. Le carnet d’ordre des actions en Bourse est bien plus étoffé que le marché secondaire de parts de SCPI. D’autre part, ce type de placement est plus diversifié que les SCPI, ne serait-ce qu’en termes de diversification numéraire, la capitalisation d’un foncière cotée étant souvent bien plus importante que celle d’une SCPI. On appréciera également les frais peu élevés de ce type d’investissement quand les frais des SCPI sont eux importants, notamment à l’achat, et que l’investissement doit s’envisager sur le moyen-long terme pour lisser ce surcoût d’acquisition. En ce qui concerne la fiscalité, les plus-values des foncières cotées et leurs dividendes sont taxés à la flat tax à 30 %, ce qui peut être plus intéressant que l’imposition sur le revenu foncier des SCPI si vous êtes dans les tranches marginales d’imposition élevées de l’impôt sur le revenu. De plus, notez que les foncières cotées n’entrent pas dans l’assiette taxable de l’IFI.

Les foncières cotées présentent tout de même des inconvénients aussi : elles sont bien plus volatiles que les SCPI et, de ce fait, ce type d’investissement doit s’envisager sur le long terme. Enfin, même s’il s’agit d’un investissement sur le marché immobilier, les foncières cotées sont corrélés aux marchés actions. Si vous êtes déjà très investis en actions, il sera donc préférable d’opter pour les SCPI. À l’inverse, si votre patrimoine est quasi exclusivement composé d’immobilier et que vous souhaitez encore investir sur ce marché via la pierre-papier, il pourra être judicieux de se tourner vers les foncières cotées en Bourse.

Quelques questions sur les SCPI ?

La SCPI est un placement collectif immobilier qui permet à des particuliers, en achetant les parts d’une société de gestion qui possède et gère un parc immobilier, de toucher les loyers des biens loués diminués des frais de gestion.

L’investissement SCPI permet de se positionner sur le marché immobilier et de profiter de son rendement actuellement attractif, avec un ticket d’entrée peu élevé, sans avoir aucun souci de gestion, en mutualisant les risques et en diversifiant son capital.

Vous pouvez acheter des parts de SCPI en direct auprès de la société de gestion ou par l’intermédiaire de votre banque ou d’un conseiller en gestion de patrimoine. Vous aurez alors le choix entre investissement au comptant ou à crédit. Vous pouvez aussi investir via une assurance vie.

Bien choisir sa SCPI nécessite de définir clairement ses objectifs d’investissement, sa durée de placement et son profil d’investisseur. Une fois ces paramètres pris en compte, vous vous attacherez à étudier l’historique de la société de gestion et de la SCPI en elle-même.

Risque de liquidité, de perte en capital, risque de faillite sont autant de risques auxquels est soumis l’investisseur en SCPI. Rappelons qu’avec ce type de placement, ni le rendement ni le capital ne sont garantis.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.