L’ISF ou Impôt de solidarité sur la Fortune est devenu l’impôt sur la fortune immobilière ou IFI. Retour sur les caractéristiques de cet impôt et sur les évolutions 2018 : ce qui ne change pas : barème, seuils, etc., et ce qui donne lieu à des modifications notables : champ d’application, règles particulières, etc.

L’évolution de l’impôt sur la fortune

L’ISF a été créé en 1989 avec pour objectif d’imposer le patrimoine des personnes physiques les plus fortunées de France. Il succède à l’impôt sur les Grandes Fortunes créé en 1982.

L’ISF était dû par tous les ménages français dont le patrimoine net (biens mobiliers et immobiliers sous déduction des dettes) était supérieur à 1,3 millions d’euros et ne prenait pas en compte le montant des revenus perçus par les ménages.

Aujourd’hui, l’impôt sur la fortune immobilière (IFI) est dû par tous les ménages français dont les biens immobiliers sous déduction des dettes et avec un abattement de 30 % pour la résidence principale affichent une valeur supérieure à 1,3 millions d’euros au premier janvier 2018.

L’IFI comme avant lui l’ISF ne prend nullement en compte le montant des revenus perçus par les ménages.

Les caractéristiques IFI issues de l’ISF

Depuis la loi de finance 2011, le barème ISF a été relevé de 800 000 à 1,3 millions d’euros. Les contribuables dont la valeur nette de leur patrimoine est inférieure à 1,3 million d’euros ne sont plus redevables de l’ISF. Ce seuil d’imposition est resté inchangé avec la mise en place de l’IFI. Seuls sont imposés à l’impôt sur la fortune immobilière les contribuables dont la valeur des biens immobiliers dépasse les 1,3 millions.

Attention cependant, la première tranche du barème ISF commence dès 800 000 euros. Ainsi, un ménage disposant d’un patrimoine supérieur à 1,3 millions d’euros sera imposable à 0,55 % sur son patrimoine compris entre 800 000 et 1,3 millions d’euros puis à 0,75 % pour son patrimoine compris entre 1,3 millions et 2,57 millions d’euros. Cette disposition s’applique aussi à l’IFI.

Le processus de déclaration ISF avait été simplifié récemment pour les contribuables dont le patrimoine net était inférieur à 2 570 000 euros. Il n’y avait alors plus besoin de réaliser une déclaration ISF distincte de l’impôt sur le revenu (IR) et aucun justificatif n’était à produire pour accompagner la déclaration. Au-delà de 2 570 000 euros, le contribuable devait remplir une déclaration propre à l’ISF. Les modalités déclaratives ont changé avec l’IFI. À compter du 1er janvier 2018, quel que soit le montant de vos biens immobiliers (Inférieur ou supérieur à 2 570 000 euros), il vous faudra déclarer votre IFI par voie de rôle sur la déclaration de revenus n°2042, avec le détail de la composition et valorisation des biens sur des annexes à cette déclaration. L’IFI est recouvré sous les mêmes sanctions que l’IR.

Livrets d’épargne, placements financiers et actions désormais exclus de l’IFI

Dans un tweet du 1er février 2017, Emmanuel Macron précisait « Je transformerai l’ISF en impôt sur la rente immobilière. J’exonèrerai tout ce qui finance l’économie réelle. »

L’impôt sur la fortune immobilière ne concerne désormais que les valeurs mobilières. Sont donc exclus du champ d’application de l’impôt sur la fortune immobilière toutes les valeurs mobilières tels que placements financiers, livrets d’épargne, actions…

Cependant, plusieurs cas particuliers sont à prendre en compte :

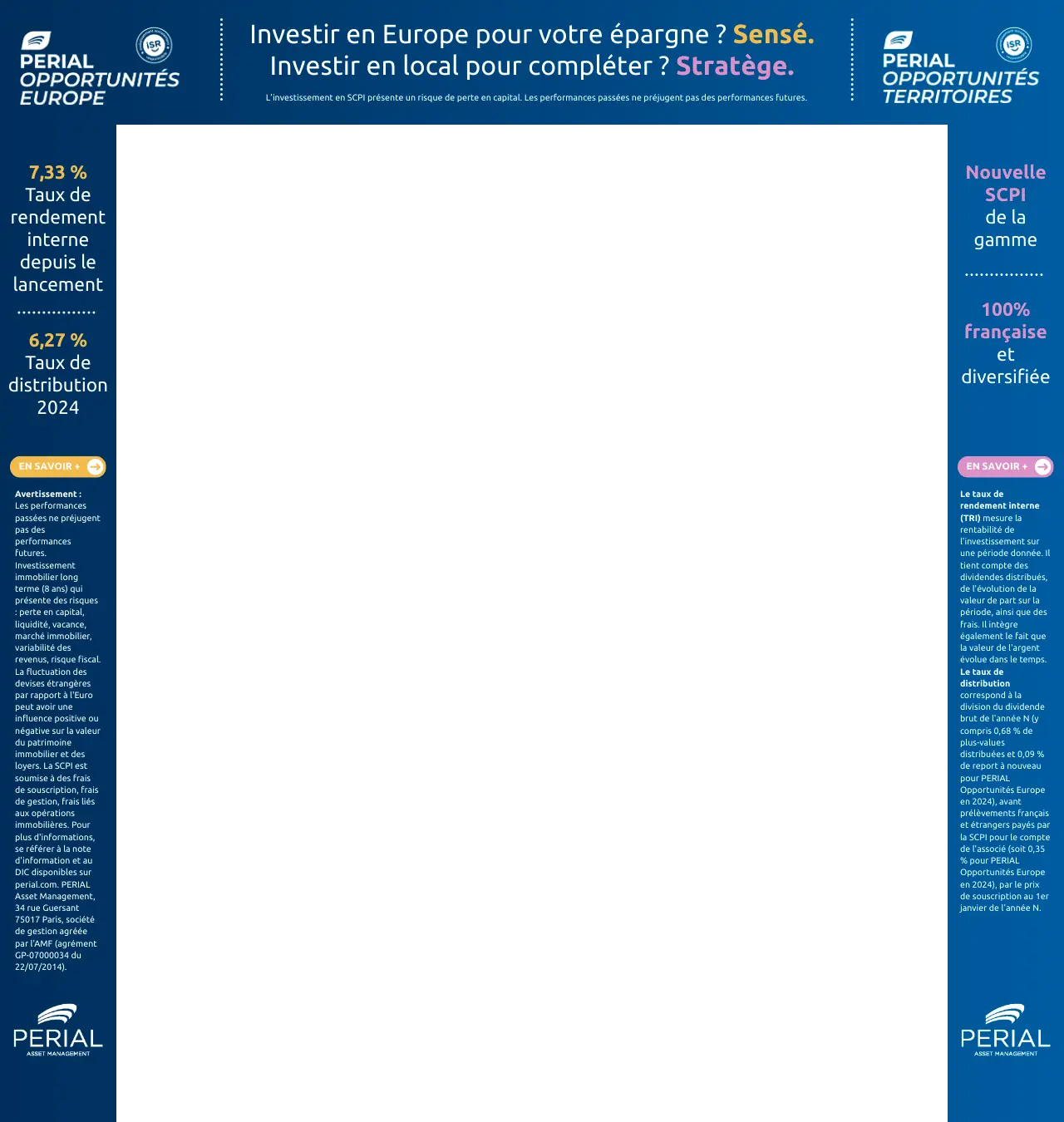

- La pierre-papier comme les parts de SCPI restent assujetties à l’IFI. L’assiette de l’impôt inclut les parts ou actions de sociétés ou organismes de placement à hauteur de la fraction de la valeur des détentions en biens ou droits immobiliers, détenus directement ou indirectement par la société ou l’organisme.

- la suppression de la notion de prépondérance immobilière : attention désormais, tous les titres de sociétés sont susceptibles d’être taxés, et pas seulement les titres à prépondérance immobilière. Ainsi, sont inclus dans l’assiette de l’IF les contrats d’assurance-vie rachetables et les contrats de capitalisation, à hauteur de la fraction représentative des biens immobiliers imposables compris dans les unités de compte (dont les SCPI) ; mais sont également inclus dans l’assiette taxable les titres de sociétés et organismes à hauteur de la fraction représentative des biens immobiliers détenus directement ou indirectement. Si toutefois, vous possédez moins de 10 % de la société, vous n’êtes pas tenus de faire les recherches permettant de savoir quelle part d’immobilier elle possède.

N.B. Sont exclus de l’IFI les participations de – de 5 % dans les SIIC, plus connues sous le nom de foncières cotées.

- Comme pour l’ISF, certains biens immobiliers sont eux exclus du calcul de l’assiette : biens professionnels du contribuable ou biens professionnels affectés à l’activité industrielle, commerciale, artisanale, agricole ou libérale de la société qui les détient.

À noter : Les dettes afférentes à l’acquisition des biens immobiliers sont déductibles mais avec un certain nombre de garde-fous :

- Les dettes contractées pour l’acquisition de la résidence principale sont déductibles intégralement, mais dans la limite de la valeur imposable du bien (donc après abattement de 30 %)

- La déduction des prêts in fine est limitée et dégressive

- Les prêts familiaux ne sont pas déductibles, sauf exception

- Lorsque le patrimoine immobilier excède 5 millions d’euros avec des dettes y afférentes dépassant 60 %, la déduction est également limitée.

L’IFI devrait rapporter encore moins que son prédécesseur l’ISF puisque, avec cette nouvelle assiette, le nombre de personnes concernées est bien moindre. Cette réforme devrait avoir pour conséquence de diviser par deux le montant moyen d’ISF selon le programme d’Emmanuel Macron.

L’ISF était déjà un impôt qui rapportait peu comparé aux 77,6 milliards de l’impôt sur le revenu (chiffres 2017) ou aux quelques 200 milliards de la TVA. Les recettes de l’ISF ont en effet atteint en 2017 la somme record de… 5,067 milliards d’euros.

Cet impôt était en outre souvent accusé de favoriser l’expatriation, les autres pays européens ayant souvent déjà réformé ce type d’impôt destiné aux contribuables les plus aisés, raison pour laquelle le président Macron s’est d’ailleurs attelé à réformer cet impôt plus idéologique que rémunérateur.

La suppression de l’ISF, transformé en IFI, pose cependant le problème de la manne que représentait cet impôt pour les PME, largement financées par des contribuables désireux de faire baisser leur facture d’ISF via le dispositif ISF-PME qui leur permettait de bénéficier d’une réduction d’impôt pouvant aller jusqu’à 50 % de leur investissement dans la limite de 45 000 euros.

Luxe, voitures de sport, bijoux et oeuvres d’art davantage taxés

Les députés ont voté plusieurs amendements ultérieurs à la loi de finance 2018 afin que « la modification de l’ISF n’aboutisse pas à des effets d’aubaine sur les biens non productifs » selon Amélie de Montchalin, coordinatrice du groupe La République En marche (LREM) à la commission des Finances. Les yachts seront donc davantage taxés (via une hausse de la taxe payée par les propriétaires de bateaux de plus de 30 mètres), tout comme les objets précieux (augmentation de 1 point de la taxe forfaitaire sur la cession des objets précieux) et les voitures de sport ou de luxe (création d’une taxe additionnelle sur les immatriculations de voitures de plus de 36 chevaux). Une mesure qui devrait rapporter 40 millions d’euros !

Le barème IFI 2020 similaire au seuil ISF

Le barème de l’IFI, identique à celui de l’ISF, est le suivant :

| Valeur du patrimoine net imposable | Taux d’imposition |

|---|---|

| 0 à 800 000€ | 0 % |

| 800 000€ à 1 300 000€ | 0,50 % |

| 1 300 001€ à 2 170 000€ | 0,70 % |

| 2 170 001€ à 5 000 000€ | 1,00 % |

| 5 000 001€ à 10 000 000€ | 1,25 % |

| Supérieur à 10 000 000€ | 1,50 % |

Le plafonnement de l’ISF sera maintenu avec l’IFI. On désigne par là le mécanisme qui réduit le montant de l’ISF jusqu’à éviter que celui-ci n’amène à payer, en impôts sur le revenu, ISF et prélèvements sociaux, plus de 75 % de ses revenus.

Dates de déclaration de l’IFI 2020

Les dates limites de déclaration de l’IFI ne varient plus en fonction du patrimoine à déclarer, comme c’était le cas avec la déclaration d’ISF. Désormais, la déclaration d’IFI se fait en même temps que la déclaration annuelle de revenus.

Comment réduire son IFI ?

Continuer à bénéficier des réductions ISF

L’assiette de l’ISF était certes beaucoup plus vaste que celle de l’IF mais il existait tout de même de nombreux moyens de faire baisser le montant de cet impôt, notamment au moyen du dispositif ISF-PME. Nous vous alertons sur la durée de détention souvent liée aux produits permettant de réduire son ISF. Si vous avez souscrit à des produits entraînant une réduction de l’ISF avec une contrainte de durée de détention du produit, il convient de les garder en portefeuille jusqu’à la date prévue afin de ne pas subir une revalorisation de votre ISF en cas de non-respect de la durée de détention minimum. On pense notamment aux FIP et FCPI mais aussi au pacte Dutreil par exemple.

Défiscalisation : réduire son IFI à partir de 2018

À partir du 1er janvier 2018 qui met fin au dispositif ISF-PME prévu par la loi TEPA, les opportunités de réduire son IFI seront considérablement réduites. En effet, considérant que les mesures en faveur des entreprises sont suffisantes, le gouvernement a supprimé la réduction d’ISF (ou IFI…) attachée aux investissements dans les PME. L’IFI signe aussi l’arrêt du pacte Dutreil ISF.

Les dons pour alléger son IFI

Le dispositif de défiscalisation pour les dons est toutefois maintenu. Il permet de déduire de son IFI 75 % des dons effectués au profit de certaines associations et fondations, jusqu’à 50 000 euros.

GFV, GFF et GFA : des terres pour réduire son IFI

L’exonération partielle des bois et forêts et parts de groupement foncier agricole (GFA) est maintenue. La réduction d’IFI d’un groupement foncier forestier (GFF) s’élève à 50 % de l’investissement, avec un plafond fixé à 45 000€.

La réduction est plus importante encore en matière de groupement foncier viticole (GFV). Les sommes investies sont en effet exonérée d’impôt sur la fortune immobilière à hauteur de 75 % dans la limite de 101 897 € et à hauteur de 50 % au-delà de ce seuil.

Gestion de patrimoine : nos conseils pour trouver un intérêt à IFI

Même si personne ne verra son ISF augmenter à cause du passage à l’IFI, il convient de bien mesurer l’impact de ce grand changement dans la gestion globale de son patrimoine et de procéder à quelques réajustements si nécessaires.

D’abord, il conviendra de considérer son patrimoine dans sa globalité afin de définir la part que représente l’immobilier. Si celle-ci est relativement importante (plus de 60 % de vos biens), peut-être serait-il judicieux de procéder à un rééquilibrage et de se tourner vers des placements financiers classiques tels que PEA, compte-titres ou assurance-vie. Attention, cependant à ce que contient cette dernière enveloppe. La pierre-papier n’est pas exclu de l’assiette de l’IFI.

Vous pouvez aussi investir dans des actifs exonérés (biens professionnels, forêts, mais aussi oeuvres d’art, en faisant bien la différence avec des biens perçus comme signes extérieurs de richesse et davantage taxés).

Pour échapper à l’IFI, vous pouvez aussi choisir de vous séparer de l’usufruit de certains biens immobiliers tout en gardant la nue propriété. En faisant par exemple une donation temporaire de l’usufruit à vos enfants, vous serez exempté de l’impôt sur la fortune immobilière sur ces biens.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.