Dans ce guide, nous vous expliquons tout ce que vous devez savoir sur l’assurance vie et nous vous donnons les clés pour choisir rapidement et efficacement la meilleure assurance-vie, comprendre les différences entre les contrats du marché, et identifier ceux qui correspondent vraiment à vos objectifs : dynamiser votre épargne, sécuriser votre capital, préparer un projet long terme ou simplement faire mieux que le livret A.

Retrouvez aussi notre comparatif assurance vie en ligne, nos critères pour sélectionner la meilleure assurance vie, notre mode d’emploi pour ouvrir une assurance vie, ainsi que nos conseils pour investir en assurance vie en 2026. Toutes nos explications pour réaliser le meilleur investissement assurance vie.

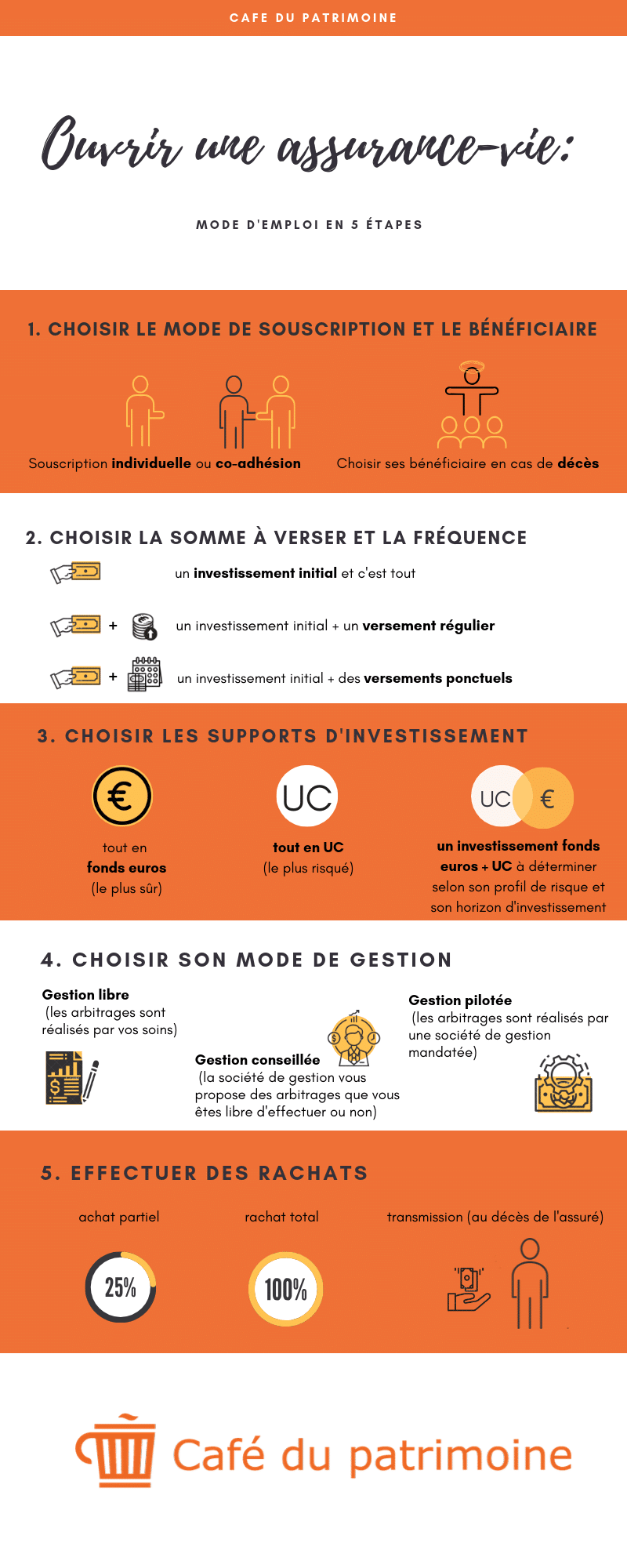

Et pour tout comprendre, retrouvez l’infographie de Café du Patrimoine : ouvrir une assurance-vie mode d’emploi, mais aussi, pour vous aiguiller dans votre choix, notre tableau comparatif des différents contrats pour choisir la meilleure assurance vie et nos conseils en vidéo pour investir dans l’assurance vie et optimiser votre placement.

Comment comparer des contrats d’assurance-vie ? En bref, l’avis de Café du Patrimoine pour choisir la meilleure assurance vie en 2026

- Sélectionner un fonds euros performant pour investir en assurance vie

- Privilégier une assurance vie avec un large choix d’unités de compte

- Faire la chasse aux frais de l’assurance vie

- Se fonder sur l’expertise du distributeur de l’assurance vie

- Examiner les modes de gestion possibles du contrat assurance vie

Vous êtes perdus ? Pas d’inquiétude ! Retrouvez dans ce guide tout ce que vous devez savoir sur le fonctionnement de l’assurance vie mais aussi tous nos conseils pour réaliser le meilleur investissement assurance vie et astuces ainsi que nos comparatifs et notre tableau récapitulatif pour souscrire le meilleur contrat ou, le cas échéant, optimiser votre contrat actuel.

Comparatif meilleure assurance vie en ligne 2026 pour investir en assurance vie

De très nombreux courtiers assurance-vie proposent une assurance-vie en ligne pour investir en assurance vie. Découvrez dans notre tableau comparatif assurance-vie en ligne les offres 2026 de différents courtiers pour sélectionner la meilleure assurance vie en ligne 2026 et réaliser le meilleur investissement assurance vie.

Café du Patrimoine a réalisé ce comparatif en ligne pour vous aider à investir en assurance vie en prenant en compte le rendement du fonds euros, la diversité des supports en unités de compte, les frais pratiqués et les performances de la gestion pilotée. Nous avons choisi dans ce comparatif assurance vie en ligne de ne proposer que des offres de contrats en ligne car les pur players et les banques en ligne proposent une offre plus attractive en termes de rendement du fonds euros, de tarifs et de diversité des UC, et permettent en plus de gérer très facilement son contrat en quelques clics pour réaliser des arbitrages et/ou effectuer de nouveaux versements ou procéder à un rachat.

| Top assurance-vie en ligne | Les offres du moment | Voir offres |

|---|---|---|

| Jusqu'à 500 € de frais offerts* | Découvrez |

| Jusqu'à 800 € offerts jusqu'au 31/03/26* Taux boosté fonds euros en 2026 : 4,00 % à 4,50 %* | Découvrez |

| Jusqu'à 1 000 € offerts jusqu'au 28/02/26* Taux boosté fonds euros en 2026 : jusqu'à 4,50 %* | Découvrez |

| Taux fonds euros en 2025 : 4,10%* | Découvrez |

| Découvrez la nouvelle assurance vie éthique* | Découvrez |

| 4,50 % net d'objectif de rendement non garanti en 2026 et 2027 sur le fonds en euros* | Découvrez |

Assurance vie Ramify

La fintech Ramify permet aux investisseurs de déléguer totalement la gestion de leur contrat d’assurance vie, avec 3 stratégies d’investissement différentes, principalement investies en actions et obligations pour la formule Essential, actions et SCPI pour la formule Flagship et actions et private equity pour la formule Elite. Chacune de ces stratégies d’investissement est disponible en 10 profils de risque distincts pour s’adapter au mieux à votre profil d’investisseur. Et l’historique de performance est attractif, notamment pour les profils les plus à risque. Notez aussi des frais très raisonnables avec 0 frais d’entrée, frais de versement, frais d’arbitrage et frais de sortie et des frais totaux clients oscillant entre 0,9 % et 1,4 % selon la composition du portefeuille et le montant investi. Nous apprécions aussi l’accès à une très large gamme de placements : en plus de l’assurance vie classique, vous pourrez investir en assurance vie luxembourgeoise, PEA, PER, SCPI, crowdfunding immobilier, crypto monnaies, produits structurés, clubs deals, livrets épargne.

À noter : remboursement des frais de gestion pendant 3 mois pour les nouveaux clients qui ouvrent un compte (dans la limite de 500 €)*.

Assurance vie Yomoni

La fintech Yomoni permet aux investisseurs de déléguer totalement la gestion de leur placement. L’assurance vie Yomoni s’adapte à tous les profils d’investisseurs avec 10 profils de risque différents. Et l’historique de performance est particulièrement attractif, avec un track record exceptionnel, en faisant le meilleur robo advisor du marché en termes de rendement. Notez aussi des frais très raisonnables, notamment dus au fait que l’investissement en ETF adopté par Yomoni est très peu chargé en frais. Nous apprécions aussi le système de bonification du fonds euros Suravenir Opportunités 2 qui permet pour la poche garantie en capital de l’assurance vie de bénéficier d’un taux avantageux pour 2026.

À noter : jusqu’à 800€ offerts sous conditions pour toute 1ère ouverture d’une assurance vie chez Yomoni jusqu’au 31 mars 2026*.

Assurance vie Altaprofits

L’assurance vie Altaprofits Vie, de l’assureur Generali, se distingue par ses frais très compétitifs : 0€ de droits d’entrée, de versement, d’arbitrage ou de sortie, 0,75 % de frais sur les fonds en euros et croissance durable, et 0,45 à 0,60 % sur les unités de compte, avec 0,10 % supplémentaires sur actions et ETF. Le fonds euros Netissima affiche une performance attractive de +3,00 % en 2025, avec un objectif de 3 % aussi pour 2026, pouvant atteindre 4,5 % selon la part en UC. Le contrat propose plus de 500 UC, incluant titres vifs, ETF, OPCVM, immobilier et private equity, et 12 profils de gestion pilotée via Lazard Frères Gestion et Generali Wealth Solutions. Altaprofits Vie combine diversification, performance et frais maîtrisés, avec un service client reconnu.

À noter : jusqu’à 1 000€ offerts sous conditions pour toute 1ère ouverture d’une assurance vie chez Altaprofits jusqu’au 28 février 2026*.

Assurance vie Corum Life

La société de gestion CORUM L’Epargne distribue l’assurance vie CORUM Life, permettant aux investisseurs particuliers d’investir dans un fonds euros CORUM EuroLife dont le taux de 4,10 % en 2025 lui a permis de figurer en tête de classement des meilleurs fonds euros. Attention, il n’est pas possible d’investir plus de 25 % de l’encours dans le fonds euros dont la collecte reste maîtrisée. Mais l’assurance vie CORUM Life permet aussi d’investir dans les actifs qui ont fait la renommée de CORUM, à savoir ses SCPI CORUM Origin, CORUM XL et CORUM Eurion, tout en bénéficiant des avantages fiscaux de l’assurance vie et de la liquidité que confère cette enveloppe. 6 fonds obligataires autrefois réservés aux clients institutionnels et particulièrement performants sont également disponibles. L’investisseur a le choix entre une gestion libre ou une gestion pilotée avec 4 formules possibles, faisant varier l’allocation entre fonds euros, SCPI et fonds obligataires.

À noter : la dernière formule, Rosetta, récemment lancée, permet d’introduire une dose d’actions.

Assurance vie Green Got

L’assurance vie GreenGot (« Green Got Vie ») s’adresse aux épargnants souhaitant investir exclusivement dans des supports financiers sélectionnés selon des critères environnementaux exigeants. Le contrat est proposé en gestion pilotée uniquement, sans option de gestion libre. L’investisseur peut choisir parmi 5 profils de risque, allant du plus prudent au plus dynamique, chacun reposant sur une allocation composée à 100 % d’OPCVM pour un rendement variant selon le profil choisi (allant en 2024 de 4,05 % à 7,17 %).

L’assurance vie Green Got affiche des frais compétitifs pour une offre verte, avec 0 % de frais d’entrée, d’arbitrage ou de sortie et 1,6 % de frais de gestion, ce qui place Green Got parmi les offres d’assurance vie à impact les plus compétitives.

Green Got met ainsi à disposition une assurance vie cohérente avec ses engagements écologiques, simple d’accès grâce à la gestion pilotée, et fondée sur une sélection rigoureuse d’OPCVM spécialisés dans la transition écologique qui plaira aux investisseurs de long terme désireux de donner du sens à leurs placements.

À noter : un accompagnement avec des conseiller disponibles par tchat, email ou téléphone, engagés pour optimiser votre fiscalité, succession et la performance de vos placements.

Assurance vie Meilleurtaux

Le courtier Meilleurtaux propose 4 contrats d’assurance vie distincts : Essentiel Vie, Allocation Vie, Placement Vie et Liberté Vie. Tous ces contrats assurance vie se distinguent par des frais très raisonnables, des fonds en euros attractifs (jusqu’à 5 % net avec un système de bonification pour le contrat Essentiel Vie) et des supports d’investissement variés incluant ETF, SCPI, fonds thématiques et fonds euro nouvelle génération. Le choix entre quatre contrats permet à tous types d’investisseur de trouver le contrat le plus approprié à son projet. Les conseils de l’équipe de Marc Fiorentino et la possibilité de souscrire en gestion pilotée sont aussi un vrai plus.

À noter : hypothèse de rendement de 4,50 % nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027, sous conditions, dans le cadre du contrat Meilleurtaux Allocation Vie*.

Sommaire

- Assurance vie : qu'est-ce que c'est ?

- Qu'est-ce que le fonds euros ?

- Qu'est-ce que les unités de compte ?

- Quels sont les frais d’un contrat assurance vie en 2026 ?

- Quelle est la fiscalité de l'assurance vie en 2026 ?

- Tableau comparatif meilleures assurances-vie 2026

- Les 4 éléments à prendre en compte pour sélectionner la meilleure assurance vie en vidéo

- Les 5 critères de Café du Patrimoine pour sélectionner la meilleure assurance vie

- Comment ouvrir une assurance vie ? Mode d'emploi étape par étape en infographie

- Nos conseils de pro pour optimiser votre assurance vie en 2026

- Assurance vie : faut-il avoir plusieurs contrats ?

- Faut-il choisir une assurance vie au Luxembourg ?

- Comment utiliser le fonds en euros dans une stratégie patrimoniale en 2026 ?

- L’essentiel à retenir pour choisir la meilleure assurance vie selon Café du Patrimoine en 10 secondes

Assurance vie : qu’est-ce que c’est ?

L’assurance-vie est un contrat par lequel l’assureur s’engage, contre paiement de primes (des versements d’argent) par le souscripteur, à verser un capital à une personne déterminée (le bénéficiaire) en cas de décès de l’assuré.

Assurance vie : un placement financier de long terme avantageux fiscalement

Mais en France, l’investissement assurance-vie est aussi et surtout utilisé comme un véhicule de placement. En effet, votre épargne reste à tout moment disponible. Pour la récupérer, vous devrez effectuer ce que l’on appelle dans le jargon des assureurs un « rachat ». Attention toutefois, ce dernier sera assorti d’une imposition spécifique en fonction des dates d’ouverture et de versements sur votre contrat assurance-vie ainsi que du montant global que vous possédez en assurance-vie.

La transmission aux bénéficiaires reste bien sûr possible en cas de décès de l’assuré, avec des avantages fiscaux à la clé.

Ce sont d’ailleurs les avantages fiscaux de cette enveloppe, et la diversité qui la caractérise, qui en font le placement préféré des Français. Les particuliers, en effet, apprécient de pouvoir associer placement à capital garanti avec positions plus risquées, le tout dans un cadre fiscal attractif.

Contrat d’assurance vie collectif vs individuel

Il existe deux types de contrat d’assurance-vie présents sur le marché français : le contrat assurance-vie individuel et le contrat d’assurance-vie collectif.

Le contrat d’assurance-vie individuel est conclu directement entre l’assureur et l’assuré. Son principal atout réside dans le fait que les termes et conditions du contrat ne peuvent être modifiés sans l’accord du client par la signature d’un avenant.

Le contrat d’assurance-vie collectif est conclu entre un assureur et une personne morale (banque, association…), qui va assurer le rôle de distributeur auprès des clients. Il présente un inconvénient de taille : l’assureur peut modifier à tous moments les conditions du contrat, y compris la grille tarifaire, avec l’accord du distributeur seulement. Cependant, le distributeur n’a pas intérêt à voir le produit qu’il distribue perdre en attractivité par rapport à la concurrence.

C’est le contrat d’assurance vie individuel qui sera traité dans cet article.

Un assureur vie peut-il faire faillite ?

Le secteur de la bancassurance a été impacté en Bourse par la crise du Covid-19. Pourtant, contrairement à la dernière crise des subprimes de 2008 qui était due à une crise du crédit, la crise économique de 2020 a trouvé son origine dans une crise sanitaire liée à l’épidémie de Covid-19. Les banques et assureurs n’ont donc pas été les plus touchés à moyen terme, contrairement à des secteurs comme l’aérien ou le tourisme par exemple. Mais les crises économiques pourraient aussi fragiliser le secteur de la bancassurance et inquiéter les détenteurs d’un contrat d’assurance-vie. Si la récession ne semble pas à l’ordre du jour, impossible de prédire la situation économique dans 1, 2, 3, 5 ou 10 ans.

Rappelons tout de même qu’en cas de faillite d’un assureur, il existe une garantie de dépôt pour les contrats d’assurance-vie. Le Fonds de Garantie des Assurances à la Personne (FGAP) pourra ainsi verser jusqu’à 70 000 euros par déposant et par société d’assurance (90 000 euros en cas de versement de rente viagère) et le double en cas de co-souscription.

Qu’est-ce que le fonds euros ?

En 2025, les cotisations de l’assurance vie ont atteint 192,1 milliards d’euros selon France Assureurs, soit une hausse de +10 % par rapport à l’année 2024.

La collecte nette, à +50,6 milliards d’euros en 2025 est supérieure de +22,1 milliards à celle de l’année 2024. La dynamique est plus forte sur les supports en UC (+13 %) que sur ceux en euros (+8 %).

À fin décembre 2025, l’encours de l’assurance vie atteint 2 107 milliards d’euros, en hausse de +6,1 % sur un an (soit +122 milliards d’euros, sur un an).

Quelle est la composition du fonds euros ?

Le fonds euros est la poche sécurisée du contrat d’assurance-vie. Majoritairement investi en obligations, voire quasi exclusivement, son capital est garanti.

Il existe toutefois des fonds euros alternatifs qui peuvent faire entrer dans la composition du fonds des classes d’actifs alternatives. Par exemple les fonds euros immobiliers comportent une part significative d’immobilier, les fonds euros dynamiques comportent une part significative d’actifs immobiliers et d’actions, les fonds euros croissance comportent une part significative d’actions et notamment de titres de petites et moyennes entreprises, etc. Notez que dans tous les cas, les obligations restent majoritaires mais l’introduction d’une dose d’actifs alternatifs permet de dégager un rendement potentiellement plus élevé. Attention, certains fonds euros alternatifs ne sont garantis qu’à l’échéance.

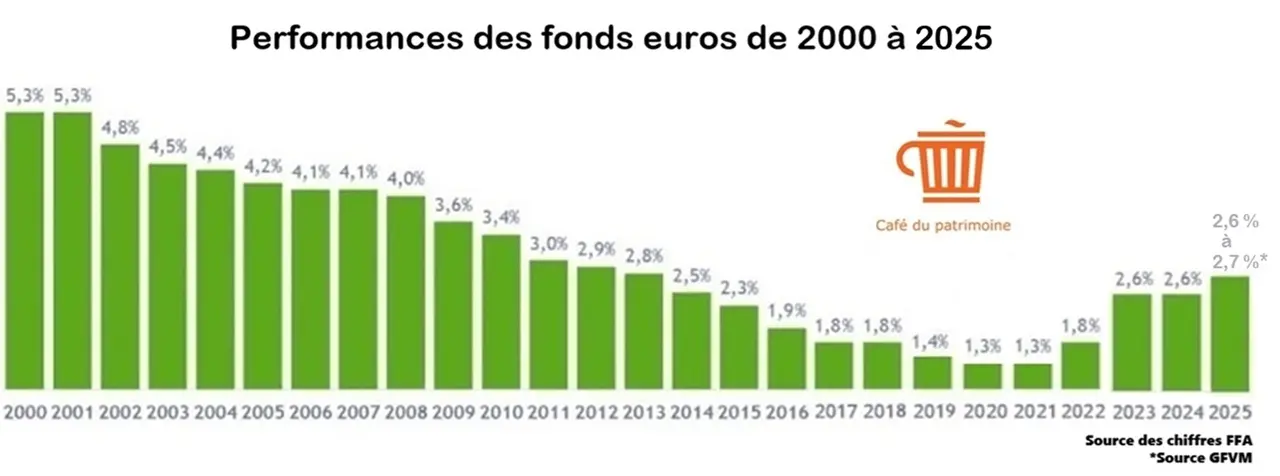

Performance des fonds euros depuis 2000

Avec le grand retour des obligations ces dernières années, le rendement du fonds euros s’est sensiblement apprécié depuis 2022 après des années de vache maigre. En effet, depuis 2000 et jusqu’en 2020 la baisse a été importante et continue, avec une moyenne de rendement du fonds euros fixé à 5,3 % en 2000 contre 3,4 % 10 ans plus tard et 1,3 % en 2020, un rendement moyen du fonds euros très faible, et qui n’a pas bougé en 2021 selon la Fédération Française d’Assurances (FFA), avant de renouer avec la croissance en 2022, année pour laquelle le rendement moyen du fonds euros était de 1,8 % brut, ce qui correspondait à un rendement net d’impôt de 1,2 %. Le rendement moyen du fonds euros en 2023 était de 2,60 % selon GoodValueForMoney, soit 0,6 points de plus qu’en 2022.

Le rendement du fonds euros 2024 atteint 2,5 % en moyenne selon GVFM. Le rendement du fonds euros peut même dépasser le seuil des 3 % pour les meilleurs fonds du marché, voire 4 %.

Selon la Fédération Française des Assureurs, le taux moyen du fonds euros pour 2025 devrait atteindre 2,60 %, là encore, comme les années précédentes avec de fortes disparités entre assureurs.

En effet, les taux servis seront très disparates selon les contrats, mais aussi le montant des encours et la proportion investie sur les supports en unités de compte.

Rappelons en effet que nous parlons ici de la moyenne de tous les fonds euros et que le meilleur fonds euros délivre un rendement bien supérieur à cette moyenne et que le moins bon délivre un rendement bien inférieur, mais qui ne peut être négatif puisqu’il s’agit d’un placement à capital garanti, sauf rares exceptions comme certains fonds euro croissance.

Comparatif fonds euros : pourquoi le rendement des fonds euros diffèrent selon les assureurs ?

En fait, on constate un grand écart de performance entre les différents fonds euros, le rendement des plus mauvais étant sous la barre des 1 % (voire même 0 % certaines années) et les meilleurs fonds euros des meilleures assurance vie affichant un rendement aux alentours de 3 % à 4 %.

Pour choisir le meilleur fonds euros, il conviendra de retenir que les contrats d’assurance vie en ligne figurent parmi les meilleurs du marché en matière d’offres de fonds euros. Ils proposent en effet souvent les fonds euros affichant les meilleures performances.

Fonds euros : quels sont les différents moyens de booster le rendement du fonds euros ?

Avec un rendement décroissant depuis près de 20 ans, le fonds euros sort tout juste la tête de l’eau et il peine encore à s’imposer car il propose un taux comparable à d’autres placements plus liquides et également garantis en capital comme les livrets épargne par exemple.

Dans ce contexte, les assureurs rivalisent d’ingéniosité pour proposer des offres attractives qui séduiront l’investisseur, parfois même en lui forçant la main. Ainsi, de nombreux assureurs obligent l’investisseur, au moment de la souscription, à placer sur les supports en unités de compte une partie de son capital. Le rendement du fonds euros peut d’ailleurs varier selon le pourcentage du capital détenu en UC. Plus, il est élevé, plus le rendement du fonds euros l’est aussi.

Pour booster le rendement de son fonds euros, outre les bonus liés aux versements en unités de compte, il est aussi possible chez certains assureurs d’augmenter le taux du fonds euros en réalisant des versements importants sur ce support. Dans ce cas, le rendement du fonds euros augmente avec les encours versés sur le fonds.

Enfin, rappelons qu’il est également important de privilégier les contrats sans frais sur versements. Ces derniers peuvent en effet venir rogner considérablement la performance du fonds.

Quel est le rendement du fonds euros en 2025 ?

La forte inflation a obligé les banques centrales à revoir à la hausse leurs taux directeurs. Et avec la hausse des taux directeurs des banques centrales, le rendement des obligations d’État a considérablement grimpé. Or, ce sont ces actifs qui entrent en majorité dans la composition des fonds en euros. Résultat : le rendement du fonds en euros, dès 2022, a connu une hausse qui s’est poursuivie en 2023, 2024 et 2025, les taux directeurs restant à des niveaux encore relativement élevés (3,30 % environ pour le taux d’emprunt de l’État Français à 10 ans).

Le rendement moyen du fonds euros 2025 devrait être de l’ordre de 2,6 % environ, soit en très légère hausse par rapport au rendement moyen du fonds euros 2024. Notez que cette excellente performance sera en grande partie due au fait que les assureurs devraient piocher cette année encore dans leurs réserves pour présenter un taux attractif.

Avec un rendement moyen de 2,6 % environ en 2025, le fonds euros est l’un des placements sans risque les plus rémunérateurs actuellement, concurrençant frontalement le livret A qui a lui vu son rendement fondre ces derniers mois. Sa baisse à 1,5 % le 1er février 2026, alors même que les communications des fonds euros sur leurs performances 2025 battaient leur plein, devrait être très dommageable au placement star de l’épargne réglementée qui a subi en 2025 une décollecte importante tandis que l’assurance vie affichait une collecte record.

Quel sera le rendement du fonds euros en 2026 ?

Il est difficile de prévoir le rendement du fonds euros en 2026. En effet, comme nous l’avons vu, le taux servi est connu après coup et les assureurs en début d’année communiquent sur le taux affiché par leurs fonds pour l’année précédente.

Toutefois, compte tenu de la conjoncture macro-économique, et notamment de la politique monétaire des banques centrales et des circonstances de marché, le taux moyen du fonds euros 2026 devrait être proche de celui servi en 2025, voire légèrement en baisse étant donné la baisse des taux directeurs de la Banque Centrale Européenne et la probable baisse des taux de la Fed en 2026, soit un rendement moyen du fonds euros 2026 proche de 2,5 %, voire légèrement en-dessous.

Nous vous rappelons que de très fortes disparités existent entre les différents fonds euros et que celles-ci devraient perdurer en 2026. En outre, le système de bonification mis en place par les meilleures assurances-vie devrait encore doper la performance de certains contrats, au-delà des 4 % de rendement pour les meilleurs d’entre eux en 2026.

Qu’est-ce que le taux minimum garanti de l’assurance vie ou TMG du fonds euros ?

Un assureur peut s’il le souhaite proposer un taux minimum garanti. Ce taux est uniquement applicable sur les supports en euros garantis et concerne donc le seul fonds euros.

Il ne peut être supérieur à 85 % de la performance des actifs de la société d’assurance sur deux années consécutives.

La durée de garantie offerte par le TMG ne peut être inférieure à un semestre et s’applique le plus souvent pendant un an et ne peut aller au-delà de deux ans.

Le montant du TMG varie selon le montant investi, la nature du support, mais aussi la durée du placement.

Attention à ne pas faire du taux minimal garanti l’unique critère de sélection de votre investissement assurance-vie car d’abord, il ne concerne que le fonds euros, et ensuite et surtout, l’assureur pourrait en contrepartie d’un TMG attractif facturer des frais qui viendront grever la performance de votre placement (frais de versement, frais de gestion, etc.). Soyez donc vigilant !

Qu’est-ce que les unités de compte ?

Les supports en unité de compte sont les supports d’investissement qui vous permettront de doper la performance de votre investissement assurance vie sur le long-terme.

Les Français l’ont bien compris puisque la collecte sur les unités de compte est plus forte que sur le fonds euros depuis quelques années déjà selon les données de France Assureurs.

Notons tout de même que le succès de la collecte sur UC est aussi dû au fait que, depuis quelques années déjà, la majorité des assureurs incite fortement les détenteurs de contrats à se détourner des fonds euros au profit des UC en augmentant les frais de versement sur fonds euros et surtout en majorant le rendement du fonds euros dès lors qu’une partie de l’épargne du contrat est dirigée vers les UC.

Les assureurs-vie ont tendance par ce biais à se détourner de leur clientèle populaire à l’appétence très limitée au risque, se tournant plus volontiers vers un Livret A que vers des unités de compte. D’ailleurs, les foyers les plus aisés représentent désormais quasiment la moitié des encours de l’assurance-vie.

Quelle est la composition des supports en unités de compte d’une assurance vie ?

Mais de quoi sont composées ces fameuses UC ? Quels investissements sont possibles ? Les supports en unités de compte permettent d’investir sur les marchés financiers. De nombreux produits permettent en effet de se positionner sur les différentes classes d’actifs, avec un risque de perte en capital, mais aussi un potentiel de rendement bien plus élevé que celui du fonds euros.

Des actions en direct

Il est possible, via ces unités de compte, d’investir dans des actions en direct. Si les valeurs du CAC 40 seront généralement accessibles, il n’en est en revanche pas forcément de même pour les actions des marchés étrangers ou des small et midcaps plus confidentielles.

Des produits structurés

Il est également possible d’investir dans des produits structurés au travers des unités de compte et ainsi de se positionner sur les marchés actions avec une protection partielle du capital, à condition de bien vouloir voir sa performance capée à un chiffre, même en cas de bons résultats.

Des OPCVM

Les UC permettent aussi d’investir dans des fonds d’investissement de type OPCVM afin de s’exposer aux marchés financiers tout en laissant à un gérant spécialisé le soin de procéder au stock-picking.

Des ETF

Pour les investisseurs qui préféreraient la gestion passive, les unités de compte permettent aussi d’investir sur des ETF, ces fonds indiciels qui répliquent la performance d’un indice boursier, d’un indice sectoriel, etc. et permettent ainsi de se positionner sur le marché actions mais aussi le marché obligataire ou le marché des matières premières par exemple.

Des SCPI

Enfin, les unités de comptes permettent d’investir dans l’immobilier depuis son contrat d’assurance-vie grâce à une offre de plus en plus étoffée de SCPI mais aussi d’OPCI et même de SCI.

La finance responsable, un élément incontournable des unités de compte

La finance responsable gagne du terrain en France et l’investissement dans des entreprises prenant en compte des critères extra-financiers (les fameux critères ESG) est de plus en plus plébiscité. Il était donc logique que cet engouement des particuliers comme des institutionnels pour les investissements socialement responsables se traduise par la présence de fonds labellisés ISR dans les supports en unités de compte des contrats d’assurance-vie. Le cadre réglementaire va même plus loin ! Ainsi, la loi Pacte oblige les assureurs, depuis 2020, à proposer une unité de compte (UC) labellisée ISR dans leur contrat. Notez que les fonds ainsi labellisés peuvent concerner des fonds d’investissement mais aussi des fonds immobiliers. Depuis le 1er janvier 2022, chaque assurance-vie doit en plus obligatoirement proposer une UC solidaire et une UC verte, labellisée Greenfin qui vise à mobiliser l’épargne des Français pour favoriser la transition énergétique et écologique.

Le private equity, une classe d’actifs présente sur les supports en unités de compte de l’assurance vie

Au travers de fonds, les supports en unités de compte de l’assurance vie permettent aussi d’investir sur des actifs non cotés. C’est même une obligation avec la loi industrie verte à compter du 24 octobre 2024, pour les contrats souscrits en gestion pilotée. Cette obligation s’applique à tous les profils à l’exception du profil prudent. Sont donc concernés les profils équilibré (au moins 4 % de PE) et dynamique (au moins 8 % de PE). Les investisseurs en gestion libre garderont la possibilité ou non de se positionner ou non sur du private equity mais chaque contrat devra obligatoirement proposer des supports en unités de compte afin de donner aux investisseurs la possibilité d’investir en private equity s’ils le souhaitent.

Rappelons que le private equity est l’investissement dans des actifs non cotés, aussi appelé capital investissement. Il permet donc d’investir dans des sociétés non cotées en Bourse, notamment les PME et les ETI qui façonnent le tissu économique français et européen. Si le rendement potentiel de tels placements est potentiellement très élevé, le risque l’est tout autant.

Les actifs non cotés sont le plus souvent disponibles sur les supports en unités de compte d’une assurance vie (mais aussi d’un PER) via des fonds, comme les FCPR par exemple.

Comment bien choisir ses unités de compte ?

Les unités de compte ne sont pas toutes synonymes de performance. D’ailleurs, le baromètre 2021 Facts & Figures sur l’assurance-vie alerte sur le fait que celles qui sont le plus fréquemment plébiscitées par les assureurs, à savoir les moins risquées, sont aussi celles qui affichent les performances les plus décevantes (parfois bien inférieures à celle du fonds euros) alors que celles qui permettent de se positionner sur les marchés actions sont sur le long terme les plus rémunératrices. Une information à garder en tête au moment de choisir entre un fonds obligataire ou un ETF sur un grand indice boursier américain par exemple ! « C’est la vraie prise de risque sur les actions qui est payante dans le temps » rappelle Cyrille Chartier-Kastler qui a conduit l’étude.

En 2024, la volatilité ainsi que la dichotomie France/États-Unis a pu décontenancer les investisseurs les plus averses au risque. Quant aux UC exposées au marché immobilier, elles ont subi de plein fouet la crise immobilière ces dernières années. Malgré tout, sur le long terme, ce sont les unités de compte qui permettent à votre assurance vie de dégager une performance attractive.

Attention à toujours bien choisir vos unités de compte en prenant en compte votre profil d’investisseur et notamment votre profil de risque et votre horizon d’investissement, mais aussi en tenant compte de la composition de votre patrimoine hors assurance-vie pour vous construire un patrimoine diversifié et équilibré.

Quels sont les frais d’un contrat assurance vie en 2026 ?

L’investissement assurance vie est un placement qui comporte un certain nombre de frais, dont voici un récapitulatif :

- Les frais sur versement aussi appelées frais commerciaux ou frais d’entrée : les plus élevés (ils sont de l’ordre de 3 % à 5 % du montant investi) mais les plus facilement négociables. Ils servent à rémunérer le distributeur. Les frais d’entrée sont généralement à 0 pour les contrats assurance vie en ligne.

- Les frais d’arbitrage : ils s’appliquent à chaque ajustement d’allocation (achat-vente d’UC, fonds en euros) au sein de votre contrat et peuvent réduire à néant la performance d’une année. Certains des meilleurs contrats assurance vie, notamment sur internet, ne facturent aucun frais d’arbitrage. Ils servent à rémunérer le passage d’acte. Ils peuvent aussi être rétrocédés au distributeur au titre de son conseil.

- Les frais de sortie : facturés en cas de rachat et de clôture du contrat. Beaucoup de contrats aujourd’hui affichent des frais de sortie nuls.

- Les frais de gestion applicables aux fonds en euros et les frais de gestion applicables aux unités de compte : ils sont généralement compris entre 0,6 % et 0,8 % pour les offres Internet des courtiers assurance vie en ligne ; 0,8 % à 1,5 % pour les offres classiques des acteurs traditionnels de l’assurance vie comme les banques de réseaux. Ils servent à rémunérer l’assureur et ne sont généralement pas négociables.

- Les frais de gestion internes aux unités de compte : ils intègrent la rémunération du gérant d’actifs pour la gestion des supports financiers (UC) dont il a la charge dans le respect du cahier des charges du support, mais aussi les rétrocessions reversées par le gérant d’actifs au distributeur du contrat et/ou à la société d’assurance-vie, les éventuelles commissions de « surperformance » financière de la société de gestion, ainsi que la marge de la société de gestion. À noter : les frais de gestion des UC varient sensiblement selon la classe d’actifs. Ainsi, les frais de gestion sont souvent majorés pour un certain nombre de type d’unités de compte comme par exemple les SCPI et OPCI ou encore le Private Equity. Notez que leur prélèvement donne lieu à une réduction du nombre de parts de chacune des unités des compte détenues par le client sur son contrat.

L’étude Good Value For Money portant sur les frais pratiqués en 2024 nous apprends que la gestion dite passive, c’est-à-dire celle consistant à répliquer des indices au sein de trackers (ETF) bénéficie de frais courants bien inférieurs par rapport à la gestion active sur des OPCVM traditionnels gérés activement. Ainsi, selon les modes de gestion (active ou passive), la classe d’actifs (actions, obligations…) et d’autres paramètres, les frais de gestion intrinsèque aux UC, en moyenne, varient entre 0,13 % et 1,69 % par an d’après les derniers chiffres de Good Value For Money. Mais de fortes disparités existent avec des frais allant jusqu’à 3,50 % par an pour des UC investies en OPCVM et 0,05 % par an pour les frais d’UC investies en trackers actions ou obligations.

La gestion pilotée est facturée en sus. Si vous optez pour ce type de gestion sous mandat, les UC gérées par la société de gestion mandatée se verront appliquées des frais supplémentaires, relativement faibles pour la plupart des assurance vie en ligne. En revanche, ils pourront être beaucoup plus importants si votre contrat est distribué par un acteur traditionnel.

Bon à savoir : de manière générale, l’assurance vie en ligne s’impose comme le meilleur élève en matière de frais. Les offres des acteurs traditionnels affichent en effet le plus souvent des frais bien plus élevés.

Attention, certains acteurs, y compris les acteurs de l’assurance vie en ligne, ont une grille tarifaire extrêmement compliquée, faisant varier les frais selon la part d’encours détenu en fonds euros et en unités de compte, le nombre d’arbitrages réalisés au cours de l’année, etc., ce qui rend difficile la comparaison des frais entre les différents contrats.

La nouvelle réglementation en vigueur permet cependant de rendre plus lisible la grille tarifaire de son contrat d’assurance-vie. Depuis le 1er juin 2022, la loi oblige les assureurs et distributeurs à afficher clairement les frais des contrats d’assurance vie, via un tableau accessible sur leur site internet. Depuis le 1er juillet 2022, les assureurs et distributeurs doivent en plus afficher le total des frais supportés par chaque unité de compte ou chaque actif.

Les frais peuvent avoir un impact considérable sur le rendement de votre contrat d’assurance vie. Une différence de quelques points de base peut en quelques années se transformer en une perte (ou un gain) de plusieurs milliers d’euros. À la recherche du meilleur fonds euros ou de la meilleure assurance vie ? Ne négligez pas les frais et décortiquez la grille tarifaire pour déterminer avec exactitude le potentiel de rendement une fois les frais déduits.

Quelle est la fiscalité de l’assurance vie en 2026 ?

Une fiscalité des gains particulièrement attractive pour l’assurance vie

Investir dans l’assurance vie permet de bénéficier d’avantages fiscaux non négligeables. La loi de finances 2018 a modifié en profondeur la fiscalité de l’assurance-vie avec l’instauration de la flat tax, ce qui constitue plutôt une bonne nouvelle pour les épargnants.

Ainsi, lorsque vous faites un rachat partiel ou total sur votre contrat assurance-vie, vous pouvez choisir entre l’imposition selon le barème de l’impôt sur le revenu, comme pour un compte titres, et le prélèvement forfaitaire. Pour les contrats de plus de 8 ans, il s’agit du prélèvement forfaitaire libératoire (PFL) de 7,5 % + les cotisations sociales de 17,2 %, soit un total de 24,7 %. Pour le contrat de moins de 8 ans, il s’agit du prélèvement forfaitaire unique (PFU ou « flat tax ») de 30 %, qui regroupe impôt et cotisations sociales.

Attention, les personnes détenant en assurance-vie plus de 150 000 euros (ou 300 000 euros pour un couple) ne bénéficient pas de l’exception PFL pour les nouveaux contrats ou versements après le 27 septembre 2017 et se voient appliquer la flat tax de 30 % même pour les contrats de plus de 8 ans.

L’option du barème de l’impôt sur le revenu est désormais intéressante pour :

- les personnes qui sont dans la tranche à 0 % ou 11 % pour les contrats de moins de 8 ans ou les contrats de plus de 8 ans dont l’encours excède 150 000 euros pour une personne et 300 000 euros pour un couple ;

- les personnes qui sont dans la tranche à 0 % si elle détiennent un contrat de plus de 8 ans dont l’encours excède 150 000 euros (ou 300 000 euros pour un couple).

De plus, pour les contrats de plus de 8 ans, quel que soit l’encours du contrat et donc le régime fiscal (PFL ou PFU), un abattement de 4 600 € pour une personne seule et de 9 200 € pour un couple est également appliqué chaque année sur les gains des rachats, quel que soit le choix d’imposition IRPP (impôt sur le revenu) ou prélèvement.

Voici la fiscalité en vigueur selon la période de vie du contrat durant laquelle vous effectuez les rachats :

- contrat de moins de 8 ans : PFU de 30 % ;

- contrat au-delà de 8 ans : 7,5 % + prélèvements sociaux de 17,2 % soit 24,7 %. Le PFU de 30 % ne s’applique pas (sauf exception évoquée ci-dessus) !

Il est intéressant de noter qu’à la suite de cette réforme, en dehors des abattements pour les contrats de plus de 8 ans, il n’y a plus d’avantages pour les personnes qui possèdent plus de 150 000 euros en investissement assurance-vie à détenir dans la durée un contrat de ce type. Pour les autres, l’avantage fiscal d’une détention longue est aussi moindre qu’auparavant.

À noter : les députés ont voté le 6 novembre 2025 une hausse de la contribution sociale généralisée (CSG) sur les revenus du capital, qui passerait de 9,2 % à 10,6 %, soit une hausse des prélèvements sociaux de 17,2 % à 18,6 %, ce qui porterait la flat tax à 31,4 %. Cette proposition des socialistes, si elle a été votée à l’Assemblée nationale, doit encore être soumise au Sénat, avant le vote définitif du projet de loi de financement de la Sécurité sociale, à l’issue toujours très incertaine.

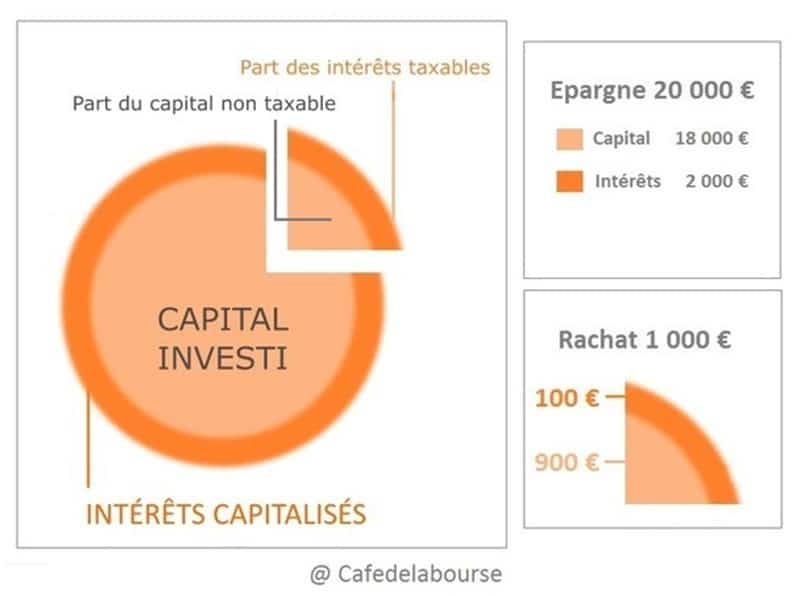

Graphique exemple d’imposition lors d’un rachat partiel d’assurance-vie

Notez également que dans tous les cas, la taxation s’applique sur la seule partie des intérêts et non sur la partie en capital de vos rachats. En effet, lorsque vous réalisez un rachat, celui-ci comprend une partie ôtée du capital et une partie ôtée de vos gains. La répartition de ces deux poches est la même que celle du contrat dans sa globalité.

Exemple : vous avez placé en assurance-vie un capital de 18 000 € qui génère des intérêts de 2 000 €, votre contrat atteint donc la valeur de 20 000 €. Imaginons que les intérêts représentent une part d’environ 10 % de la valeur totale de votre contrat. Si vous effectuez un rachat de 1 000 €, l’imposition s’applique sur une part de 10 % de votre rachat, soit 100 € et non sur la totalité des 1 000 € de votre rachat.

Depuis le 1er janvier 2018, des prélèvements sociaux de 17,2 % sont aussi appliqués sur vos gains en cas de retrait sur les unités de compte des contrats d’assurance-vie multi-supports ouverts depuis septembre 1997 et sur les gains réalisés depuis cette date sur tous les contrats. Les intérêts des fonds en euros des contrats d’assurance-vie multi-supports sont soumis aux prélèvements sociaux (de 17,2 % après le 1er janvier 2018) tous les ans même s’il n’y a pas de retrait. Par conséquent, pour les contrats mono-support en euros, les prélèvements sociaux s’appliquent chaque année même s’il n’y a pas de retrait.

Au dénouement du contrat et lors des rachats partiels, l’assureur vérifie que le montant des prélèvements sociaux payés précédemment ne dépasse pas le montant réellement dû sur le contrat. Si c’est le cas, une régularisation est réalisée pour éviter une taxation supérieure au gain réel.

La fiscalité avantageuse de l’assurance vie en matière de succession transmission

L’assurance-vie présente un immense avantage en matière de succession. C’est un outil incontournable pour faciliter la transmission de votre patrimoine à vos descendants ou à des personnes de votre choix. Pour en bénéficier au mieux, portez une attention toute particulière à la rédaction de la clause bénéficiaire de votre contrat d’assurance-vie.

L’assurance-vie propose également une fiscalité avantageuse en matière de succession. Elle est donc recommandée afin de transmettre un capital à ses héritiers ou aux bénéficiaires désignés dans la clause bénéficiaire. La fiscalité du contrat d’assurance vie dépend de la date d’ouverture de votre contrat assurance-vie et de votre âge (avant ou après 70 ans) lors des différents versements.

- Avant 70 ans, le contrat d’assurance-vie permet au bénéficiaire désigné de percevoir les fonds du contrat sans droits de succession jusqu’à 152 500 €, avec une taxation forfaitaire de 20 % au-delà, puis de 31,25 % au-dessus de 700 000 €.

- Après 70 ans, il permet au bénéficiaire du contrat de bénéficier d’une exonération de droits de succession jusqu’à 30 500 €. Au-delà, la taxation s’applique en fonction du barème des droits de succession. Les intérêts et les plus-values des versements après 70 ans sont entièrement exonérés.

Attention toutefois, les avantages fiscaux de l’assurance vie en termes de succession sont fréquemment remis en cause. Il faut dire que le contrat d’assurance vie, avec une obligation de plus en plus prégnante d’investir sur des unités de compte en plus du fonds euros, devient de plus en plus un placement patrimonial et de moins en moins un placement populaire. Or, s’il ne s’agit plus d’un placement plébiscité par tous mais utilisé davantage par les plus aisés, les politiques pourraient bien revoir les avantages fiscaux qui le rendent si attractifs.

La fiscalité de l’assurance vie au titre de l’Impôt sur la Fortune Improductive

Le 31 octobre 2025, les députés ont voté un amendement mettant en place un impôt sur la fortune improductive (nouvel IFI) dont l’assiette inclurait les fonds en euros de l’assurance vie. Il nous semble malencontreux de considérer le fonds euros comme improductif sachant que celui-ci est essentiellement investi dans des actifs obligataires dont 30 % dans les dettes souveraines. Que dire des unités de comptes investis sur les mêmes marchés qui sont elles exclues de l’assiette ?

En effet, les UC peuvent tout à fait être investies en fonds obligataires, voire monétaires, mais ne feront pas pour autant partie des actifs taxés au nouvel IFI. Cette situation rocambolesque devrait engendrer un exode massif des fonds euros vers les UC investies en obligataire, ce qui devrait donner des sueurs froides aux assureurs. Il est toutefois encore permis d’espérer que le budget 2026 ne comporte pas cette mesure, le PLF n’étant pas encore arrivé au bout de son parcours législatif.

Tableau comparatif meilleures assurances-vie 2026

| Thématique | Caractéristiques réglementaires et/ou usuelles | Caractéristiques propres aux meilleurs contrats |

| Liquidité | Retraits possibles à tout moment, les fonds déposés ne sont pas bloqués | Les fonds peuvent être récupérés en quelques heures à quelques jours ouvrés versus plusieurs semaines pour les pires contrats |

| Supports d’investissement | Fonds euros classique + OPCVM via les UC | Fonds euros classiques mais aussi fonds euros immobiliers, fonds euros croissance ou encore fonds euros dynamiques + OPCVM mais aussi ETF, actions, SCPI, OPCI, SCI, produits structurés et même PE via les UC |

| Mode de gestion | Gestion libre : l’investisseur gère seul son placement | Gestion libre + possibilité d’opter pour la gestion sous mandat ou la gestion profilée ou la gestion conseillée |

| Frais | Frais de gestion + frais de versement et frais d’arbitrage | 0 frais de versement + 0 frais d’arbitrage Frais de gestion annuels autour de 0,60 % |

| Bonus et prime à l’ouverture | Aucun plafond de versement : un versement initial obligatoire puis versements ponctuels ou réguliers non obligatoires, sans bonus ni primes | Bonus et primes à l’ouverture pour les nouveaux clients selon les encours versés + possibilité de voir le rendement du fonds euros dopé pendant 1 ou 2 ans |

| Finance responsable | 1 UC labellisée ISR + 1 UC verte et 1 UC solidaire proposées obligatoirement depuis la loi Pacte | De nombreuses UC de la finance responsable et parfois même 1 gestion pilotée responsable ou un profil responsable sont proposés |

Les 4 éléments à prendre en compte pour sélectionner la meilleure assurance vie en vidéo

Comment comparer des contrats d’assurance vie et sélectionner la meilleure assurance vie ? Pour obtenir la meilleure assurance-vie possible, il convient d’être vigilant sur quatre points en particulier : les frais, la composition du fonds en euros pour choisir le meilleur fonds euros, les alternatives au fonds euros et le choix en matière d’unités de compte. Tous ces éléments sont à examiner attentivement quand on veut investir en assurance vie et réaliser le meilleur investissement assurance vie.

Les 5 critères de Café du Patrimoine pour sélectionner la meilleure assurance vie

1. Étudiez les frais du contrat assurance vie

Les écarts de frais sont un élément qui demeure essentiel car quelques points de base peuvent se transformer en milliers d’euros en quelques années. Vous devez donc étudier les différents frais qui s’appliquent afin de choisir un contrat peu gourmand en frais.

Attention cependant à ne pas occulter les autres aspects à prendre en compte pour choisir la meilleure assurance vie, en ne vous focalisant que sur les frais. Il s’agit certes là d’un point essentiel mais pas non plus du seul à prendre en considération.

L’avis de Clémence sur les frais de l’assurance vie :

L’étude des frais du contrat d’assurance-vie doit vous servir à repérer les contrats qui affichent des frais prohibitifs et à les écarter. L’examen des frais peut aussi servir à faire son choix final en départageant les quelques contrats que vous jugez intéressants pour choisir la meilleure assurance vie possible.

2. Veillez à la composition du fonds euro

Les fonds euros sont majoritairement investis en obligations pour garantir le risque de perte en capital, aux alentours de 75 % à 80 %.

La répartition entre obligations souveraines (émises par des États) et corporate (émises par des entreprises), varie d’un assureur à l’autre, mais les premières demeurent privilégiées. Dans un cas comme dans l’autre, il revient au gestionnaire du fonds en euros de déterminer la répartition des obligations entre les émetteurs les mieux notés, recherchés pour leur sécurité, et des émetteurs moins bien notés, recherchés pour le rendement offert par leurs obligations.

Notez toutefois que le mixte d’obligations entre corporate et souverain continue logiquement d’évoluer en faveur des obligations d’entreprises davantage rémunératrices, comme le souligne GoodValueForMoney.

Il est donc hyper important pour sélectionner la meilleure assurance vie de bien examiner la composition du fonds euros et de jeter un œil à son historique de performance.

3. Intéressez-vous aux fonds euros alternatifs

Il est bien évidemment recommandé de sélectionner un fonds euros qui présente un rendement attractif, particulièrement si les sommes détenues sur le fonds euros représentent une part non négligeable de votre encours en assurance-vie. En effet, la performance des fonds en euros n’est pas homogène et certains font mieux que d’autres. Mais il existe aussi, au sein des fonds en euros, différentes catégories dont les rendements sont très différents et qu’il convient d’examiner avec attention.

De fait, un comparatif assurance vie doit s’intéresser à la performance des fonds euros proposés, qu’il s’agisse de fonds euros classiques ou de fonds euros alternatifs. Car en effet, l’investisseur, en réponse à la baisse du rendement des fonds euros classiques, dispose d’alternatives via les fonds euros dynamiques et immobiliers. Ces derniers sont parfois accessibles via les contrats d’assurance vie en ligne.

Tableau Comparatif des différents types de fonds euros

| Type | Allocation | Rendement estimé | Risque | Accès | Idéal pour |

| Classique | 75–80 % obligations | 2–2,5 % | Faible | Facile | Profil prudent |

| Dynamique | + actions | 3–4 % | Moyen | Souvent conditionné | Horizon 5 ans |

| Immobilier | 50 % immo | 3–3,5 % | Moyen | Très limité | Rendement renforcé |

| Croissance | obligations + actions PME | 4–6 % | Moyen | Rare | Horizon long |

Fonds euro dynamique

Dans ce type de fonds euros, l’assureur alloue 65 % environ en obligations et 35 % environ en actions ou immobilier pour dynamiser la performance du fonds tout en garantissant le capital. En résulte, en fonction des stratégies et des années, des rendements boostés de plus de 3 % pour les meilleurs et des rendements inférieurs à 1 % pour les moins bons.

Attention, ces fonds euros sont impactés par la volatilité des marchés boursiers, mais aussi par leur potentiel de performance. Étant dépendant des fluctuations des marchés boursiers, les fonds euros dynamiques sont théoriquement plus performants dans la durée et ne devraient donc être considérés qu’avec un horizon de placement d’au moins 5 ans, voire davantage.

Les fonds euros dynamiques reposent sur la gestion à coussin qui consiste à scinder l’allocation d’un fonds en deux poches :

- l’une, majoritaire, composée d’actifs pas ou peu risqués, censés assurer la protection du capital avec un rendement mesuré ;

- l’autre, minoritaire, composée d’actifs plus risqués censés générer un rendement supérieur (actions en premier lieu).

Bien souvent, la gestion à coussin est agrémentée dans ces fonds en euros d’un système d’effets cliquets, selon le degré de tolérance aux pertes accepté par le gérant ou par le client. Toute performance positive est alors mise de côté – sur la poche sécurisée – au-delà d’un certain plafond, tandis que toute perte est limitée par la coupure des positions en-deçà d’un certain seuil. Conséquence : le capital ne peut être touché à l’avenir. Ces fonds en euros dynamiques gérés selon la technique du coussin constituent une réponse adaptée à la quête de performance dans un cadre sécurisé.

Attention, comme le souligne le site Good Value For Money, ces fonds constituant une « denrée rare », leur accès est le plus souvent conditionné « à un investissement au minimum de 30 à 40 % en unités de compte des versements réalisés ».

Fonds euro immobilier

Les fonds en euros immobiliers constituent également une alternative aux fonds euros classiques. Comme dans les cas précédents, le placement dans ces fonds est garanti au jour le jour et sa valeur ne peut pas diminuer à l’avenir, la participation aux bénéfices (généralement versée le 1er janvier de l’année au titre de l’exercice précédent) est définitivement acquise par l’épargnant. L’assureur va généralement allouer quasiment 50 % en immobilier, 10 % d’actions et le reste en obligations.

Certains fonds euros immobiliers affichent des rendements intéressants : avec des taux de 3 % à 3,5 % en cas de taux boostés en 2024, malgré la crise de l’immobilier. Le meilleur fonds euros immobilier Netissima : va même jusqu’à afficher un taux boosté de 4,85 % chez Ramify.

Les fonds en euros immobiliers deviennent eux aussi une « denrée rare » : les assureurs-vie, face à la difficulté d’investir dans des conditions satisfaisantes les flux de collecte sur les fonds en euros immobiliers, ont limité fortement les possibilités d’investissement par leurs clients depuis 2017 avec une double contrainte : un accès conditionné à un investissement minimum en unités de compte, de l’ordre de 30 % à 50 % de chaque versement ainsi qu’un plafonnement de l’investissement annuel possible (oscillant souvent entre 50 000 et 100 000 euros).

Notez que le rendement des fonds en euros dynamiques et des fonds en euros immobiliers a presque toujours été bien supérieur à celui des fonds en euros classiques au cours de ces dernières années.

Fonds euro croissance

Enfin, les fonds euro croissance qui représentent une part ultra-minoritaire des fonds en euros, ont bénéficié d’un coup de projecteur avec la loi Pacte. Ces fonds en euros, investis en obligations mais aussi en actions, de petites et moyennes entreprises notamment, sont là encore garantis en capital et affichent un rendement bien supérieur aux fonds euros classiques.

Attention tout de même, en contrepartie, une durée de blocage existe. Cependant, cette durée de blocage semble cohérente avec la vocation patrimoniale d’un contrat d’assurance vie.

L’avis de Clémence sur les fonds euros de l’assurance vie :

Pour choisir le meilleur fonds euros, il est recommandé d’étudier les performances du fonds mais aussi son niveau de garantie, sa durée de blocage éventuel, le tout doit correspondre à votre profil d’investisseur et notamment à votre horizon d’investissement.

4. Regardez de près les unités de compte !

Investir en assurance vie, ce n’est pas se limiter au fonds euros, les unités de compte sont essentielles pour doper la performance du contrat. Afin d’améliorer le rendement de votre assurance vie, il est désormais indispensable de diversifier, en investissant dans des UC (unités de compte) qui présentent un risque de perte en capital mais aussi un potentiel de rendement accru, avec plus ou moins de risque en fonction de votre profil d’investisseur, de votre horizon de placement et de vos objectifs.

Du contrat mono-support en euros au contrat en architecture ouverte offrant l’accès à plus d’une centaine de fonds, la palette est large.

Les meilleurs contrats sont bien souvent ceux qui affichent le plus grand nombre d’unités de compte et une grande diversité des UC. Un comparateur assurance vie s’appuie notamment sur ce critère pour définir quelle est la meilleure assurance vie.

Les contrats offrant de nombreuses UC (+ de 100) sont à privilégier car ils proposent une diversité au niveau des fonds, l’accès à des SCPI, à des ETF ou des produits structurés par exemple.

L’avis de Clémence sur les unités de compte de l’assurance vie :

Attention, la meilleure assurance vie n’est pas forcément celle qui propose le plus de supports en unités de compte. En effet, votre choix doit dépendre aussi de votre aptitude à sélectionner les bons supports, de la somme placée, ainsi que de votre horizon d’investissement.

5. Optez pour la gestion la plus adaptée à votre profil d’investisseur

Le meilleur contrat d’assurance vie est celui qui est en totale adéquation avec votre profil d’investisseur. La meilleure assurance vie vous permet donc d’investir sur les marchés financiers en tenant compte de vos objectifs d’investissement, de votre profil de risque et de votre horizon d’investissement. Pour cela, encore faut-il savoir quel est votre profil d’investisseur. Souscrire un contrat d’assurance vie peut être l’occasion de faire le point et, dans le même temps, de se demander quel mode de gestion vous préférez. Vous pouvez vous rapprocher pour déterminer votre profil d’investisseur de l’intermédiaire qui vous propose le contrat d’assurance-vie. En cas de gestion mandatée, l’assureur mettra à votre disposition un questionnaire destiné à connaître votre profil d’investisseur mais aussi vos connaissances en matière d’investissement.

On distingue deux grands modes de gestion : la gestion libre et la gestion pilotée.

La gestion libre

Dans ce cas, vous gérez seul votre patrimoine en décidant vous-même des arbitrages à opérer sur votre contrat. Ce type de gestion est conseillé pour les investisseurs avertis qui sauront prendre les bonnes décisions d’investissement et ne se laisseront pas entraîner par les fluctuations des marchés.

Mode de gestion traditionnel, il a tendance à reculer au profit de la gestion sous mandat.

La gestion sous mandat des unités de compte

Un comparateur assurance vie doit aussi prendre en compte la possibilité offerte à l’investisseur d’opter pour une gestion sous mandat des UC. Certains contrats proposent en effet également une option approfondie d’aide à la gestion : la gestion sous mandat ou gestion pilotée. Celle-ci est assurée par une société de gestion qui détermine une allocation d’actifs en fonction de ses analyses macro-économiques et de marché ainsi que du profil de risque de l’assuré, défini lors du choix de ce mode de gestion. Cette allocation est transmise à l’assureur-vie qui effectue les investissements recommandés à la place de l’assuré.

La gestion pilotée est accessible pour un montant de placement qui varie considérablement selon le contrat. Les contrats Internet la proposent désormais en effet pour un montant de placement très inférieur à celui exigé dans un contrat classique : le plus souvent dès 1 000 € pour un contrat assurance vie en ligne, contre quelques dizaines ou centaines de milliers d’euros pour un contrat assurance vie chez un acteur traditionnel comme une banque de réseau par exemple.

Pour la plupart des contrats, la gestion pilotée est facturée en sus. Un pourcentage de frais de gestion est appliqué aux unités de compte présentes dans le mandat de gestion.

La gestion pilotée est particulièrement adaptée à tous les investisseurs qui ne disposent pas des connaissances nécessaires pour investir leur épargne ou bien qui n’en ont pas le temps.

La gestion conseillée, forme particulière de la gestion sous mandat, implique que la société mandatée n’exerce pas elle-même les arbitrages mais les propose à l’assuré qui décide ou non de les exécuter. Ce type de gestion est particulièrement adaptée aux investisseurs avertis qui disposent de peu de temps à consacrer à leurs investissements en assurance vie. Là aussi, des frais supplémentaires sont à prévoir pour bénéficier de ce service.

L’avis de Clémence sur le mode de gestion de l’assurance vie :

Pour choisir le mode de gestion le plus adapté pour votre investissement assurance-vie, demandez-vous :

- Quel est l’objectif de votre placement ?

- Combien vous comptez investir et combien vous espérez toucher en retour ?

- Quel est votre horizon d’investissement, combien de temps vous comptez laisser cet argent immobilisé ?

- Combien êtes-vous prêt à perdre ? Quelle part de votre patrimoine êtes-vous prêt à risquer ? Les variations des cours, la volatilité des marchés vous pose-t-elle un problème ?

En fonction de tous ces paramètres, vous pourrez définir le meilleur type de gestion, c’est-à-dire le plus adapté à votre profil d’investisseur.

Comment ouvrir une assurance vie ? Mode d’emploi étape par étape en infographie

Vous avez sélectionné la meilleure assurance vie en étudiant fonds euros, choix des UC, frais pratiqués et modes de gestion à votre disposition et vous souhaitez maintenant ouvrir votre contrat ? Retrouvez les différentes étapes pour investir en assurance vie, mener à bien votre souscription et ouvrir votre assurance vie.

1. Choisir le mode de souscription et le bénéficiaire

L’assuré a le choix entre une souscription individuelle ou une co-adhésion. Au moment d’ouvrir son contrat, il doit également définir la clause bénéficiaire.

2. Choisir la somme à verser et la fréquence

L’assuré peut opter pour :

- un versement initial et c’est tout ;

- un versement initial et des versements réguliers ;

- un versement initial et des versements ponctuels.

3. Choisir les supports d’investissement

L’assuré peut choisir quelle poche privilégier ou opter pour une allocation équilibrée entre placement à capital garanti mais faiblement rémunérateur et unités de compte plus risquées mais aussi potentiellement plus rémunératrices. Ainsi, il a le choix entre :

- investir tout en fonds euros (le plus sûr) ;

- investir tout en UC (le plus risqué) ;

- répartir ses avoirs entre fonds euros et UC (la répartition est à déterminer selon son profil de risque et son horizon d’investissement).

4. Choisir son mode de gestion

L’assuré a le choix entre trois types de gestion différents :

- la gestion libre (les arbitrages sont réalisés par vos soins) ;

- la gestion conseillée (la société de gestion vous propose des arbitrages que vous êtes libres d’effectuer ou non) ;

- la gestion pilotée (les arbitrages sont réalisés par une société de gestion mandatée).

5. Effectuer des rachats

L’assuré, tout au long de la vie de son contrat peut effectuer des rachats partiels, c’est-à-dire qu’il retire une partie du capital placé sur son assurance-vie. Il peut également procéder à un rachat total, c’est-à-dire qu’il récupère l’intégralité de sa mise. Enfin, au décès de l’assuré, la totalité des avoirs détenus sur le contrat d’assurance-vie est transmise à son ou ses bénéficiaire(s).

Nos conseils de pro pour optimiser votre assurance vie en 2026

Comment générer de la performance avec une assurance vie ?

Pour générer de la performance avec un investissement assurance vie, il est essentiel de ne pas se cantonner au seul fonds euros et d’aller chercher le rendement là où il se trouve : sur les marchés financiers et immobilier. Même le meilleur fonds euros ne pourra pas vous permettre de faire fructifier de façon importante votre capital. Il est donc essentiel de se tourner vers les supports en unités de compte et d’investir sur le marché immobilier mais aussi et surtout sur le marché boursier. En effet, les actions sont la classe d’actifs la plus rémunératrice sur le long terme et votre contrat d’assurance vie peut vous permettre d’en tirer profit. Pour maximiser la performance et réduire le risque, il sera judicieux d’investir sur les marchés financiers via des investissements programmés sur les supports en unités de compte adéquats dans la durée.

Cela est d’autant plus vrai en cette année 2026 où la baisse progressive des taux directeurs coïncide avec des plus hauts sur le marché boursier américain. Attention aux zones pénalisées localement comme la France qui pâtit de son incertitude politique et de l’absence de réformes dans un contexte de déficit abyssal.

Par exemple, on pourra choisir de sélectionner un ou plusieurs ETF (par exemple sur l’indice MSCI World, sur le Nasdaq, sur le S&P 500, sur l’Eurostoxx, sur le CAC 40, etc.) et investir toujours la même somme à un intervalle donné (100€ tous les mois ou 500€ tous les trimestres par exemple). De cette manière, vous pourrez vous constituer un capital, mais aussi le valoriser dans la durée, grâce à la magie des intérêts composés, tout en lissant le risque et en évitant ainsi d’entrer sur un plus haut.

Attention tout de même, dès lors que votre horizon d’investissement se rapproche, il conviendra de sécuriser vos plus-values en basculant progressivement votre capital assorti de vos gains vers le fonds euros qui est lui à capital garanti.

Pourquoi il est crucial de bien choisir son contrat quand on veut investir en assurance vie ?

Attention, si pendant longtemps un contrat d’assurance vie n’était pas transférable, les choses ont changé depuis mais restent très contraignantes.

Il était auparavant impossible d’ouvrir un nouveau contrat en transférant les avoirs détenus sur un ancien contrat. Il était en effet nécessaire de fermer l’ancien contrat pour pouvoir transférer les fonds, ce qui entraînait au passage la perte des éventuels avantages fiscaux.

La loi Pacte s’était donné pour objectif d’assouplir cette règle mais les conditions de transférabilité d’un contrat d’assurance vie sont pour le moins restreintes. De fait, un contrat d’assurance-vie ne peut être transféré que s’il s’agit du même assureur et à condition que le nouveau contrat soit plus récent que le précédent. Il est donc crucial de choisir le meilleur investissement assurance vie dès le départ en s’aidant si besoin d’un comparatif assurance-vie pour sélectionner d’emblée la meilleure assurance vie.

Assurance vie : faut-il avoir plusieurs contrats ?

La meilleure assurance vie, c’est celle qui répond parfaitement à vos objectifs d’investissement. Cela peut être particulièrement difficile avec un seul contrat lorsque l’on a plusieurs projets très différents à financer. C’est pourquoi ouvrir un deuxième contrat ou même une troisième assurance-vie peut être une très bonne idée pour gérer au mieux son patrimoine.

Il est en effet tout à fait judicieux d’ouvrir autant de contrats d’assurance vie que l’on a de projets à financer. Cela permettra d’autant mieux de faire correspondre son allocation d’actifs à son projet et à l’horizon d’investissement qui l’accompagne.

Dispatcher son patrimoine entre plusieurs contrats d’assurance vie permet aussi de profiter des points forts des différents contrats proposés aux particuliers. Ainsi, certains affichent des fonds euros plus performants que la moyenne, d’autres permettent d’investir avec un très large choix sur le marché immobilier par exemple ou bien proposent un très vaste panel de trackers, d’autres encore permettent d’opter pour une gestion sous mandat dont les performances passées sont extrêmement intéressantes. L’objectif : aller chercher le meilleur sur chaque contrat ! Cumuler les avantages de chaque assurance vie en multipliant les contrats peut faire une réelle différence dans la gestion de votre patrimoine.

Il est également judicieux, dans une logique de transmission, de multiplier les contrats d’assurance-vie. Par exemple, en ouvrant un contrat pour chaque bénéficiaire, vous éviterez que chacun des bénéficiaires sache ce que vous avez légué à l’autre, ce qui peut être salvateur si tout le monde ne se voit pas attribuer la même somme. En outre, vous pourrez aussi avoir intérêt à ouvrir un ou plusieurs autres contrats après 70 ans car, à ce moment, comme nous l’avons vu précédemment, la fiscalité des versements change et vous aurez peut-être intérêt pour vous y retrouver à mettre en place cette technique.

Faut-il choisir une assurance vie au Luxembourg ?

Il peut être particulièrement intéressant de souscrire un contrat d’assurance-vie au Luxembourg pour un Français, surtout s’il est expatrié et que sa résidence fiscale n’est pas située en France. En effet, les contrats d’assurance vie luxembourgeois offrent une forte garantie de capital, la possibilité de placements sur une gamme de supports plus étendue qu’en France mais aussi l’opportunité d’avoir des contrats assurance-vie libellés dans une devise autre que l’euro comme le dollar ou le franc suisse par exemple. Le Luxembourg propose également des contrats sur mesure en fonction des aspects juridiques et fiscaux du pays de résidence du souscripteur.

Les incertitudes politiques et économiques et les interrogations liées à l’évolution de la fiscalité en France peuvent susciter un regain d’intérêt des investisseurs particuliers français pour le contrat luxembourgeois mais rappelons que si le Luxembourg possède le régime de protection des investisseurs le plus strict d’Europe, en revanche, c’est le principe de neutralité fiscale qui a cours et donc c’est bien la fiscalité du pays dans lequel réside l’assuré qui s’applique. Il n’y a donc aucun avantage fiscal spécifique à détenir une assurance-vie luxembourgeoise quand on est résident fiscal français.

Les contrats d’assurance-vie luxembourgeois sont distribués en France par des banques de compagnies d’assurance ou bien par des conseillers en gestion de patrimoine.

Comment utiliser le fonds en euros dans une stratégie patrimoniale en 2026 ?

À qui s’adresse encore le fonds en euros ?

Le fonds en euros reste pertinent pour les épargnants fortement averses au risque, pour ceux qui souhaitent sécuriser une épargne de précaution élargie ou préparer un projet à court ou moyen terme. Il constitue également un socle de stabilité dans une allocation globale, notamment pour lisser la volatilité des unités de compte. En revanche, utilisé seul sur le long terme, son potentiel de rendement demeure limité face à l’inflation.

Quelle part de son patrimoine consacrer au fonds en euros ?

En 2026, le fonds en euros doit être envisagé comme une brique défensive et non comme un moteur de performance. Sa part dépend du profil de risque : élevée pour un profil prudent, plus marginale pour un profil équilibré, et strictement opportuniste pour un profil dynamique. Dans une logique patrimoniale globale, il est rarement pertinent d’y concentrer une part majoritaire de son patrimoine financier hors épargne de précaution.

Quelle alternative pour les profils plus dynamiques ?

Les investisseurs disposant d’un horizon long terme et d’une tolérance au risque plus élevée ont intérêt à orienter l’essentiel de leur épargne vers les unités de compte, en privilégiant les ETF actions diversifiés, les fonds multi-actifs, l’immobilier via SCPI/SCI, voire le private equity pour les profils avertis. L’assurance-vie conserve alors tout son intérêt comme enveloppe fiscale, mais le fonds en euros n’y joue plus qu’un rôle secondaire de stabilisation.

L’essentiel à retenir pour choisir la meilleure assurance vie selon Café du Patrimoine en 10 secondes

- Comparez d’abord les frais : versements, gestion, arbitrages.

- Analysez la composition du fonds euros et ses performances.

- Regardez les alternatives au fonds euros (fonds euro diversifié, dynamique, immobilier).

- Vérifiez l’offre d’unités de compte (ETF, SCPI, OPCVM…).

- Choisissez la gestion (libre, pilotée, conseillée) en fonction de votre profil.

FAQ assurance-vie : fonctionnement, risques et choix du contrat

Une assurance-vie est un support d’épargne fiscalement avantageux, composé d’un fonds euros à capital garanti et d’unités de compte (UC) plus risquées mais aussi potentiellement plus rémunératrices, dont les fonds, au décès de l’assuré, sont versés à son ou ses bénéficiaires.

La fiscalité de l’assurance-vie s’applique uniquement sur la part d’intérêts comprise dans les sommes retirées et dépend de l’ancienneté du contrat. Avant 8 ans, les gains sont soumis à la flat tax de 30 % (ou au barème de l’impôt sur le revenu si plus avantageux).

Après 8 ans, la fiscalité devient plus attractive avec un taux réduit de 24,7 % et un abattement annuel sur les gains de 4 600 euros pour une personne seule et 9 200 euros pour un couple.

L’assurance-vie bénéficie également d’un régime fiscal très favorable en matière de transmission.

Il n’existe aucun plafond de versement sur un contrat d’assurance-vie. Il est donc possible d’y placer des montants très élevés, en une ou plusieurs fois.

En revanche, certains avantages fiscaux sont plafonnés, notamment la fiscalité allégée après 8 ans qui s’applique dans la limite de 150 000 euros de versements nets par personne (300 000 euros pour un couple). Au-delà, l’assurance-vie conserve tout son intérêt en tant qu’outil de capitalisation et de transmission.

Ouvrir une assurance-vie, c’est souscrire à un support d’épargne très accessible, qui présente de nombreux avantages fiscaux, polyvalent, dont la répartition fonds euros à capital garanti et unités de compte permet de diversifier ses avoirs et de financer tous type de projets.

Déterminez le courtier (ex : Bourse Direct, BforBank, etc.), la banque ou l’assureur chez qui souscrire votre contrat, choisissez le contrat correspondant à vos objectifs et indiquez le(s) bénéficiaire(s), versez un montant initial et définissez d’éventuels versements périodiques avec la répartition que vous souhaitez entre fonds euros et unités de compte.

Votre choix doit reposer sur 4 critères essentiels : le(s) fonds euros proposé(s), le choix en matière d’unités de compte, les options de gestion comme la gestion sous mandat ou conseillée et enfin, les frais du contrat.

L’assurance-vie peut comporter un risque de perte en capital lorsque l’épargne est investie sur des unités de compte (UC), dont la valeur évolue à la hausse comme à la baisse en fonction des marchés financiers et immobiliers.

Ce risque dépend directement de la répartition choisie entre fonds euros à capital garanti et unités de compte plus dynamiques.

Plus la part investie en UC est élevée, plus le potentiel de rendement augmente, mais plus la volatilité et le risque de perte à court terme sont importants. À long terme, ce risque de marché tend toutefois à s’atténuer.

Le risque lié à l’assureur correspond à l’éventualité, rare mais théoriquement possible, d’une défaillance de la compagnie d’assurance.

En cas de faillite de l’assureur, les contrats d’assurance-vie sont protégés par le Fonds de garantie des assurances de personnes (FGAP), avec une garantie de 70 000 euros minimum par assuré et par compagnie, tous contrats confondus. Ce risque reste limité pour les assureurs disposant de fonds propres solides et soumis à une réglementation prudentielle stricte (Solvabilité II).

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.