Dès le début de votre carrière professionnelle, il convient de poser les bases d’une stratégie patrimoniale pour disposer d’une épargne de précaution, financer un projet, etc. Jeunes actifs : découvrez notre guide pour investir et faire fructifier votre capital immobilier et financier.

Si l’immobilier est un sujet récurrent de la gestion de patrimoine, que ce soit pour un premier achat ou pour un placement dans la pierre, pour préparer son futur, des investissements financiers doivent aussi être réalisés en fonction de sa situation professionnelle et familiale, de ses objectifs personnels, de son aversion au risque et de son horizon de placement.

Découvrez dans cet article et en vidéo les problématiques des jeunes actifs, les investissements à mettre en place dès son plus jeune âge et les placements à envisager tant sur le marché immobilier que sur les marchés financiers.

Finance des jeunes actifs : 5 règles à absolument suivre

1. Se constituer une épargne de précaution

2. Se fixer des objectifs clairs

3. Investir sur le marché immobilier

4. Investir sur le marché boursier

5. Privilégier les supports les plus attractifs

Sommaire

- Comment investir quand on est jeune ? En vidéo

- Pourquoi épargner doit devenir un réflexe à mettre en place quand on est un jeune actif ?

- Quels sont les placements à privilégier quand on est jeune actif ?

- Comment faire fructifier son patrimoine quand on est jeune actif ? En vidéo

- Tableau récapitulatif des meilleurs placements pour un jeune

Comment investir quand on est jeune ? En vidéo

Pourquoi épargner doit devenir un réflexe à mettre en place quand on est un jeune actif ?

La capacité d’épargne élevée des jeunes actifs

Les jeunes actifs disposent généralement d’une capacité d’épargne élevée. En effet, selon l’étude Ifop Café de la Bourse, plus de trois jeunes actifs sur quatre (78 %) déclarent réussir à mettre de l’argent de côté tous les mois, soit deux fois plus que l’ensemble des Français (35 %)*. Les jeunes actifs épargnent massivement donc, mais ils épargnent aussi des sommes relativement élevées. De fait, la moyenne des sommes épargnées chaque mois s’élève à 204€, chiffre qui passe à 578€ pour les jeunes actifs les plus aisés.

Le fonds d’urgence : un incontournable à constituer dès son entrée dans la vie active

D’abord, avant tout investissement, la première des choses à faire, dès qu’on a un revenu en tant que jeune actif, c’est de créer un fonds d’urgence pour disposer d’un matelas de sécurité. Cette épargne de précaution sert à payer toutes les dépenses urgentes et inattendues et vous évitera de souscrire à un crédit conso dans l’urgence. Alimentez-le dès que vous avez pioché dedans. En prenant l’habitude d’épargner régulièrement dès vos premiers revenus, cela ne devrait pas poser de problème.

Il est indispensable de se constituer une épargne de précaution sur des supports à capital garanti comme les livrets, et notamment le livret A et le LDDS qui affichent 1,7 % de rendement et sont exonérés d’impôt sur les plus-values et de prélèvements sociaux. Ce fonds d’urgence servira à payer toutes les dépenses non prévues et urgentes.

Vous pourrez aussi épargner sur des livrets épargne les sommes destinées à financer vos projets de court terme comme le financement des vacances, l’achat d’une voiture, etc. Pour les montants importants, investis sur le long terme, on pourra se tourner vers le fonds euros et les unités de compte de l’assurance-vie.

Mais il est absolument primordial de ne pas conserver sur des placements à capital garanti toutes les sommes épargnées chaque mois. Compte tenu de l’inflation, il est aussi urgent d’investir à long terme.

Investir son épargne quand on est un jeune actif

La capacité d’épargne du jeune actif se double d’une forte capacité d’endettement dû au jeune âge mais de peu de patrimoine. Il peut donc être pertinent de valoriser l’épargne mensuelle disponible de façon équilibrée entre l’immobilier, un placement financier à risque et une épargne sans risque.

L’investissement est en effet un passage obligé compte tenu de la faiblesse des rendements de l’épargne sans risque : les 1,7 % du livret A couvrent l’inflation de peu, le rendement moyen des fonds euros, même s’il affiche depuis quelques années un rendement réel ajusté de l’inflation positif n’est pas très rémunérateur.

Mais attention, pour prendre des risques (et donc aller chercher du rendement) sans se mettre en danger (risquer de tout perdre), mieux vaut investir en fonction de ses objectifs. On peut prendre des risques et se tourner vers l’investissement actions pour se préparer un matelas pour sa retraite. Le marché obligataire et les fonds à capital garanti serviront à financer des projets court terme. Si vous devez absolument répartir votre patrimoine entre placements garantis et placements plus risqués en respectant bien votre profil de risque, veillez également à respecter le principe de diversification et à répartir vos avoirs entre immobilier, actions, obligations.

Quels sont les placements à privilégier quand on est jeune actif ?

Les jeunes actifs, comme tous les investisseurs, doivent anticiper leurs dépenses. Chaque projet doit être financé par l’épargne avec un placement adapté. Il convient donc pour chaque dépense importante à faire d’estimer le montant dont vous aurez besoin et l’horizon d’investissement (quand vous devez avoir les sous).

Ainsi, vous pourrez choisir l’enveloppe qui conviendra le mieux pour financer votre projet : par exemple un livret A pour les prochaines vacances, une assurance-vie pour l’achat de la résidence principale, un PER pour la retraite, etc.

Les SCPI pour mettre un pied sur le marché immobilier

Le marché immobilier est un incontournable. Il est souvent judicieux de se lancer dans l’achat de la résidence principale plutôt que de louer un bien. Votre poste de dépense pour vous loger servira ainsi à vous constituer un patrimoine immobilier plutôt qu’à enrichir votre bailleur. Les taux encore très élevés des crédits immobiliers peuvent cependant rendre la concrétisation de votre projet immobilier bien plus difficile. Mais la négociation des prix devient plus fréquente. Il pourra même être judicieux en 2025 d’investir dans la pierre après une âpre négociation, avec un crédit sur une longue période, qui pourra être renégocié par la suite.

Si un jeune actif souhaite rester locataire, il serait dommage de ne pas se positionner sur le marché immobilier. Il pourra alors opter pour des foncières cotées, mais aussi par exemple placer une partie de son épargne mensuelle disponible dans des SCPI, Sociétés Civiles de Placement immobilier, tout en utilisant l’effet de levier du crédit.

Ce placement est très intéressant, tant du point de vue du rendement potentiel que de l’investissement minimal requis. Il est possible avec les SCPI de se positionner sur le marché immobilier avec quelques centaines ou quelques milliers d’euros. Les jeunes actifs ont bien compris l’intérêt de ce placement qui combine faiblesse du ticket d’entrée et gestion simplifiée (le gérant se charge de la sélection des biens immobiliers, des travaux ou de trouver les locataires) puisque selon l’étude Ifop Café de la Bourse, 40 % d’entre eux se disent susceptibles d’investir dans l’immobilier via des SCPI, proportion qui monte à 47 % pour les jeunes actifs les plus aisés disposant de sommes plus importantes à épargner.

De plus, le rendement avoisinait les 5 % ces dernières années et les meilleures SCPI affichent même des rendements avoisinant les 10 %. Même si les performances passées ne préjugent pas des performances futures, il est intéressant de souligner que ce type de placement est plus rémunérateur que les placements à capital garanti.

Cependant, il existe avec les SCPI un risque de perte en capital puisque vous pourriez revendre vos parts moins chères que vous ne les avez acquises. Le dividende n’est pas non plus garanti et peut évoluer à la hausse comme à la baisse. Attention aussi au contexte macro-économique : les difficultés actuelles du marché immobilier doivent vous inciter à choisir avec soin ce type de placement et à n’investir que si vous avez un horizon d’investissement suffisamment long, d’une dizaine d’année au moins.

On pourra choisir soit d’acheter des parts au comptant pour bénéficier immédiatement de revenus complémentaires, soit d’acheter des parts à crédit et bénéficier de l’effet de levier du crédit tout en optimisant sa fiscalité. En effet, vous pourrez alors rembourser le prêt qui a permis d’acheter les parts en partie ou en totalité grâce aux revenus de la SCPI. Sachez en outre que dans ce cas, les intérêts d’emprunt, les frais de dossier et d’assurance pourront être déduits des revenus lors de la déclaration de revenus. Notez également que l’investissement en SCPI doit s’envisager sur le long terme, ne serait-ce que pour amortir les frais élevés de souscription.

Les actions, trackers et fonds pour se lancer en Bourse

Pour bénéficier du rendement exceptionnel de cette classe d’actifs sur le long terme, l’investissement en actions est une bonne idée, y compris et surtout pour les jeunes actifs qui disposent d’un temps long. On pourra ainsi consacrer une autre partie de son épargne à des actions, des trackers, ou encore des OPCVM diversifiés pour viser des dividendes et plus-values à long terme via un PEA ou une assurance-vie. Les jeunes actifs ont en effet l’avantage d’avoir un horizon de placement plus long que des investisseurs plus âgés. Ils peuvent de ce fait profiter de l’attractivité des marchés actions sur le très long terme.

En effet, les actions s’imposent comme la classe d’actifs la plus rémunératrice sur le très long terme. Selon l’étude de l’IEIF intitulée « 40 ans de performances comparées – 1984-2024 », édition 2025, sur 40 ans (1984-2024), les placements en Bourse sont les plus performants avec un TRI de 11,8 %. Notez aussi qu’avoir un horizon d’investissement long permet de réduire le risque lié à l’investissement sur les marchés boursiers. Ainsi, si l’on prend en compte la performance du S&P 500 sur un siècle (de 1920 à 2021), la probabilité d’essuyer une perte en capital est de 30 % avec un horizon d’investissement de 1 an, de 23 % avec un investissement de 2 ans, de 14 % avec un investissement de 10 ans, de 5 % avec un investissement de 20 ans, et de 0 % avec un investissement de 50 ans (source : Ostrum & Robert J. Shiller). Les jeunes actifs ont donc tout intérêt à investir le plus tôt possible et dans la durée sur les marchés actions, notamment pour financer leur projet de long terme comme le financement de la retraite par exemple.

Pas besoin d’être riche pour investir en Bourse. On peut investir en Bourse avec un petit budget et débuter avec quelques centaines d’euros. On pourra par exemple opter pour l’achat de quelques ETF ou encore mettre en place un plan d’investissement en actions fractionnées chez un néo courtier pour investir tous les mois de petites sommes sur quelques ETF bien choisis ou sur ses actions favorites.

L’assurance-vie pour financer ses projets de moyen long terme

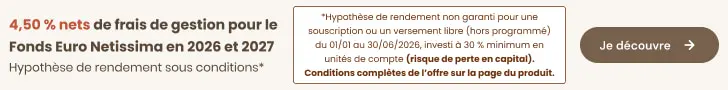

Pour les liquidités restantes, privilégiez aussi un contrat d’assurance-vie investi en fonds euros plutôt qu’un livret. Ces liquidités seront ainsi sécurisées et le placement sera aussi plus rentable et quasi toujours disponible.

Vous avez tout intérêt à ouvrir un contrat d’assurance-vie le plus tôt possible car il est plus facile de se constituer une épargne sur une longue période, et d’autre part, en ouvrant votre assurance-vie tôt, vous pourrez profiter plus rapidement de ses avantages fiscaux. La fiscalité optimale est atteinte au bout de 8 ans après la date de souscription du contrat (sauf en cas d’encours supérieur à 150 000 euros pour une personne seule et 300 000 euros pour un couple où dans ce cas la Flat Tax à 30 % continue de s’appliquer même au-delà des 8 ans).

Attention à sélectionner l’une des meilleures assurances-vie pour bénéficier d’un fonds euros performant, d’un large choix d’UC, de frais raisonnables et d’outils de suivi adaptés.

Le PER pour préparer sa retraite

Il est primordial, dès l’entrée dans la vie active, de préparer le financement de sa retraite et de mettre des sous de côté tous les mois avec cet objectif. En vous y prenant très tôt, vous lisserez l’effort dans le temps et pourrez bénéficier de la magie des intérêts capitalisés qui viendront faire grossir votre épargne.

Bien souvent, le PER (Plan épargne retraite) s’avère être une solution avantageuse car cette enveloppe permet de déduire de ses revenus imposables les montants placés sur son PER, dans la limite d’un certain plafond. Vous pourrez ainsi investir dans un fonds euros et des supports en unités de compte en réduisant vos impôts. En contrepartie, les fonds sont bloqués jusqu’à votre départ en retraite. Des sorties anticipées restent possibles, en cas d’accident de la vie (décès du conjoint, surendettement, fin de droit au chômage, etc.) mais aussi pour financer l’achat de la résidence principale, même si ce support est peu adapté au financement de ce projet.

Le PER est donc une solution particulièrement avantageuse pour de nombreux profils désireux de préparer leur retraite. On peut remettre sa pertinence en question dans deux cas : si son avenir professionnel est incertain (notamment pour les indépendants) et que l’on veut pouvoir compter sur son épargne pour affronter des coups durs professionnels ; et si on n’est pas ou très faiblement imposé car alors il n’y aurait pas plus d’intérêt à épargner sur un PER que sur une assurance-vie par exemple. Attention, contrairement aux idées reçues, si vous anticipez une tranche marginale d’imposition identique à la retraite et pendant la vie active, le recours à un PER avec déduction de l’impôt sur le revenu des sommes versées sur le plan demeure malgré tout une bonne idée. En effet, vous pourrez alors faire fructifier pendant de très longues années des sommes qui vous auraient sinon été prélevées par les impôts avant de vous acquitter de la facture à l’administration fiscale. C’est un peu comme si le fisc vous faisait un prêt à taux zéro pour investir de l’argent pour votre retraite pendant toute votre vie active.

Veillez à sélectionner l’un des meilleurs PER pour disposer d’un fonds euros performant, d’une offre d’unités de compte attractive, de frais bas et d’un assureur solide. La qualité de la gestion pilotée doit aussi être soigneusement évaluée si vous comptez opter pour cette forme de gestion.

Les produits d’investissement et services financiers innovants à destination des jeunes actifs

Si vous avez peur de vous lancer, optez pour la gestion pilotée d’une assurance-vie ou d’un PEA pour laisser une équipe de gérants prendre les décisions à votre place. Les jeunes actifs sont notamment séduits par les placements en ligne nouvelle génération tels que les proposent les banques en ligne, robo-advisors et plateformes d’épargne en ligne qui offrent la possibilité de gérer soi-même son enveloppe ou de recourir à un mandat de gestion. Ces assurances-vie, PER, PEA, ou encore CTO pouvent être souscrits en ligne, sont accessibles avec de petits montants, avec des frais faibles et ils proposent une diversité de supports d’investissement très appréciable. La possibilité de confier la gestion de son placement à un professionnel, avec un large choix de profils d’investisseurs, est un plus indéniable.

La finance responsable au cœur des préoccupations des jeunes actifs

Mais les services financiers innovants aux interfaces attractives et faisant preuve de pédagogie ne sont pas le seul facteur déterminant pour les Millenials qui sont aussi à la recherche d’investissements porteurs de sens. Cette génération à la conscience écologique développée et soucieuse de donner du sens à son épargne pourrait bien démultiplier l’essor de la finance verte et de l’investissement socialement responsable.

De nombreux placements permettent de donner du sens à ses investissements et les différents labels existants pourront permettre aux jeunes actifs de s’y retrouver dans l’offre désormais pléthorique de l’investissement responsable. Les placements d’investissements solidaires, qui possèdent le label Finansol, financent des activités à forte utilité sociale et/ou environnementale. Il concerne aussi bien des livrets bancaires que des comptes à terme, ou encore des fonds/SICAV, disponibles par exemple via les supports en unités de compte de l’assurance-vie. Avec les placements de partage, une partie des revenus (au moins 25 %), est reversée sous forme de dons à des associations engagées dans une action humanitaire, sociale ou environnementale.

Il peut s’agir de livrets d’épargne, mais aussi de fonds communs de placement – FCP – ou encore de contrats d’assurance-vie. L’investissement socialement responsable (le fameux label ISR) désigne les investissements qui intègrent des critères extra-financiers. Les critères ESG (Environnement Social Gouvernance) sont pris en compte dans les décisions de placement et la gestion de portefeuille. Il s’agit le plus souvent de fonds actions gérés activement, mais des ETF peuvent aussi être labellisés ISR. Désormais, les fonds obligataires et immobiliers, et même les SCPI gérées de manière responsable peuvent afficher le label ISR. On peut notamment investir dans l’ISR avec une assurance-vie ISR. Enfin, les jeunes actifs pourront aussi se tourner vers la finance verte et investir dans des placements qui visent à instaurer une économie plus respectueuse de l’environnement et moins émettrice en carbone. Le label greenfin notamment, permet de repérer les placements qui intègrent une réelle prise en compte des enjeux environnementaux.

Comment faire fructifier son patrimoine quand on est jeune actif ? En vidéo

Les impôts et la famille au cœur de la gestion de patrimoine des jeunes actifs

En ayant mis en place ces stratégies dès le début de votre carrière, vous devriez voir votre patrimoine se développer. Il faudra ensuite adapter vos placements et faire évoluer vos stratégies en fonction des problématiques qui seront alors les vôtres, notamment faire face à plus d’impôt.

En fonction notamment de votre tranche marginale d’imposition, il sera judicieux pour un jeune actif de souscrire à des produits qui présentent des avantages fiscaux comme le PER, le PEA, ou encore l’assurance-vie. N’oubliez pas non plus pour votre épargne de précaution et les projets de court terme de privilégier les livrets de l’épargne réglementée qui proposent des taux attractifs, mais surtout sont exonérés de toute taxation.

Le volet « famille » tiendra également une grande place dans vos préoccupations et faire appel à un conseiller en gestion de patrimoine pour vous accompagner dans la mise en place d’une protection de vos proches et vous éclairer sur les problématiques liées aux donations et successions pourrait être une bonne solution.

Le recours à un conseiller en gestion de patrimoine : un accompagnement judicieux pour les jeunes actifs

Même quand on est jeune, avec un patrimoine restreint, des stratégies existent. On peut être accompagné. Un conseiller en gestion de patrimoine ou CGP ne mettra pas forcément en œuvre un accompagnement sur-mesure car vous n’en avez pas forcément besoin. Il pourra néanmoins vous proposer un accompagnement « customisé » qui servira au mieux vos intérêts en fonction de votre capital, vos revenus, vos affinités avec le monde de la finance et les risques que vous êtes prêts à prendre.

Même si vos revenus et votre capital en sont encore à leurs débuts, certains conseillers en gestion de patrimoine vous accompagneront volontiers car c’est pour eux un investissement dans l’avenir.

Tableau récapitulatif des meilleurs placements pour un jeune

| Placements | Bourse | Livrets | SCPI |

| Avantages | Potentiel de rendement élevé, liquidité pour les grosses capitalisations | Garantie en capital, liquidité, accessibilité à tout moment des fonds | Ticket d’entrée faible, pas de souci de gestion, diversification sur le marché immobilier |

| Inconvénients | Volatilité (fluctuation du cours de Bourse), risque de perte en capital (potentielle moins-value) | Rendement qui a encore chuté en 2025 | Loyers non garantis, prix de la part variable |

| Usage | Financement de ses projets moyen-long terme | Épargne de précaution, financement de projet court-terme | Diversification, investissement sur le moyen-long terme |

Inscrivez-vous gratuitement à notre newsletter et recevez toutes nos dernières analyses

*Étude Ifop pour Café de la Bourse Les pratiques financières des jeunes actifs français, réalisée en avril 2017 auprès d’un échantillon représentatif de 1 123 jeunes actifs de moins de 40 ans.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.