L’immobilier européen est une alternative intéressante en matière de placements immobiliers, notamment grâce aux SCPI européennes qui permettent d’investir facilement dans l’immobilier européen. Allemagne, Royaume-Uni et Portugal, retrouvez les perspectives d’investissement de ces marchés immobiliers et les avantages à investir via des SCPI internationales ainsi que les segments dans lesquels investir en Europe.

Les pays dans lesquels investir en Europe

Allemagne : un marché immobilier sous pression

« Beaucoup de demandes et peu d’offres ! Plus de 10 ans après la France, l’Espagne, le Portugal ou l’Angleterre, le marché immobilier allemand, jusqu’alors protégé, vit son boom immobilier, et se trouve ainsi sous pression.», précise Jean-Philippe Petot du réseau européen en immobilier indépendant OptimHome.

Avec le marasme du marché de l’immobilier dans plusieurs pays européens, le marché immobilier allemand, qui avait stagné pendant de nombreuses années, est devenu très attrayant pour les investisseurs internationaux. Selon OptimHome, le marché a gagné 3 % par an au cours des trois dernières années et 9 % par an dans les grandes villes. Les placements immobiliers en Allemagne semblent être un investissement attractif, surtout dans les grandes agglomérations telles que Munich, Francfort, Hambourg, Berlin, Stuttgart, Amsterdam ou Karlsruhe. Ces villes « conjuguent des marchés d’investissement solides avec de belles perspectives sur le long terme, portées par une forte démographie, une économie avancée sur le plan technologique et des zones urbaines en croissance », avance Barnes dans les pages du journal Les Echos.

Mais on pourra aussi surveiller de près les secteurs géographiques haut de gamme ou touristiques comme Starnberg et Baden-Baden.

Toutes les sociétés de gestion ne sont cependant pas unanimes concernant notre voisin allemand. Ainsi, Frédéric Puzin, Président de Corum AM soulignait dans une interview réalisée par Café de la Bourse en 2018 que « l’Allemagne fait désormais partie des pays dans lesquels il ne faut pas investir ». La société qui jugeait le marché intéressant autrefois n’investit plus chez notre voisin outre-Rhin depuis 5 ans environ car l’Allemagne est un marché avec « trop d’investisseurs qui ont trop d’argent, déclenchant une poussée inflationniste ». Si Corum a récemment acquis quelques immeubles, il s’agit selon son Président « d’accidents de marché », de bonnes affaires isolées et non d’une stratégie de marché.

Royaume-Uni : un ralentissement de la hausse des prix

Le Brexit finalement, loin de créer un risque de bulle immobilière a été l’élément déclencheur du ralentissement des prix de l’immobilier britannique, dès 2016 pour certaines parties du territoire. Début 2018, Londres également a été touché. La chute atteindrait les 15 % dans certains quartiers de la capitale britannique selon The Guardian. Mais Londres reste tout de même la ville plébiscitée par la clientèle très fortunée et le marché immobilier de luxe du centre de Londres semble avoir encore de beaux jours devant lui. Conséquence : Corum XL n’investit toujours pas dans la capitale britannique jugée beaucoup trop chère. Mais Frédéric Puzin confie que « le reste du Royaume-Uni présente des opportunités intéressantes, notamment en raison du cours de la livre sterling ».

Portugal : le chouchou des investisseurs étrangers

Le marché de l’immobilier portugais a eu du mal à se remettre de la crise de 2008. Mais depuis 2015, première année de hausse en 5 ans à Lisbonne, les prix n’ont cessé de grimper. La rentabilité de l’immobilier locatif est plus intéressante à Lisbonne qu’en France. Le coût de la vie y est relativement bas et son marché immobilier continue son lent redressement depuis la crise financière mondiale.

Chinois, Américains, Russes, Colombiens, Brésiliens, Espagnols, Français et Scandinaves ont été les grands investisseurs au Portugal. En 2016 et 2017, les Français sont les premiers investisseurs étrangers dans la pierre portugaise, déclassant pour la deuxième année consécutive les Britanniques et les Chinois. En effet, 30 % des biens achetés par des non Portugais ont été acquis par des Français en 2017.

Outre le cadre de vie, le Portugal possède aussi l’un des environnements les plus attrayants en termes d’imposition dans le monde et possède l’un des programmes d’immigration des investisseurs des plus séduisants. La fiscalité est vraiment très avantageuse pour les retraités étrangers au Portugal : le statut RNH permet au retraité français de n’être imposés qu’à 20 % sur ses revenus générés et perçus au Portugal et il bénéficie toujours d’une exonération d’impôt pendant 10 ans sur ses revenus en provenance de l’étranger.

Des prix compétitifs, des perspectives de belles plus-values et l’amélioration des conditions économiques sont les principaux facteurs qui continueront à attirer les investisseurs sur le marché portugais en 2018. Attention cependant, à Lisbonne, les prix ont tellement monté qu’il se murmure qu’il est trop tard déjà pour faire de bonnes affaires.

Les autres pays européens où il fait bon investir

De nombreux pays européens sont considérés comme bien trop chers et désormais peu intéressants par certains acteurs du marché, à l’instar de Frédéric Puzin, Président de Corum AM qui juge l’Espagne dépassée : « on y a fait de très bonnes affaires mais l’on se désengage actuellement car il y a plus d’investisseurs que de vendeurs aujourd’hui ». Les Pays-Bas aussi étaient un pays très intéressant jusqu’il y a peu. La Finlande, l’Estonie ou encore l’Irlande sont en revanche les derniers pays à avoir rejoint la liste des pays d’investissement de la SCPI Corum pour les belles opportunités qu’ils offrent encore.

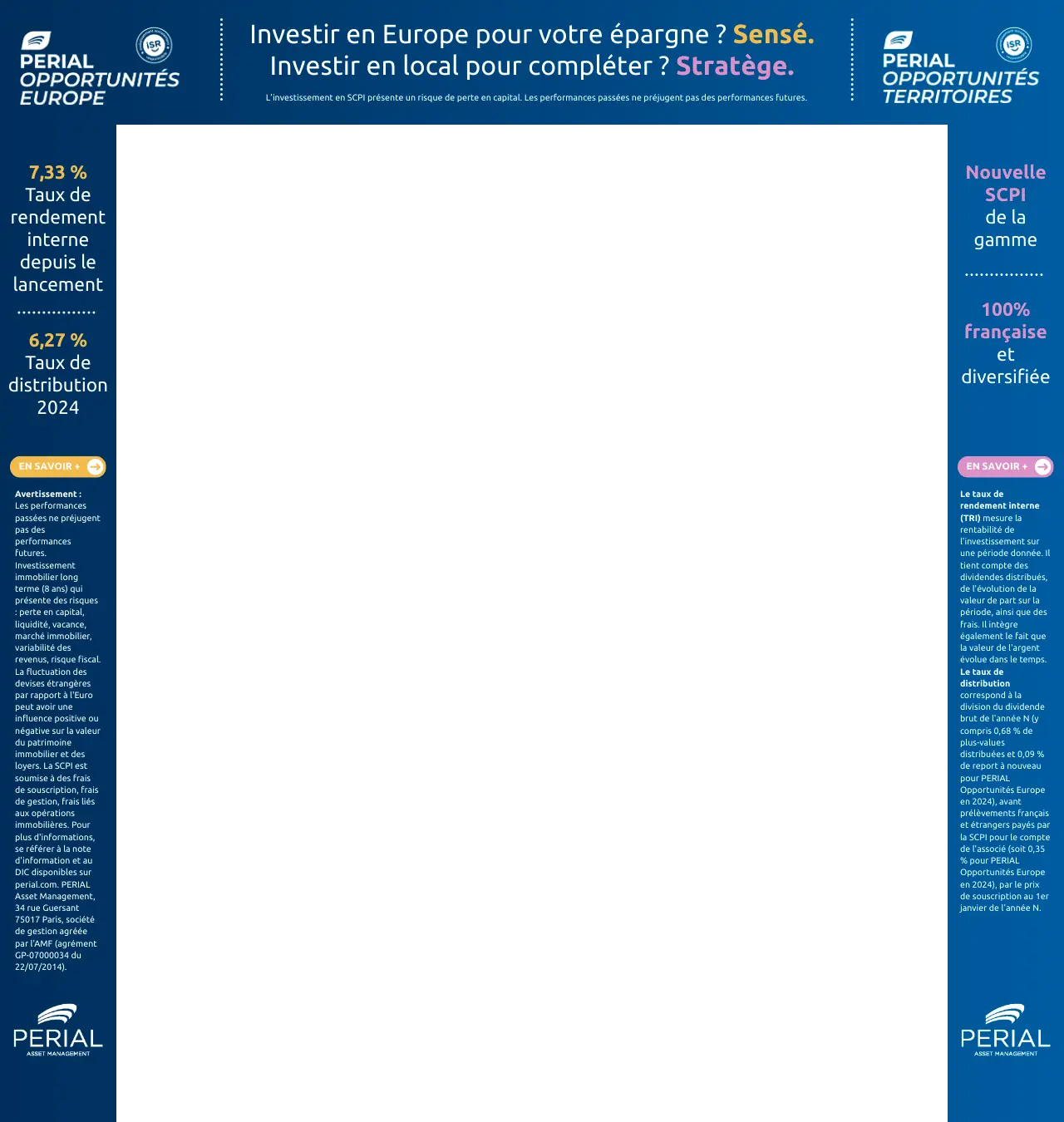

Investir dans une SCPI européenne

Réaliser un investissement immobilier à l’étranger n’est pas simple. Ainsi, pour permettre à l’investisseur Français de miser sur le dynamisme du marché immobilier européen sans avoir besoin de sélectionner un seul actif et avec un minimum de souscription accessible, des sociétés de gestion ont lancé des Sociétés Civiles de Placement Immobilier ou SCPI investies en Allemagne ou investies dans toute l’Europe. Ainsi, si vous avez certaines réticences à investir physiquement dans l’immobilier à l’étranger mais souhaitez diversifier et bénéficier de la croissance de nos voisins européens, les SCPI internationales peuvent être idéales.

Les SCPI européennes pour diversifier votre patrimoine immobilier

Investir dans une SCPI européenne est particulièrement avantageux en terme de diversification des risques puisque ces dernières permettent d’investir dans des bureaux ou des commerces situés dans toute l’Europe occidentale sans avoir à se préoccuper de la sélection et de la gestion. En vous permettant de mutualiser vos investissements entre plusieurs pays, vous diversifierez vos actifs patrimoniaux.

Véritables véhicules « pierre-papier » nouvelle génération, les SCPI européennes sont certes un moyen pour l’investisseur particulier de diversifier son patrimoine et d’aller chercher la performance à l’étranger quand les rendements français tendent à s’étioler mais c’est aussi une véritable opportunité pour les promoteurs qui parviennent ainsi à investir beaucoup plus facilement les capitaux collectés auprès du public.

Les SCPI internationales pour générer des rendements intéressants

Ces SCPI internationales sont également très avantageuse en matière de rendement. On les qualifiera d’ailleurs de SCPI de rendement car les actifs détenus sont essentiellement des bureaux et locaux commerciaux loués par des entreprises ou des institutions, publiques ou privées. Ces surfaces louées peuvent s’avérer conséquentes et générer des loyers eux aussi conséquents, ce qui implique un rendement intéressant, dans le contexte économique actuel, pour le porteur de parts. En effet, si les meilleurs rendements locatifs nets de gestion affichés par des SCPI françaises avoisinent les 4,5 % par an, en plus imposés dans la fiscalité des revenus fonciers ; les SCPI européennes elles peuvent afficher des rendements supérieurs à 5,5 %, voire 6 % net par an, sans compter la possibilité de bénéficier d’une fiscalité étrangère bien souvent plus avantageuse.

Cependant, ces taux de rendement varient considérablement selon les stratégies affichées par les gérants des SCPI européennes.

Les SCPI européennes basées sur la prudence avec des actifs prime ou core sont très nombreuses car en effet la plupart des gérants de SCPI européennes sont des filiales de grandes banques ou de sociétés de gestion qui privilégient des ensembles immobiliers avec un rendement hyper sécurisé et donc des biens situés dans une très bonne localisation, avec des locataires de premier rang, des baux fermes de longue durée (entre 9 et 15 ans) et aucun travaux significatifs à prévoir. Ces SCPI européennes prime ou core affichent des taux de rendement autour de 4 % à 4,50 % annuel, équivalent aux SCPI classiques diversifiées parisiennes.

Il existe aussi des SCPI européennes avec une approche plus opportuniste, plus value added. On pense notamment à Corum Asset Management qui privilégie des investissements plus risqués mais avec de plus grosses opportunités de valeur. Cette stratégie d’investissement a par exemple permis à la SCPI Corum de maintenir un taux de rendement supérieur à 6 % depuis sa création.

De nombreuses sociétés de gestion proposent désormais ces SCPI européennes et notamment La Française AM avec la SCPI LFP Europimmo et la SCPI LFP Europimmo Market, Paref Gestion avec Novapierre Allemagne et bien sûr Corum AM avec les SCPI Corum et Corum XL.

Les secteurs immobiliers dans lesquels investir en Europe

On l’a vu donc avec les exemples de gestion ci-dessus, au-delà du choix du ou des pays dans le(s)quel(s) investir, le secteur revêt lui aussi une importance cruciale et doit être adapté en fonction de votre stratégie d’investissement et de votre aversion au risque.

Café du Patrimoine vous présente avec Savills, conseil international en immobilier, 10 secteurs clés où investir en Europe selon votre profil : investisseurs core (qui recherchent un investissement sûr avec un rendement élevé) ou investisseurs value-added (qui recherchent un investissement plus risqué mais avec de grosses opportunités de valeur). Combiner les investissements core et value-added semble bien sûr être l’idéal. À vous ensuite de déterminer la part d’actifs plus risqués et plus rémunérateurs et la part d’actifs plus sûrs et procurant moins de rendement qui vous convient le mieux. N’oubliez pas notamment qu’un investissement dans une SCPI européenne comporte des risques spécifiques : crise des migrants, impact sur les flux de personnes entre frontières, tendances séparatistes, pressions éventuelles de la Russie sur certains territoires, élections politiques marquées par la montée des parties d’extrêmes, etc.

Les 5 secteurs à privilégier pour les investisseurs core

Les investisseurs core privilégient des ensembles immobiliers situés dans une très bonne localisation, avec des locataires de premier rang, des baux fermes de longue durée (entre 9 et 15 ans) et aucun travaux significatifs à prévoir. Ils sont à la recherche d’un rendement hyper sécurisé et investissent généralement dans ces actifs immobiliers en patrimonial (long terme) via des fonds d’investissements.

- Des centres commerciaux dans les grandes villes : dans les villes qui connaissent une forte croissance de leur population et drainent d’importants flux touristiques (on peut citer par exemple Berlin, Londres, Madrid ou encore Milan), les principaux centres commerciaux conserveront leur attrait.

- Des bureaux « verts » dans des « villes intelligentes » : les immeubles flexibles et durables situés dans des villes dynamiques ou « intelligentes » (telles que Berlin, Dublin, Stockholm, Barcelone, Madrid ou Varsovie) seront de plus en plus attractifs, et devraient de ce fait enregistrer une augmentation continue de leurs loyers.

- Des bâtiments logistiques du e-commerce paneuropéen : le e-commerce européen qui devrait dépasser le cap des 300 milliards d’euros générés dès 2018 selon le CRR (Centre for Retail Research) ainsi que de futures innovations dans le secteur du commerce devraient entraîner un accroissement de la demande d’entrepôts et de réseaux de distribution. Les grandes zones urbaines comme Londres, Madrid et Paris devraient profiter de la croissance de ce nouveau marché.

- Des biens situés dans les meilleures rues commerçantes des villes touristiques : les grandes villes européennes sont particulièrement fréquentées par des visiteurs étrangers. Milan, Paris, Madrid, Amsterdam et Londres restent des pôles touristiques majeurs du fait de leurs attractions culturelles qui attirent des touristes à hauts revenus. Elles resteront donc des destinations prisées par les enseignes internationales.

- Des logements étudiants pour faire face à l’augmentation du nombre d’étudiants internationaux : outre le fait que les logements étudiants au Royaume-Uni, en Allemagne, en France, aux Pays-Bas et en Espagne sont devenus au cours des dernières années une classe d’actif à part entière, la pénurie de logements et les nombreuses futures constructions offrent de nouvelles opportunités d’investissement.

Les 5 secteurs à privilégier pour les investisseurs add value

Les investisseurs add value sont à la recherche de grosses opportunités de création de valeur. Ils investissent donc habituellement dans des biens avec un fort taux de vacance et une obsolescence technique nécessitant des travaux significatifs.

- Des établissements de santé : en Europe, le vieillissement démographique entraîne un besoin croissant d’établissements pour les personnes âgées, en particulier sur les marchés ayant des populations très aisées comme c’est le cas en France et en Allemagne. Attention cependant, la baisse du pouvoir d’achat des retraités et la crise que traversent les EHPAD pourraient déstabiliser le secteur.

- Des bureaux en Europe centrale et orientale : les entreprises occidentales cherchent à rapprocher leurs « back office » de leur lieu d’implantation, tout en bénéficiant de coûts salariaux et immobiliers moins élevés que dans le pays où est situé leur siège social. La Pologne, la Hongrie, la Roumanie et la Slovaquie devraient donc tirer leur épingle du jeu et représentent de fait un réel potentiel pour les investisseurs.

- Des petites surfaces dans les villes de 1er et 2nd rangs : la demande en petites surfaces de logements pourrait encore augmenter à Londres, Paris ou Madrid où les jeunes ne peuvent acheter de grandes surfaces an raison des prix trop élevés. À Berlin, Dublin, Barcelone, Amsterdam et Stockholm, c’est l’offre insuffisante face à une demande croissante de logements abordables qui devrait tirer les prix des petites surfaces.

- Des centres commerciaux à haut rendement de périphérie : de fortes primes de risque, y compris sur les actifs qui obtiennent de bons résultats, s’appliquent actuellement en raison de la crise financière mondiale et des problèmes économiques engendrés au niveau local qui ont impacté à la baisse les dépenses de consommation sur les marchés de la Grèce, du Portugal et de la Roumanie.

- Des biens publics sur les marchés où les gouvernements établissent des partenariats public/privé : dans les pays endettés procédant à des privatisations comme l’Italie et la Grèce, lorsque le secteur public éprouve des difficultés à maintenir des services de qualité, la nécessité d’augmenter les liquidités se traduit par des arbitrages publics intéressants.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.