Vous avez un projet immobilier et vous ne savez pas exactement si vous devez agir maintenant ou attendre pour le financer ? Vous vous demandez aussi sûrement quelles sont les perspectives pour les crédits immobiliers en France fin 2022 ?

Avant de découvrir dans cet article les perspectives pour le marché du crédit immobilier en cette fin d’année, sachez qu’il est conseillé d’utiliser une simulation de crédit immobilier pour obtenir le coût moyen de votre crédit en fonction de votre projet. Vous pourrez ainsi plus facilement déterminer la faisabilité de votre projet.

Une continuation de la hausse des taux de la BCE devrait augmenter les taux des crédits immobiliers en France

La Banque Centrale Européenne, qui a pour objectif principal d’assurer la stabilité des prix dans la zone euro, devrait continuer à relever ses taux d’intérêt directeurs en cette fin d’année 2022 pour lutter contre la forte inflation.

La hausse généralisée et durable des prix atteint en effet plus de 7 % en octobre 2022, d’après les estimations de l’INSEE. En zone euro, elle atteint plus de 10 % en octobre, d’après les chiffres d’Eurostat, ce qui est bien plus que l’objectif des 2 % de la BCE.

En octobre 2022, la BCE a opté pour une 3e hausse de taux. Les analystes s’attendent à ce qu’elle continue d’augmenter ses taux pour faire face à l’inflation qui devrait atteindre un pic en cette fin d’année 2022, d’après les prévisions du Fonds Monétaire International.

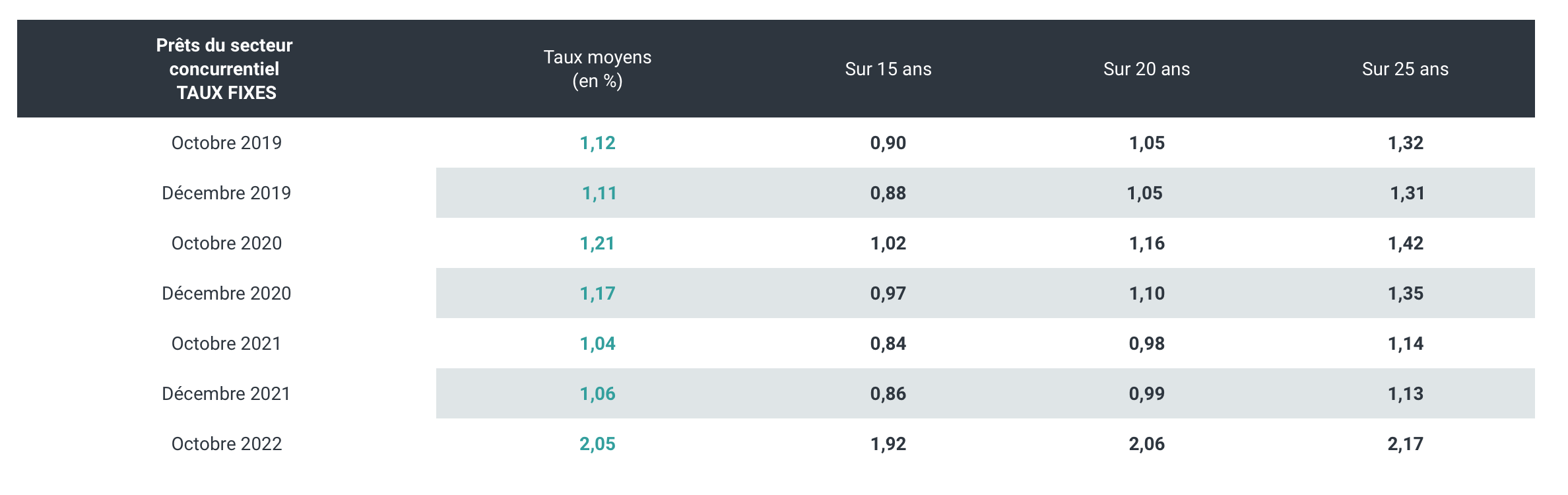

Les conséquences des actions de la BCE pour lutter contre l’inflation galopante se font particulièrement sentir sur le coût de crédit qui augmente et qui impacte le marché immobilier. L’indicateur composite du coût de crédit aux ménages dans la zone euro était déjà à 1,68 % en septembre dernier (contre 1,13 % en septembre 2021). La tendance à la hausse devrait continuer fin 2022.

Tableau taux de crédit immobilier

Source : L’Observatoire Crédit Logement CSA

Source : L’Observatoire Crédit Logement CSA

Une baisse du nombre de crédits accordés qui devrait se poursuivre

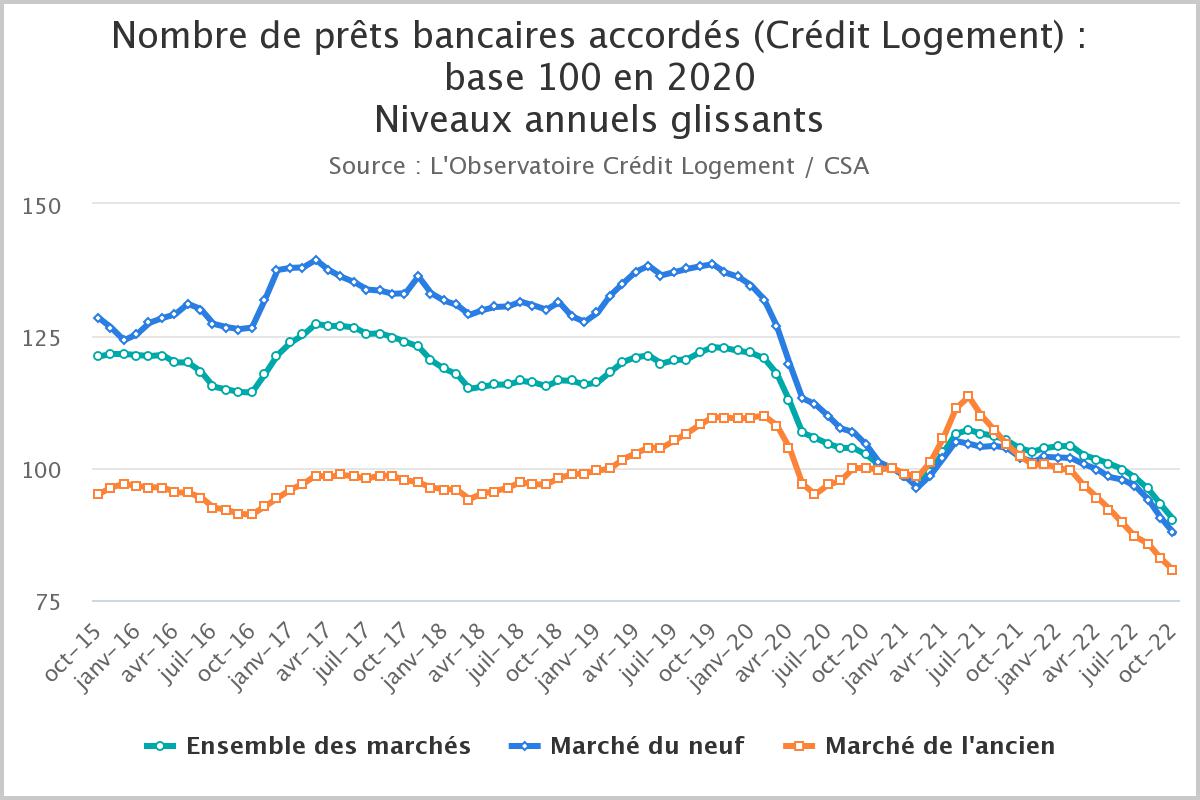

La baisse du nombre de crédits accordés aux ménages et aux entreprises peut déjà être observée depuis début 2022 et cette situation devrait continuer. Cela pourrait ainsi être un frein à la croissance du marché du crédit immobilier fin 2022 et au-delà. Le nombre de prêts bancaires accordés sur les mois d’août, de septembre et d’octobre 2022 comparé à la même période en 2021 recule par exemple de 34,3 % !

Graphique nombre de prêts bancaires accordés

Source : L’Observatoire Crédit Logement CSA

Puisque la BCE devrait poursuivre le durcissement de sa politique monétaire pour lutter contre l’inflation fin 2022, obtenir un crédit pour financer un projet immobilier devrait également être plus difficile. C’est encore plus vrai pour les ménages aux revenus modestes, notamment à cause de la hausse du taux d’usure et du montant d’apport personnel exigé des emprunteurs.

Une diminution de la demande de crédits due à la dégradation de l’environnement macro-économique

La situation du crédit immobilier en France est aussi impactée par la dégradation de l’environnement macro-économique dans le pays, mais aussi au niveau international.

Avec la forte remontée des taux observée dans de nombreux pays, les perspectives de croissance économique sont moroses, car les risques de récession sont importants. Sans oublier les doutes entourant la guerre en Ukraine et ses conséquences.

La forte inflation entraîne aussi les Français à faire des choix importants concernant l’allocation de leur argent. Il faut également souligner que les incertitudes sont nombreuses, ce qui incite également les Français à reporter leurs projets d’investissement immobilier.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.