La forêt est le seul investissement qui permet à la fois de diversifier votre patrimoine avec un actif tangible, sécurisant, écologique et stable (autre que l’immobilier), tout en bénéficiant d’importantes réductions d’impôt sur le revenu, sur l’IFI et sur la succession. Explications.

La forêt et le bois : un investissement sûr et durable

Les forêts sont des investissements de très long terme, car elles s’exploitent sur des générations. Par exemple, une forêt de Douglas ne réalisera une coupe de bois que 4 fois sur 40 à 70 ans, seulement.

Une durée de placement de 10 ans minimum est donc conseillée, mais il est généralement d’usage de vouloir transmettre cet actif à ses héritiers.

Pour intégrer cette classe d’actif différenciante à votre stratégie patrimoniale, vous pouvez investir dans des parts de Groupement Foncier Forestier (GFF) ou du nouveau Groupement Forestier d’Investissement (GFI) issu de la fusion des GFF et équivalent des SCPI pour la forêt.

Groupement Foncier Forestier (GFF) et Groupement Forestier d’Investissement (GFI) : pourquoi investir dans la forêt ?

Dans un contexte où les patrimoines sont souvent surexposés à l’immobilier et aux placements financiers, vous apprécierez l’investissement forestier pour la diversification économique qu’il apporte.

Investir dans le bois : les avantages du GFF et du GFI

1. La forêt est un actif foncier décorrélé des autres actifs, dont la demande est forte et l’offre réduite. L’usage du bois augmente, notamment par son aspect protecteur de l’environnement et ses caractéristiques anti-carbone.

Source : SAFER

2. Vous bénéficiez d’une rentabilité à deux leviers :

- Rendement sous forme de dividendes : objectif de 1 % par an net de frais en moyenne sur 10 à 20 ans par l’exploitation de la forêt à travers la coupe des bois.

- Capitalisation par l’augmentation du prix de part GFF GFI : cumul de la valorisation du foncier, du stock du bois, de la chasse et de l’évolution du prix de l’hectare.

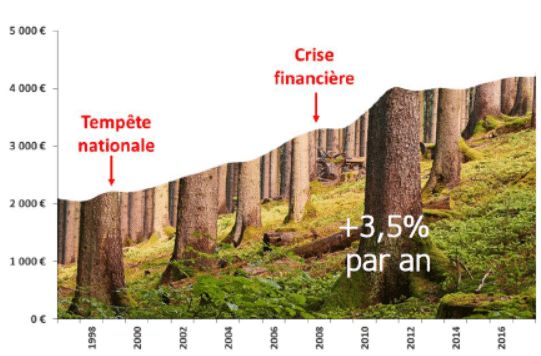

Si on regarde dans le rétroviseur (sans présager des performances futures), le prix de l’hectare en France entre 1997 et 2017 a évolué de + 3,5 % par an en moyenne.

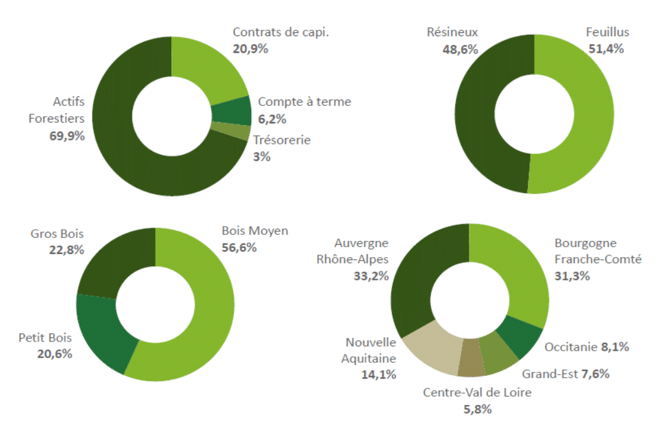

3. À travers des parts de GFI (comme pour les SCPI en immobilier), vous devenez co-propriétaires de plusieurs dizaines de forêts d’essences et de zones géographiques différentes, entièrement gérées pour vous, par un exploitant professionnel mandaté.

Avertissement : La forêt est certes un actif tangible et stable, mais non dénué de risques et qui s’appréhende sur le long terme. La rentabilité du Groupement Forestier GFI dépend du prix du bois et du prix de l’hectare, qui peuvent varier à la hausse comme à la baisse. Puisqu’il s’agit d’un capital lié à la nature, il est soumis au risques climatiques et phytosanitaires même si des assurances tempête/incendie sont souscrites.

Les principaux avantages fiscaux de l’investissement forestier

L’investissement forestier est assez unique, car il fait bénéficier aux acquéreurs de parts de GFF ou GFI à la fois d’une réduction d’impôt sur le revenu, d’exonération d’IFI et de décote sur les droits de transmission.

Réduction d’impôts sur le revenu : 18 % de réduction d’impôt sur le montant investi : dans la limite de 50 000 € pour un célibataire et 100 000 € pour un couple, et dans la limite du plafonnement des niches fiscales de 10 000 €, avec une durée minimale d’investissement de 5 ans et demi.

Exonération d’IFI : 100 % d’exonération d’Impôt sur la fortune immobilière (IFI) : sans limite de plafond et si vous êtes un associé qui détient moins de 10 % du GFF ou GFI, ce sera le cas au regard de la valeur globale importante de ces groupements forestiers.

Abattement donation et succession : 75 % d’abattement sur la base taxable des droits sur la transmission, succession et donation (droits de mutation à titre gratuit DMTG) en contrepartie de gestion durable sur 30 ans du GFF.

GFF et GFI : les impôts liés aux revenus et à la revente de parts

Les revenus de la coupe du bois sont imposés selon un forfait cadastral, c’est-à-dire généralement entre 4 % à 6 % du dividende.

En cas de revente des parts de GFI, l’imposition se fera sous le régime des plus-values immobilières (comme pour un bien immobilier ou des SCPI) en déduisant la réduction d’impôt de 18 % du prix d’acquisition.

Comment souscrire au GFI ?

Souscrire à un Groupe Foncier d’Investissement comme GFI France Valley Patrimoine

Il vous est possible d’acquérir des parts du GFI France Valley Patrimoine, afin de bénéficier de la diversification forestière et des réductions d’impôt sur le revenu, d’IFI et sur la succession. Découvrez les caractéristiques et données financières de GFI France Valley Patrimoine ainsi que les détails sur la souscription à ce Groupe Foncier d’Investissement pour diversifier votre patrimoine.

- France Valley, leader de l’investissement en forêt avec 850M€ de capitaux sous gestion, 8 500 hectares gérés.

- Fusion des précédents GFF France Valley en GFI.

- Nombre d’associés (31/12/2018) : 2 410

- Capitalisation au prix de souscription : 71 010 300 €

- Investissement minimum : 1 000 €

- 10 % de commission de souscription inclus dans le prix de la part

- 0,5 % de frais de gestion annuels.

- Surface en hectares : 3 857 ha

- Nombre de forêts : 21

Source : France Valley Patrimoine

Souscrire à un GFF ou GFI vous intéresse ? Contactez notre cabinet de conseil en gestion de patrimoine pour être conseillé, et peut-être intégrer cet investissement en groupement de forêts via GFF GFI, dans votre stratégie patrimoniale.

Source image : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.