Avec une inflation à 1,8 % en 2018, les 0,75 % du Livret A ou les 1,6 %** (avant fiscalité) proposés en moyenne par les fonds euros classiques ne compenseront pas les pertes liées à l’inflation. Il existe pourtant des solutions garanties en capital qui permettent encore de créer de la valeur nette d’inflation***.

Performance des placements à capital garanti au regard de l’inflation

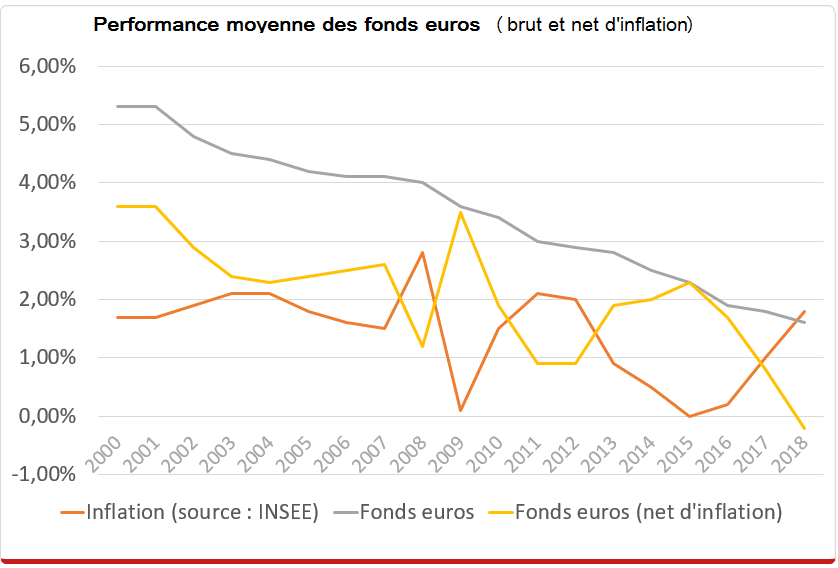

Performance moyenne des fonds euro en baisse dans la durée

Avec une performance moyenne de 1,6 %** attendue en 2018 pour les fonds euros, performance qui correspondrait à un nouveau recul de 0,2 point par rapport à l’année précédente, l’année 2018 reste dans la tendance de long terme en matière de performance pour les fonds euros.

Le graphique ci-dessus représente l’évolution de l’inflation, de la performance moyenne des fonds euros et de cette même moyenne, nette d’inflation depuis l’année 2000.

La tendance est sans appel : les fonds euros classiques (et plus encore le livret A) ne permettent pas de préserver le capital.

En effet, même avant fiscalité, la performance moyenne des fonds euros se situe en dessous du niveau de l’inflation. Si cette performance moyenne venait à être confirmée, la perte s’élèverait ainsi à -0,2 % en 2018 avant fiscalité. La perte serait évidemment encore plus importante après fiscalité sur les rachats.

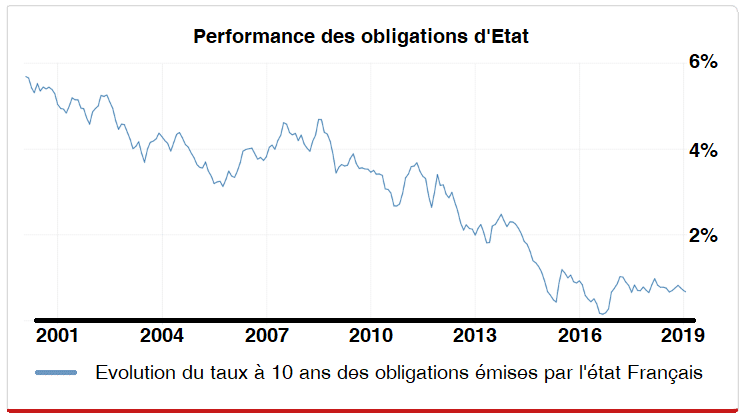

Le rendement des obligations d’État en chute libre

La plupart des fonds euros (les fonds euros « classiques ») sont constitués à plus de 80 % d’obligations d’États ; en l’occurrence essentiellement d’obligations émises par l’État français.

Or, comme le montre le graphique ci-dessous qui reprend l’évolution des taux à 10 ans des obligations d’État émises par l’État français, la tendance de long terme reste toujours clairement orientée à la baisse.

À ce jour (analyse réalisée le 18/01/2019), le taux de ces obligations est de 0,66 %. Si vous enlevez les frais de gestion des contrats assurance vie (qui sont en moyenne de 0,9 % selon GVFM, un peu moins sur les fonds euros), on arrive à un résultat net théoriquement négatif pour les fonds euros.

Heureusement pour ces fonds euros, d’importantes sommes sont encore constituées d’obligations acquises à une époque où les taux étaient plus élevés.

Cependant, plus le temps passe et plus les obligations émises par le passé arrivent à leur terme et sont remplacées par des obligations actuelles (dont le rendement réel est, comme nous l’avons vu, maintenant négatif).

Même si des réserves ont été constituées par les assureurs, nul doute que les rendements des fonds euros classiques à base d’obligations d’État vont continuer à baisser pendant encore au moins quelques années.

Il existe pourtant encore des solutions créatrices de valeur.

En se cantonnant aux seules solutions garanties en capital, trois fonds euros alternatifs retiennent notre attention.

Les fonds euros immobiliers : meilleur fonds euro en 2018

Le meilleur de la catégorie a réalisé en 2018 une performance de 3,20 %* et la performance moyenne s’élève à 3,79 %* depuis sa création en 2012. Ces performances sont d’autant plus remarquables que les réserves (provision pour participation aux bénéfices) ont systématiquement été renforcées depuis leur création avec une mise en réserve de l’ordre de 1 % par an.

Pourquoi de telles performances ? Tout simplement parce que les rendements de l’immobilier (notamment l’immobilier de bureau et commercial) sont aujourd’hui largement supérieurs à ceux des obligations d’État utilisées dans les fonds en euros traditionnels.

Ces fonds investissent ainsi une partie importante de leur encours dans des parts de SCPI, des foncières, voire parfois directement dans des biens immobiliers (immeubles de bureaux ou centres commerciaux).

Les fonds euros dynamiques : performants dans la durée

Dans ce cas, comme pour les fonds euros classiques, l’essentiel des fonds est en général constitué d’obligations d’États. À la différence des fonds euros classiques, la poche investie en obligations d’État est beaucoup plus limitée (de l’ordre de 65 % à 70 %).

L’objectif de ces fonds : tenter de dynamiser la performance dans la durée en investissant une partie plus importante de l’encours dans une poche actions (entre 30 % et 35 % de l’encours en général), poche qui peut être positionnée entre 0 % et 100 % sur des actions (ou plus original, sur des produits dérivés). Ces solutions sont théoriquement plus performantes dans la durée (un horizon de placement minimum de 5 ans étant cependant recommandé dans ce cas).

Les fonds euros croissance : entre le fonds euro et les unités de compte

Enveloppe créée il y a quelques années par le législateur, ces fonds euros garantissent tout (ou partie) du capital à une échéance déterminée contractuellement. Plus l’échéance est éloignée, plus la part investie en actions est importante et le potentiel de gain élevé. De la même manière, plus la part garantie en capital est faible, plus la part investie en actions est élevée et le potentiel de gain important à terme.

Dans les deux derniers cas (fonds euros dynamiques et fonds euro-croissance), les rendements sont beaucoup plus aléatoires que ceux des fonds euros classiques. Cependant, ces rendements présentent dans la durée un potentiel de rendement largement supérieur. En définitive, il s’agit d’une solution intermédiaire entre les fonds euros et les unités de compte, permettant d’assurer une garantie en capital tout en bénéficiant partiellement du potentiel que présente les actions.

Ces différents fonds en euros sont donc des innovations dont les investisseurs auraient tort de se priver ! Une limite cependant, l’accès à ces fonds est en général conditionné au placement d’une part de l’investissement sur des unités de comptes (UC). Ils ne sont donc pas adaptés aux profils souhaitant être positionnés à 100 % sur des fonds garantis en capital.

* : net de frais de gestion mais avant fiscalité

** : le taux moyen net de frais de gestion (mais pas de fiscalité) est attendu aux alentours de 1,6%, d’après le cabinet Good Value For Money (GVfM).

*** : même s’il s’agit d’un élément clé de notre analyse, les performances passées ne présagent pas des performances futures.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.