Vous avez pris la décision d’ouvrir votre contrat d’assurance vie mais à présent vous vous sentez submergé par le trop-plein d’informations : il faut dire que vous n’êtes pas habitué à l’exercice de la constitution d’un capital sur le moyen et long terme. Pas d’inquiétude, nous allons vous guider pour que vous puissiez sélectionner la meilleure assurance vie et gérer votre assurance vie.

Identifier votre profil investisseur

En matière d’investissement, il n’y a pas de stratégie unique. Vous devez donc examiner votre situation personnelle et définir vos objectifs d’investissement pour déterminer quel contrat choisir et pour quel profil investisseur opter. Quel projet souhaitez-vous financer avec votre assurance vie ? Quand auriez-vous besoin de votre argent ? Quel est votre horizon d’investissement ? Demandez-vous également quel est votre profil de risque.

Au moment de votre souscription à un contrat EasyVie, vous devez répondre à un questionnaire qui permettra de définir le plus sincèrement possible votre profil investisseur. Des questions concernant vos objectifs d’investissement, votre situation financière et patrimoniale, votre expérience financière et enfin votre aversion au risque, vous seront posées.

Connaître les caractéristiques de votre profil investisseur selon votre profil de risque est fondamental ! Car dans le cas d’un contrat d’assurance vie multisupports, il conditionnera entièrement la répartition entre le support en euros et les supports en unités de compte (et les types d’UC dans lesquels vous voulez investir).

Par exemple, avec un horizon d’investissement sur du long terme (plus de 8 ans), un investisseur présentant une aversion au risque moyenne pourra placer entre un tiers et deux-tiers de son épargne dans des UC qui l’exposent à des risques plus importants de perte en capital mais des gains potentiellement plus élevés, tandis qu’un investisseur présentant une très forte tolérance au risque pourra placer en UC entre deux-tiers et trois-quarts de son épargne sur son contrat d’assurance vie. Les profils prudents choisiront généralement de cibler les fonds actions quand les profils plus averses aux risques se risqueront à s’exposer aux valeurs technologiques et aux matières premières, etc.

Connaître les compartiments de la gestion de votre assurance vie

Avant d’investir en assurance vie, vous devez connaître les 2 compartiments fondamentaux proposés dans le cadre de la souscription à une assurance vie.

Les fonds euros

Les fonds euros sont des fonds à capital garanti qui vous permettent de vous exposer aux marchés obligataires. Ils sont fortement plébiscités par les Français qui en font une catégorie privilégiée dans leur stratégie d’investissement puisqu’ils atteignent 75 % des encours du marché de l’assurance vie. S’il est à capital garanti, le fonds euros présente tout de même un rendement relativement faible, de 1,30 % en moyenne en 2020 selon la FFA (Fédération Française de l’Assurance). Notez que le rendement du fonds euros peut être boosté en fonction de la répartition entre fonds euros et unités de compte.

Le contrat d’assurance vie EasyVie propose un support en euros à capital garanti (hors frais de gestion) EASYVIE Euros géré par CNP assurances.

Les unités de compte

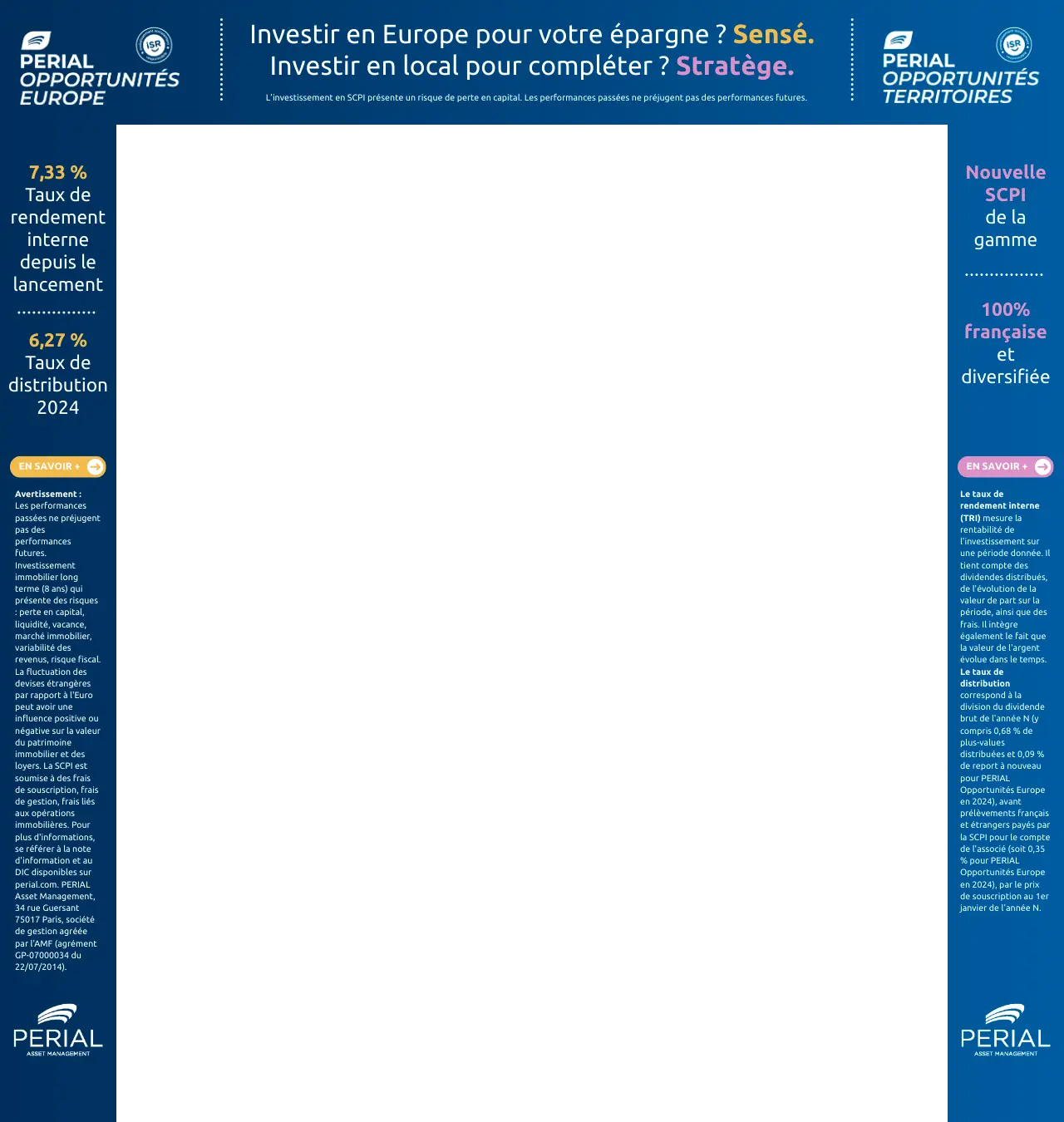

Les unités de compte vous permettent d’investir sur les marchés financiers et notamment le marché actions au travers d’OPCVM et de trackers, mais aussi sur le marché immobilier avec des SCPI. Le contrat d’assurance-vie EasyVie permet d’investir sur plus de 180 supports en unités de compte, dont de nombreux trackers qui permettent de répliquer un indice boursier ou sectoriel ou bien un panier de valeurs, ainsi que 5 SCPI.

Les UC permettent à tout investisseur d’investir quelle que soit la somme qu’il a à disposition sans avoir à réaliser une gestion d’actifs trop poussée. En effet, avec les OPCVM et Trackers notamment, l’investisseur n’est pas tenu de s’occuper de la gestion des actifs détenus via ces supports, ce sont les gérants du placement sur lequel il est exposé qui le font pour lui. Cependant, la gestion du contrat d’assurance vie est à la main du souscripteur.

Les unités de compte permettent aussi de se positionner sur des thématiques porteuses comme l’intelligence artificielle, les métaux précieux, le vieillissement de la population, etc. Autant de thématiques présentes dans les supports en unités de compte de l’assurance vie EasyVie.

Notez aussi que les unités de compte peuvent également permettre de donner du sens à son épargne au travers des labels de la finance responsable. Le contrat d’assurance vie EasyVie donne ainsi accès à 41 supports labellisés ISR (Investissement Socialement Responsable).

Choisir le mode de gestion de votre assurance vie

Il existe plusieurs modes de gestion pour arbitrer votre allocation selon votre profil mais aussi et surtout selon le temps que vous pouvez consacrer à vos placements et votre degré d’expertise en la matière.

La Gestion libre

Il arrive que deux variantes de gestion libre soient proposées :

- La gestion libre autonome, comme son nom l’indique, consiste à vous laisser une liberté totale sur la sélection des supports d’investissement et l’allocation de votre capital. C’est à vous de réaliser tous les arbitrages et de réfléchir aux pondérations. Ce type de gestion s’adresse plutôt aux investisseurs aguerris et autonomes. Grâce au contrat d’assurance vie EasyVie en gestion libre autonome, vous avez la possibilité de personnaliser votre allocation parmi environ 100 supports en unités de compte dont 5 SCPI.

- D’autre part, la gestion libre accompagnée apporte une liberté à votre stratégie d’investissement tout en étant accompagnée par des experts. Grâce au contrat d’assurance vie EasyVie en gestion libre accompagnée, vous pouvez choisir parmi les 5 portefeuilles modèles proposés par La Banque Postale Asset Management pour répondre à l’ensemble des profils de risque (prudent, modéré, équilibré, dynamique, audacieux).

Mandat d’arbitrage

La gestion pilotée est une gestion proposée par des professionnels qui s’occupe de sélectionner automatiquement la gestion qui correspond le mieux au profil investisseur déterminé en amont. Souvent, il est proposé plusieurs formules (souvent 3 profils de risque : faible, moyen, fort par exemple). Pondérations et choix des supports d’investissement sont donc complétement délégués et l’allocation d’actifs et les arbitrages dépendent de votre profil de risque, de votre horizon d’investissement, et bien sûr des circonstances de marché. La gestion pilotée s’adresse aux investisseurs débutants ou qui ne souhaitent pas consacrer trop de temps à la gestion de leur épargne. La gestion par mandat d’arbitrage du contrat EasyVie est confiée à BPE (Banque Privée de La Banque Postale).

Article sponsorisé

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.