Il est possible de placer son argent avec le double objectif de préparer sa retraite et défiscaliser. Café du Patrimoine vous explique comment.

Le PERP

Le Plan d’épargne retraite populaire vous permet de constituer un capital qui vous sera principalement versé sous forme de rente viagère au moment de la retraite. La Loi Fillon qui a créé cette enveloppe en 2003 prévoit également que les sommes versées sur le PERP soient déductibles du revenu net imposable.

Un plancher et un plafond de déductibilité est appliqué (pour des versements effectués en 2014) :

- 10 % des revenus professionnels de 2013, nets de cotisations sociales et de frais professionnels, retenus dans la limite de 8 fois le plafond annuel de la sécurité sociale de l’année 2013, soit une déduction fiscale plafonnée à 29 626€ au maximum ;

- 10 % du plafond annuel de la sécurité sociale de l’année 2013, si celui-ci est supérieur à vos revenus professionnels de 2013. Dans ce cas, le plancher de débuctibilité est égal à 3 703 € au minimum.

Le PERP constitue le moyen le plus simple et accessible de combiner défiscalisation et préparation de la retraite.

En savoir plus sur le Perp

L’immobilier défiscalisant

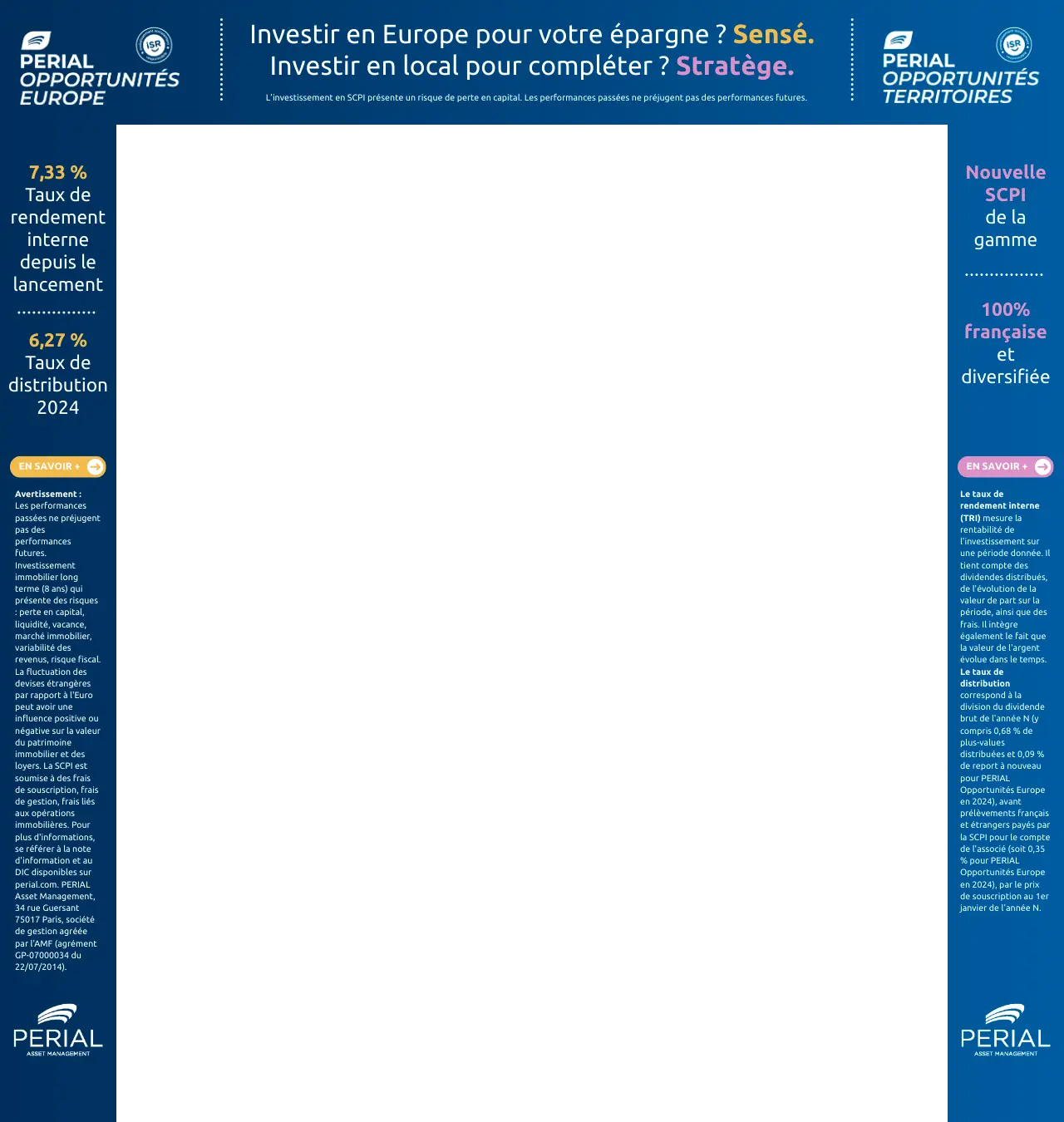

L’immobilier est la classe d’actifs qui offre le plus de possibilités de défiscalisation. En tant qu’actif long terme, il entre aussi efficacement dans la composition d’une allocation en vue de la retraite.

Le développement de la pierre papier ouvre à un grand nombre de particuliers la possibilité d’un investissement immobilier, y compris à vocation défiscalisante. Que ce soit en acquisition directe ou via des SCPI, les principes et avantages des dispositifs fiscaux en immobilier sont identiques.

Réduction d’impôt sur le revenu et sur la fortune

Loi Pinel (ex : Duflot)

La loi Pinel, avec sa réduction d’impôt pouvant aller jusqu’à 21% et la possibilité de réaliser deux opérations par an (avec un plafond de 300 000 € par an), fait mieux que la dernière version du Scellier (13% de réduction et une opération par an). Il vise, comme ce dernier, à encourager l’investissement à vue locative.

La réduction d’impôt s’élève au total à un maximum de 21 % x 300 000 €, c’est-à-dire 63 000 €. Elle est répartie sur 12 années, soit une réduction d’impôt annuelle de 6 000 € pendant 9 ans puis 3 000€ par an pendant 3 ans. Mais elle est aussi conditionnée par le prix du mètre carré : quel que soit le prix effectivement payé, vous ne pourrez défiscaliser au-delà de 5 500 € le mètre carré.

Exemple : vous achetez un appartement au prix de 300 000 €, dont la surface est de 50 m². Le prix au mètre carré est donc de 6 000 €. La réduction d’impôt ne sera alors pas calculée sur le prix d’achat, mais sur le produit de la surface, 50m², par le plafond de 5 500 €, soit 275 000 €.

Les conditions de fonctionnement du dispositif (zones géographiques, plafonds de ressources et de loyers) orientent de facto l’investissement vers des petites surfaces et les villes de banlieue et de province.

Retrouvez toutes les informations sur la Loi Pinel dans notre article Loi Pinel 2015 : défiscalisation immobilière

LMP/LMNP

L’acquisition de logements meublés et équipés peut s’effectuer dans le cadre du dispositif Loueur en Meublé Professionnel ou Loueur en Meublé Non Professionnel. Seule l’utilisation de ces logements à vue de services – résidence médicalisée, étudiante, d’affaire, de tourisme – permet d’obtenir la réduction d’impôt prévue par la Loi Censi-Bouvard.

Selon le choix du régime d’imposition, la fiscalité diffère :

- micro-BIC (Bénéfices industriels et commerciaux) : pour les revenus de location inférieurs à 32 600 € par an vous pouvez opter pour ce régime, abattement de 50 % sur le revenu net imposable, mais non déductibilité des charges.

- BIC réel simplifié : pour les revenus de location supérieurs à 32 600 €, déductibité de certaines charges (intérêts d’emprunt, frais de notaire, taxe foncière…) et possibilité de récupérer une partie de la TVA sur l’achat d’un bien neuf.

Le statut LMNP implique une limite de revenus de location à 23 000 € TTC par an ou 50 % du revenu global.

Pour ce qui concerne le statut LMP, les recettes doivent être supérieures à 23 000 € et excéder les autres revenus d’activités du foyer fiscal ! En outre, l’un des membres du foyer fiscal doit être inscrit en qualité de LMP au registre du commerce et des sociétés. Ces conditions relativement complexes permettent d’obtenir une exonération d’impôt sur la plus-value issue d’une revente du bien au bout de cinq ans, à condition que les recettes locatives soient inférieures à 90 000 € hors taxes sur la période. Mieux : si ces loyers représentent plus de 50% de vos revenus, vous ne serez pas redevable de l’ISF sur cette partie.

Vous l’aurez compris, le LMP/LMNP peut s’avérer efficace tant en termes de placement qu’en termes de fiscalité. A condition d’en avoir une bonne compréhension.

Réduction d’impôts ISF

Outre les dispositifs LMNP et LMP, l’immobilier recèle un autre moyen de réduire votre facture ISF.

Démembrement de propriété

Si les avantages fiscaux issus du démembrement de propriété s’appliquent aussi à l’impôt sur le revenu, ce dispositif s’adresse plus particulièrement aux investisseurs redevables de l’ISF. L’achat d’un bien en nue-propriété vous permet de payer un prix inférieur à celui du bien en pleine propriété. En l’absence de revenus locatifs, vous ne payez pas davantage d’impôts.

De plus, vous pouvez déduire les charges liées à votre investissement (intérêts de l’emprunt contracté pour acquérir la nue-propriété du bien notamment).

L’usufruit est dans ce cas perçu par un bailleur institutionnel qui prend en charge l’entretien et perçoit les revenus. Le contrat liant l’investisseur au bailleur précise que l’usufruit lui sera restitué gratuitement au bout d’une durée prédéfinie.

En cas de revente, un abattement progressif s’applique sur l’imposition des plus-values à partir de la 6ème année de détention du bien. L’impôt de plus-values est entièrement exonéré à partir de 22 ans. Au bout de 30 années, l’exonération devient totale (plus de prélèvements sociaux).

L’Investissement dans les PME

les FIP et FCPI

Les déductions fiscales offertes par l’investissement dans les entreprises non cotées semblent relativement bien connues au travers des fonds spécialisés, Fonds d’investissement de proximité – FIP – et Fonds communs de placement dans l’innovation – FCPI. La détention des parts ne peut être inférieure à cinq années, sous peine de perdre le bénéfice des avantages fiscaux.

Dans leur version classique, ces produits investis dans le capital de sociétés non cotées offrent une réduction de l’impôt sur le revenu de 18% du montant investi, avec un plafond de 4 320€ pour un couple et de 2 160 € pour une personne seule. Les plus-values sont exonérées d’impôt au bout de cinq années de détention des parts, mais pas des prélèvements sociaux.

Les FIP Corse, c’est-à-dire investis dans des entreprises situées dans cette région, octroient une réduction d’impôt majorée de 38%, avec un plafond de 4 560€ pour une personne seule et de 9 120 € pour un couple.

Les FIP et FCPI dits ISF quant à eux, visent à réduire spécifiquement l’impôt sur la fortune. En réalité, l’investisseur peut choisir à sa guise de réduire son impôt sur le revenu ou son impôt sur la fortune. Le taux de réduction ISF maximum est de 50% pour les fonds investis à 100% en sociétés éligibles, avec un plafond d’investissement de 18 000€ donc une réduction d’ISF maximale de 9 000€. Les plus-values à la revente, au bout de cinq années minimum, sont exonérées d’impôt mais pas des prélèvements sociaux.

Investissement PME en direct

Mais l’investissement en direct dans des PME non cotées peut apporter exactement les mêmes avantages fiscaux.

Pour un ticket d’entrée élevé (supérieur à 10 000€), vous pouvez solliciter un business angel, qui se charge de sélectionner les entreprises attractives et de les mettre en relation avec les investisseurs.

Pour un ticket d’entrée plus modéré, théoriquement 100€, vous pouvez accéder au financement participatif ou crowdfunding, via une société spécialisée. Là encore, c’est cette entité qui sélectionne les entreprises et réalise le montage financier permettant aux investisseurs de bénéficier de l’avantage fiscal.

L’investissement dans les PME nécessite non seulement la compréhension de son fonctionnement mais l’acceptation d’un niveau de risque supérieur aux autres placements, a fortiori en cas d’investissement direct. En cas de réussite du projet d’entreprise, les investisseurs sont néanmoins copieusement servis. Il reste que le degré de risque de ce type d’investissement doit impérativement vous encourager à diversifier vos positions.

Par ailleurs, avec la création de places boursières dédiées aux PME et ETI, l’investissement dans l’économie réelle se trouve facilité et même encouragé en termes de fiscalité. En effet, les sommes consacrées à l’achat d’actions de sociétés cotées sur la plateforme européenne Alternativa sont déductibles, au choix, de :

- l’ISF : à hauteur de 50% du montant investi, dans la limite de 45 000€ par foyer fiscal ;

- l’impôt sur le revenu (IR) à hauteur de 18% du montant investi, dans la limite de 9 000€ pour un célibataire, et de 18 000€ pour un couple.

Il est impossible de cumuler pour une même souscription les déductions ISF et IRPP. Il faut choisir le montant alloué à la réduction d’IR et le montant alloué la réduction ISF. Dans le cadre d’un investissement dans une PME qui démarre son activité, ces plafonds sont relevés.

Pour bénéficier de cet avantage fiscal, il est requis de conserver ses titres au moins cinq ans et de participer en numéraire à des souscriptions ou augmentations de capital de PME. Les achats d’actions sur un marché secondaire et les apports en compte courant ne sont pas éligibles. En cas de sortie avant les cinq ans, les avantages fiscaux sont perdus et la réduction d’ISF ou d’IR doit être remboursée.

Pour tout savoir sur l’investissement dans les PME, téléchargez gratuitement notre ebook Gagner de l’argent avec les PME.

Pour une réponse personnalisée à vos besoins, le conseil d’un professionnel du patrimoine et de la fiscalité peut s’avérer utile, a fortiori dans un contexte de durcissement fiscal. Rappelons que le plafonnement des niches fiscales demeure à 10 000 € en 2014.

Nadège Bénard

Les informations ci-dessus sont données à titre pédagogique. Elles ne constituent en aucun cas des recommandations d’investissement. Le lecteur se doit d’étudier les risques avant d’effectuer toute transaction. Il est seul responsable de ses décisions d’investissement.