Les banques centrales gèrent la monnaie d’un pays ou d’un groupe de pays et contrôlent la masse monétaire. Leur rôle est d’assurer la stabilité des prix et de mener leur politique économique et monétaire. Elles ont été ces dernières années au centre de la lutte contre l’inflation contre laquelle elles ont lutté en augmentant leurs taux directeurs, l’objectif des banques centrales étant de ramener l’inflation à 2 %. Depuis quelques mois, l’inflation est en baisse et l’économie ralentit. C’est pourquoi les banques centrales pour relancer l’économie, avec une inflation désormais maîtrisée, baissent leurs taux directeurs. En Europe, la BCE a amorcé sa baisse des taux dès le mois de juin 2024. Une deuxième baisse est intervenue en septembre 2024 et une troisième pourrait bien avoir lieu le 17 octobre prochain. Les taux sont passé de juin à septembre de 4,50 % à 3,65 %. Aux États-Unis, les taux sont encore assez élevés, mais l’économie encore dynamique. Une seule baisse des taux a eu lieu le 18 septembre 2024, faisant passer les taux d’intérêt de 5,50 % à 5 %. D’autres baisses devraient suivre d’ici fin 2024 / début 2025.

Cet assouplissement de la politique monétaire n’est pas sans conséquences sur l’économie et sur vos finances personnelles, ce qui devrait vous inciter à revoir la pertinence de vos investissements à l’aune de ce changement. Dans le contexte actuel de baisse des taux, quels placements sont à privilégier ? Notre tour d’horizon des placements à envisager fin 2024 et en 2025 avec la baisse des taux.

Les actions en Bourse sont-elles une bonne idée d’investissement avec la baisse des taux ?

Les actions en Bourse, traditionnellement, bénéficient d’une baisse des taux. Les effets immédiats sur les principaux indices boursiers mondiaux lors des annonces de baisse des taux sont cependant assez limités car elles sont déjà largement pricées par le marché qui scrute attentivement l’évolution de l’inflation et des principaux indicateurs macro-économiques (notamment le dynamisme du marché de l’emploi) pour anticiper la trajectoire de la politique monétaire des banques centrales. En revanche, lorsque la baisse des taux est plus importante qu’anticipée, alors les effets sont très visibles sur les marchés actions. Ainsi, le 18 septembre 2024, lorsque la Fed a abaissé ses taux directeurs de 50 points de base contre 25 prévus par le consensus, les marchés boursiers US ont décollé avec à la clé un record pour le Dow Jones et le S&P 500, avant de finalement clôturer sur un léger repli. Et dès le lendemain, le Cac 40 a grimpé de 2,29 %, signant sa meilleure performance de l’année, tandis que le Dow Jones et le S&P500 s’offraient de nouveaux records.

Le marché actions bénéficie d’une baisse des taux car il ressort gagnant du mouvement des investisseurs vers les actifs plus risqués que l’on observe généralement lors d’une baisse de taux. En effet, une baisse des taux entraîne une baisse de la performance des placements sans risque ou peu risqués comme les livrets épargne, les fonds euros, les fonds obligataires ou les fonds monétaires, qui dépendent pour beaucoup de l’évolution du marché de taux. Plus les taux sont élevés, plus ils rapportent. Plus les taux sont faibles, moins ils sont intéressants. Les investisseurs sont donc plus enclins à se positionner sur des actifs risqués mais potentiellement très rémunérateurs comme les actions si les placements sans risque ou présentant peu de risque affichent une performance bien inférieure aux actions.

Attention, il est tout de même conseillé de réaliser un stock-picking sélectif et de privilégier les titres présentant les meilleurs fondamentaux. Mais vous pouvez aussi choisir de vous positionner sur les grands indices boursiers mondiaux via des ETF, ou sur des secteurs d’activité précis via des trackers. Notez en effet que certains secteurs d’activité pourront davantage bénéficier de la baisse des taux, et notamment ceux où les sociétés sont très dépendantes du crédit (moins cher avec une baisse des taux) pour financer leur développement comme par exemple le secteur des biotechs ou le secteur technologique.

Est-ce le moment d’investir en private equity avec la baisse des taux ?

Le private equity, c’est-à-dire l’investissement dans les actions non cotées est aussi traditionnellement un secteur qui tire parti d’une baisse des taux. Les deux facteurs expliquant la hausse du private equity (PE) en cas de baisse des taux sont les mêmes que ceux expliquant la hausse des actions en Bourse : d’une part, le regain d’intérêt des investisseurs pour des placements plus risqués car potentiellement plus rémunérateurs quand les placements sans risque ou présentant peu de risques rapportent moins, mais aussi la sensibilité du segment du non coté aux taux d’intérêt compte tenu de leur dépendance au crédit pour financer leur développement. Ainsi, les sociétés non cotées, encore peu matures, ont souvent recours massivement à la dette pour financer leur développement, et le coût de l’emprunt s’il est élevé en période de taux haut, chute en cas de baisse des taux.

Il pourra donc être judicieux d’investir en private equity avec la baisse des taux. On pourra alors investir soit en direct comme business angel, soit au travers de fonds comme les FCPR ou les FCPI par exemple. Attention tout de même à ces actifs particulièrement risqués. La diversification est de mise et assurez-vous également d’avoir un horizon d’investissement suffisamment long avant de souscrire ce type de placement. Considérez également votre profil de risque avant de déterminer quelle part de votre patrimoine vous pouvez consacrer au private equity.

Les crypto monnaies, le placement gagnant avec la baisse des taux ?

Autre classe d’actifs qui peut bénéficier d’une baisse des taux : les crypto-monnaies. On les a souvent considérées comme une valeur refuge, le Bitcoin (BTC) étant vu il y a quelques années comme l’or numérique des jeunes générations. En réalité, les crypto-monnaies semblent depuis presque un an davantage corrélés aux valeurs technologiques, particulièrement depuis le lancement de l’ETF BTC. Cela signifie que l’incertitude politique et les tensions géopolitiques, au lieu de booster les cours des cryptos, entraînent une chute des crypto-actifs. En revanche, des annonces favorables quant à leur régulation sont positives pour les cours des cryptos, tout comme les annonces de baisse des taux, notamment de la Fed. Ainsi, le BTC est passé de 52 000$ environ la veille de l’annonce de la baisse des taux à plus de 55 000$ quelques jours après.

Attention tout de même si vous choisissez de vous positionner sur les crypto-monnaies pour bénéficier de la baisse des taux. En effet, toutes les cryptos ne se valent pas et ne réagissent pas de la même façon. Prêtez attention au projet derrière le token, et considérez non seulement les performances passées, mais aussi l’historique de volatilité. Rappelons que les risques sont très importants, même si les potentiels de gains sont eux aussi conséquents. Gardez également en tête que la dégradation de la situation géopolitique pourrait peser sur le cours des crypto actifs.

L’immobilier, l’investissement incontournable avec la baisse des taux ?

Enfin, le marché immobilier bien sûr devrait aussi être favorisé par la baisse des taux, puisque les taux des crédits immobiliers seront revus à la baisse. D’ailleurs, depuis la baisse des taux de la BCE de juin 2024, la production de crédits immobiliers a rebondi, ce qui a entraîné une légère hausse des prix des biens.

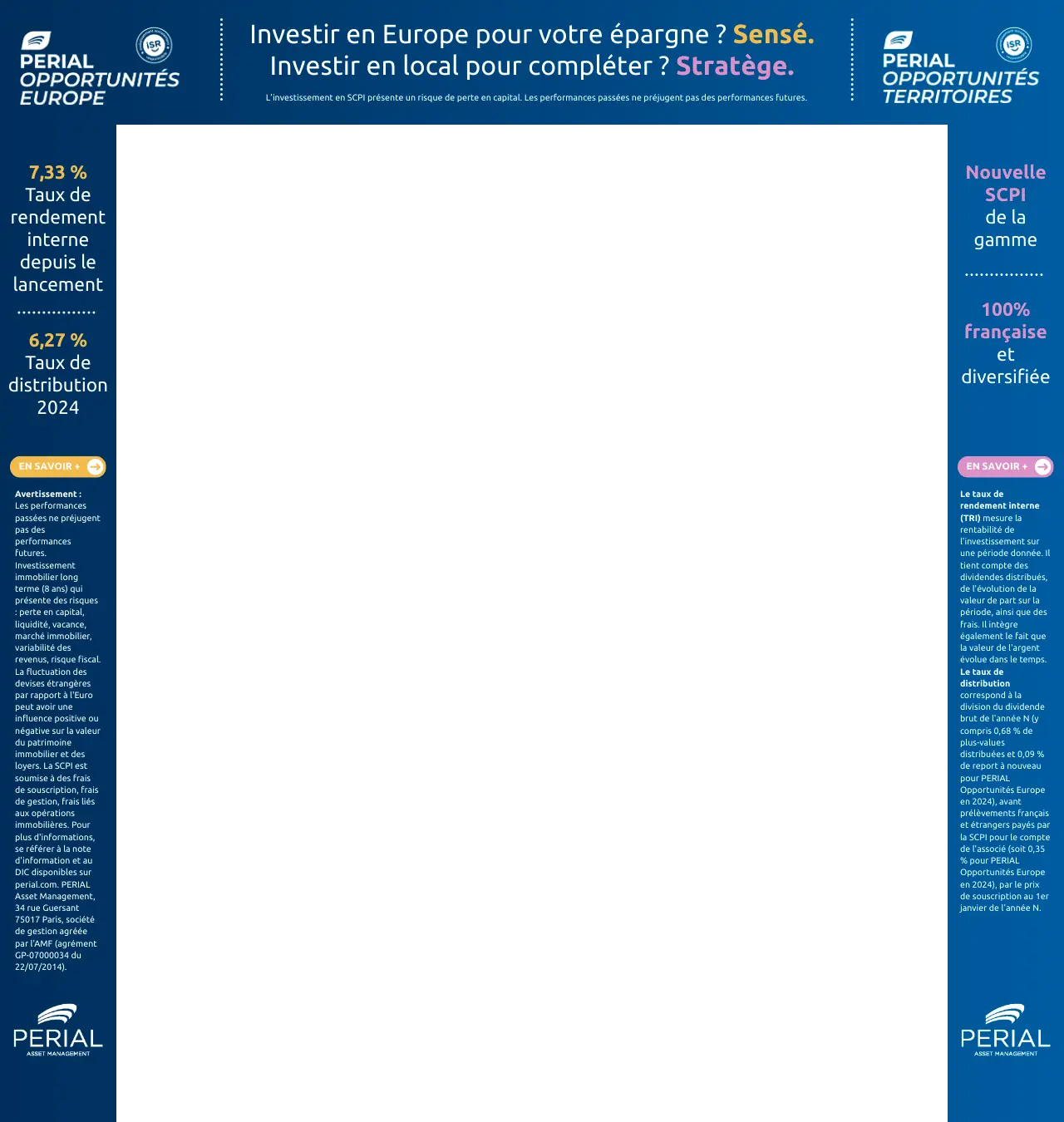

Plusieurs pistes peuvent être envisagées pour se positionner sur le marché immobilier. On pensera bien sûr en premier lieu à l’investissement en direct via l’achat de la résidence principale ou un investissement locatif. Mais on pourrait aussi se tourner vers la pierre-papier (SCPI ou SCI par exemple), en direct ou via un contrat d’assurance-vie si l’on dispose d’un capital limité à investir. Enfin, les foncières cotées nous semblent aussi être une option judicieuse mais plus volatiles. Attention, dans tous les cas le risque de perte en capital existe et il faudra se montrer sélectif. Prêtez bien attention aussi à votre horizon d’investissement, qui doit être suffisamment long. Rappelons enfin que votre patrimoine doit être correctement diversifié et considérez le poids des actifs immobiliers dans votre patrimoine global avant toute souscription.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.